Группировка и расчет основных статистических показателей

Для статистического анализа банковской деятельности произведем типологическую, структурную и аналитическую группировку.

В качестве группировочного признака возьмем собственный капитал.

Таблица 1. Группировка банков по размеру собственного капитала банков России (по состоянию на 01.01.03, млн. руб.) [11, 393]

| №

| Название банка

| Капитал

| Чистые активы

| Прибыль

|

| 1

| Банк Москвы

| 10563

| 90332

| 1011

|

| 2

| Глобэкс

| 10389

| 16578

| 242

|

| 3

| МДМ-банк

| 8165

| 79471

| 145

|

| 4

| Росбанк

| 8135

| 63368

| 1685

|

| 5

| Уралсиб

| 7301

| 43129

| 934

|

| 6

| Ситибанк

| 6868

| 57821

| 2635

|

| 7

| Петрокоммерц

| 6424

| 30978

| 1372

|

| 8

| Никойл

| 6412

| 22311

| 502

|

| 9

| Национальный резервный банк

| 5400

| 16068

| 1463

|

| 10

| Российский банк развития

| 5196

| 6588

| 570

|

| 11

| Международный московский банк

| 5170

| 74104

| 1222

|

| 12

| Доверительный и инвестиционный банк

| 5153

| 31627

| 2173

|

| 13

| Промышленно-строительный банк

| 4467

| 46331

| 1845

|

| 14

| Номос-банк

| 4357

| 19422

| 215

|

| 15

| Россельхозбанк

| 4033

| 9203

| 336

|

| 16

| Собинбанк

| 3917

| 14251

| 18

|

| 17

| Еврофинанс

| 3896

| 23787

| 794

|

| 18

| Менатеп Санкт-Петербург

| 3660

| 37528

| 694

|

| 19

| Гута-Банк

| 3621

| 23779

| 82

|

| 20

| Райффайзенбанк

| 3564

| 40297

| 1405

|

Таблица 2. Типологическая группировка коммерческих банков по величине капитала на 01.01.03:

| №

| Группа банков по величине капитала

| Число банков

| Капитал

| Чистые

активы

| Прибыль

|

| 1

| 3564–3914

| 4

| 14741

| 126021

| 2975

|

| 2

| 3914–4264

| 2

| 7950

| 23450

| 354

|

| 3

| 4264–4614

| 2

| 8824

| 65753

| 2060

|

| 4

| 4614–4964

| 0

| 0

| 0

| 0

|

| 5

| 4964–5314

| 3

| 15519

| 112319

| 5240

|

| 6

| 5314–5664

| 1

| 5400

| 16068

| 1463

|

| 7

| 5664–6014

| 0

| 0

| 0

| 0

|

| 8

| 6014–6364

| 0

| 0

| 0

| 0

|

| 9

| 6364–6714

| 2

| 12836

| 53289

| 1874

|

| 10

| 6714–7064

| 1

| 6868

| 57821

| 2635

|

| 11

| 7064–7414

| 1

| 7301

| 43129

| 934

|

| 12

| 7414–7764

| 0

| 0

| 0

| 0

|

| 13

| 7764–8114

| 0

| 0

| 0

| 0

|

| 14

| 8114–8464

| 2

| 16300

| 142839

| 1830

|

| 15

| 8464–8814

| 0

| 0

| 0

| 0

|

| 16

| 8814–9164

| 0

| 0

| 0

| 0

|

| 17

| 9164–9514

| 0

| 0

| 0

| 0

|

| 18

| 9514–9864

| 0

| 0

| 0

| 0

|

| 19

| 9864–102241

| 0

| 0

| 0

| 0

|

| 20

| 10241–10564

| 2

| 31515

| 106910

| 1253

|

| Итого

|

| 20

| 127254

| 747599

| 20618

|

Вывод: преобладают малые банки, величина капитала которых от 3564–3914, общая сумма капитала которых составляет 14741, чистых активов-126021 и прибыль равна 2975.

Таблица 2. Структурная группировка коммерческих банков

| №

| Группировка

банков по

величине

капитала

| Число

Банков

в%

| Капитал

в%

| Чистые

активы

в%

| Прибыль

в%

|

| 1

| 3564–3914

| 20

| 11, 6

| 16, 9

| 14, 42

|

| 2

| 3914–4264

| 10

| 6, 2

| 3, 13

| 1, 71

|

| 3

| 4264–4614

| 10

| 6, 9

| 8, 8

| 10

|

| 4

| 4614–1964

| 0

| 0

| 0

| 0

|

| 5

| 4964–5314

| 15

| 12, 2

| 15, 02

| 25, 41

|

| 6

| 5314–5664

| 5

| 4, 2

| 2, 14

| 7, 09

|

| 7

| 5664–6014

| 0

| 0

| 0

| 0

|

| 8

| 6014–6364

| 10

| 10, 1

| 7, 12

| 9, 1

|

| 9

| 6364–6714

| 5

| 5, 4

| 7, 73

| 12, 8

|

| 10

| 6714–7064

| 5

| 5, 7

| 5, 8

| 4, 53

|

| 11

| 7064–7414

| 0

| 0

| 0

| 0

|

| 12

| 7414–7764

| 0

| 0

| 0

| 0

|

| 13

| 7764–8114

| 0

| 0

| 0

| 0

|

| 14

| 8114–8464

| 10

| 12, 8

| 19, 1

| 8, 87

|

| 15

| 8464–8814

| 0

| 0

| 0

| 0

|

| 16

| 8814–9164

| 0

| 0

| 0

| 0

|

| 17

| 9164–9514

| 0

| 0

| 0

| 0

|

| 18

| 9514–9864

| 0

| 0

| 0

| 0

|

| 19

| 9864–10241

| 0

| 0

| 0

| 0

|

| 20

| 10241–10564

| 10

| 24, 8

| 14, 3

| 6, 07

|

|

| Итого:

| 100

| 100

| 100

| 100

|

Вывод: преобладают малые банки, на долю которых приходится 11, 6% капитала, 16, 9% чистых активов и 14, 42% прибыли.

Таблица 3. Аналитическая группировка банков

| №

| Группировка

банков по

величине

капитала

| Число

банков

| Капитал

| Чистые

активы

| Прибыль

|

| Тыс. руб.

| В ср. на 1 банк.

| Тыс. руб.

| В ср. на 1 банк

| Тыс. руб.

| В ср. на 1 банк

|

| 1

| 3564–3914

| 4

| 14741

| 3685, 3

| 126021

| 31505, 25

| 2975

| 743, 75

|

| 2

| 3914–4264

| 2

| 7950

| 3975

| 23450

| 11725

| 354

| 177

|

| 3

| 4264–4614

| 2

| 8824

| 4412

| 65753

| 32876, 5

| 2060

| 1030

|

| 4

| 4614–4964

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 5

| 4964–5314

| 3

| 15519

| 5173

| 112319

| 37439, 6

| 5240

| 1746, 6

|

| 6

| 5314–5664

| 1

| 5400

| 5400

| 16068

| 16068

| 1463

| 1463

|

| 7

| 5664–6014

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 8

| 6014–6364

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 9

| 6364–6714

| 2

| 12836

| 6418

| 53289

| 26644, 5

| 1874

| 937

|

| 10

| 6714–7064

| 1

| 6868

| 6868

| 57821

| 57821

| 2635

| 2635

|

| 11

| 7064–7414

| 1

| 7301

| 7301

| 43129

| 43129

| 934

| 934

|

| 12

| 7414–7764

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 13

| 7764–8114

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 14

| 8114–8464

| 2

| 16300

| 8150

| 142839

| 71419, 5

| 1830

| 915

|

| 15

| 8464–8814

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 16

| 8814–9164

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 17

| 9164–9514

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 18

| 9514–9864

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 19

| 9864–10241

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 20

| 10241–10564

| 2

| 31515

| 15757, 5

| 106910

| 53455

| 1253

| 626, 5

|

|

| Итого

|

| 127254

|

| 747599

|

| 20618

|

|

|

| В среднем на 1 банк

|

|

| 67139, 8

|

| 382083, 55

|

| 11207, 85

|

Вывод: преобладают малые банки, сумма капитала которых составляет 14741, в среднем на один банк приходится – 3685, 3 млн. руб.

Таблица 4. Ряд распределения

| №

| Группа банков по величине капитала

| Число банков

| Капитал

|

| 1

| 3564–3914

| 4

| 14741

|

| 2

| 3914–4264

| 2

| 7950

|

| 3

| 4264–4614

| 2

| 8824

|

| 4

| 4614–4964

| 0

| 0

|

| 5

| 4964–5314

| 3

| 15519

|

| 6

| 5314–5664

| 1

| 5400

|

| 7

| 5664–6014

| 0

| 0

|

| 8

| 6014–6364

| 0

| 0

|

| 9

| 6364–6714

| 2

| 12836

|

| 10

| 6714–7064

| 1

| 6868

|

| 11

| 7064–7414

| 1

| 7301

|

| 12

| 7414–7764

| 0

| 0

|

| 13

| 7764–8114

| 0

| 0

|

| 14

| 8114–8464

| 2

| 16300

|

| 15

| 8464–8814

| 0

| 0

|

| 16

| 8814–9164

| 0

| 0

|

| 17

| 9164–9514

| 0

| 0

|

| 18

| 9514–9864

| 0

| 0

|

| 19

| 9864–10241

| 0

| 0

|

| 20

| 10241–10564

| 2

| 31515

|

| Итого

|

| 20

| 127254

|

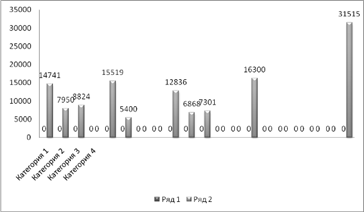

Вывод: глядя на данную диаграмму можно сделать вывод, что наибольшая сумма капитала-31515 сосредоточена в крупных банках, наименьшее-5400 в средних.

Таблица 5.

| №

| Группы банков

по величине

капитала

| Число

банков

|

|

|

|

|

|

|

| 1

| 3564–3914

| 4

| 14741

| 58964

| 744

| 2976

| 553536

| 2214144

|

| 2

| 3914–4264

| 2

| 7950

| 15900

| 6047

| 12094

| 3566209

| 73132418

|

| 3

| 4264–4614

| 2

| 8824

| 17648

| 5173

| 10346

| 26759929

| 53519858

|

| 4

| 4614–4964

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 5

| 4964–5314

| 3

| 15519

| 46557

| 1522

| 4566

| 2316484

| 6942452

|

| 6

| 5314–5664

| 1

| 5400

| 5400

| 8597

| 8597

| 73908409

| 73908409

|

| 7

| 5664–6014

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 8

| 6014–6364

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 9

| 6364–6714

| 2

| 12836

| 25672

| 1161

| 2322

| 1347921

| 2895842

|

| 10

| 6714–7064

| 1

| 6868

| 6868

| 7129

| 7129

| 5082264

| 5082264

|

| 11

| 7064–7414

| 1

| 7301

| 7301

| 6696

| 6696

| 44836416

| 44836416

|

| 12

| 7414–7764

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 13

| 7764–8114

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 14

| 8114–8464

| 2

| 16300

| 32600

| 2303

| 4606

| 5303809

| 10607618

|

| 15

| 8464–8814

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 16

| 8814–9164

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 17

| 9164–9514

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 18

| 9514–9864

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 19

| 9864–10241

| 0

| 0

| 0

| 0

| 0

| 0

| 0

|

| 20

| 10241–10564

| 2

| 31515

| 63030

| 17518

| 35036

| 306880324

| 613760648

|

|

| Итого

| 20

| 127254

| 279940

| 56890

| 94368

| 470555301

| 886900064

|

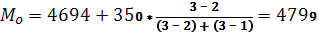

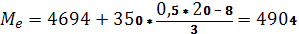

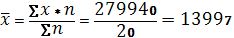

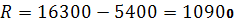

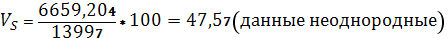

Размах вариации:

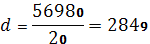

Среднее линейное отклонение:

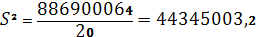

Дисперсия:

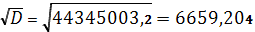

Среднее квадратичное отклонение:

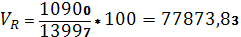

Коэффициент осцилляции:

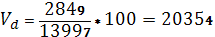

Линейный коэффициент вариации:

Коэффициент вариации:

Оценка специальных показателей банковской деятельности

Оценка специальных показателей я буду рассматривать на примере Сбербанка России, данные для чего взяты за 30 сентября 2008 года.

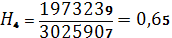

1. Коэффициент обеспеченности кредитов вкладами:

Вывод: согласно расчетам доходные рискованные активы покрыты вкладами на 0, 65.

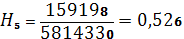

2. Коэффициент обеспеченности ликвидными активами вкладов:

Вывод: обеспеченность ликвидными активами вкладов – 0, 526.

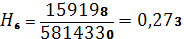

3. Доля ликвидных активов в общей сумме активов:

Вывод: доля ликвидных активов в общей сумме активов составляет 0, 273

4. Общий уровень рентабельности:

Вывод: эффективность банковской деятельности равна 20, 44%

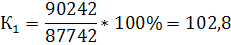

5. Отдача собственного капитала:

Вывод: отдача собственного капитала составляет 102, 8%