|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

Структура рынка ссудных капиталов

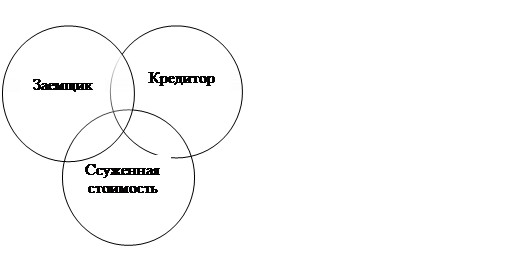

Структура есть то, что остается устойчивым, неизменным в кредите. Как объект исследования кредит состоит из элементов, находящихся в тесном взаимодействии друг с другом. Такими элементами являются прежде всего субъекты его отношений. Пространственно они могут быть удалены друг от друга на разные расстояния, однако характер их взаимных обязательств от этого не меняется. В кредитной сделке субъекты отношений всегда выступают как кредитор и заемщик. Становление кредитора и заемщика происходит прежде всего на базе товарного обращения. Процесс купли-продажи товаров не всегда приводит к немедленному получению продавцом их денежного эквивалента, покупатель не всегда имеет возможность сразу заплатить за товар, оплата производится только по истечении определенного срока. Так, продавец становится кредитором, покупатель - должником. Товарное обращение не представляет собой единственную базу возникновения кредитора и заемщика. Кредитор и заемщик появляются во всех случаях, когда на одном полюсе (у одного субъекта) отсрочено получение эквивалента; на другом - его уплата. В качестве субъектов кредитных отношений выступают кредитор и заемщик. Кредиторами могут стать субъекты, выдающие ссуду, т.е. реально предоставляющие нечто во временное пользование. Для этого чтобы выдать ссуду, кредитору необходимо располагать определенными средствами. Их источниками могут стать как собственные накопления, так и ресурсы, позаимствованные у других субъектов воспроизводственного процесса. В современном хозяйстве банк-кредитор может предоставить ссуду не только за счет своих собственных ресурсов, но и за счет привлеченных средств, хранящихся на его счетах, а также мобилизованных посредством размещения акций и облигаций. Во всех случаях кредитор является собственником ссужаемых средств и за передачу их во временное пользование он получает ссудный процент. С образованием банков происходит концентрация кредиторов. Мобилизуя свободные денежные ресурсы предприятий и населения, банкиры становятся коллективными кредиторами. Поскольку банки (как кредиторы) работают в основном на привлеченных ресурсах, они должны так построить систему кредитования, чтобы обеспечить возврат размещенных ресурсов и их передачу действительным собственникам по их требованию. Это означает, что не только предприятия или индивидуальные ссудополучатели должны возвратить ссуду кредитору (банку), но и сам кредитор обязан возвратить кредит, полученный от своих клиентов. Мобилизация высвободившихся ресурсов кредиторами носит производительный характер, поскольку она обеспечивает их превращение в «работающие» ресурсы. Размещая ссуженную стоимость, кредитор обеспечивает ее производительное использование как для своих собственных целей, так и для целей других участников воспроизводственного процесса. Заемщик— сторона, получающая кредит и принимающая на себя обязательство возвратить в установленный срок ссуженную стоимость и уплатить процент за время пользования ссудой. Должник и заемщик - близкие, но не одинаковые понятия. Предприятия и отдельные граждане могут, например, задержать оплату коммунальных услуг, налогов, страховых платежей, однако никакого кредитного отношения здесь не возникает. Кредитор в этих случаях ничего не передает, собственником остается тот же субъект. Долг - это состояние не только экономических, но и чисто человеческих отношений; долг - это более широкое понятие, характеризующее обязанность вообще. Применительно к кредитной сделке речь должна идти не о должнике, а о заемщике. Исторически заемщиками были отдельные лица, испытывающие потребность в дополнительных ресурсах. С образованием банков происходит концентрация не только кредиторов, но и значительное расширение состава заемщиков. В современных условиях помимо банков заемщиками выступают предприятия, население и государство. Традиционно банки при этом становятся коллективными заемщиками, поскольку занимают не для себя, а для других. Особое место заемщика в кредитной сделке отличает его от кредитора. Во-первых, заемщик не является собственником ссужаемых средств, он выступает лишь их временным владельцем; заемщик пользуется чужими ресурсами, ему не принадлежащими. Во-вторых, заемщик применяет ссужаемые средства как в сфере обращения, так и в сфере производства (для приобретения материалов и расширения и модернизации производства). Кредитор же предоставляет ссуду в фазе обмена, не входя непосредственно в производство. В-третьих, заемщик возвращает ссужаемые ресурсы, завершившие кругооборот в его хозяйстве. Для обеспечения такого возврата заемщик так должен организовать свою деятельность, чтобы обеспечить высвобождение средств, достаточных для расчетов с кредитором. В-четвертых, заемщик не только возвращает стоимость, полученную во временное пользование, но и уплачивает при этом больше, чем получает от кредитора, является плательщиком ссудного процента. В-пятых, заемщик зависит от кредитора, кредитор диктует свою волю. Экономическая зависимость от кредитора заставляет заемщика рационально использовать ссуженные средства, выполнять свои обязательства как ссудополучателя. Даже возвратив ссуженные средства, а также уплатив приращение к ним в виде ссудного процента, заемщик не утрачивает своей зависимости от заимодавца: потенциально в своем прежнем кредиторе он видит нового кредитора, а поэтому должен полностью выполнить все обязательства, вытекающие из договора о ссуде, создав основание для очередного получения кредита. Занимая зависимое от кредитора положение, заемщик не теряет своей значимости в кредитной сделке как полноправной стороны. Без заемщика не может быть и кредитора. Заемщик должен не только получить, но и использовать полученные во временное пользование ресурсы, причем таким образом, чтобы полностью рассчитываться по своим долгам. В этом смысле заемщик - такая производительная сила, от которой зависит эффективное применение ресурсов, полученных во временное пользование. Вступая в кредитные отношения, кредитор и заемщик демонстрируют единство своих целей, единство своих интересов. В рамках кредитных отношений кредитор и заемщик могут меняться местами: кредитор становится заемщиком, заемщик - кредитором. В современном денежном хозяйстве один и тот же субъект может выступать одновременно и как кредитор, и как заемщик. Отношения между кредитором и заемщиком, их связь друг с другом представляют собой отношения двух субъектов, выступающих, во-первых, как юридически самостоятельные лица; во-вторых, как участники кредитных отношений, обеспечивающие имущественную ответственность друг перед другом; в-третьих, как субъекты, проявляющие взаимный экономический интерес друг к другу. Связи между субъектами кредитных отношений характеризуются устойчивостью, постоянством, определяются рамками кредита как целостной системы, как особых отношений, обладающих определенными свойствами. Заемщиком не может быть любой желающий получить ссуду. Заемщик должен не только выступать самостоятельным юридическим или физическим лицом, но и обладать определенным имущественным обеспечением, экономически гарантирующим его способность возвратить кредит по требованию кредитора[11]. Помимо кредиторов и заемщиков, элементом структуры кредитных отношений является объект передачи - то, что передается от кредитора к заемщику и что совершает свой обратный путь от заемщика к кредитору.

Объектом передачи выступает ссуженная стоимость, как особая часть стоимости. Прежде всего она представляет собой своеобразную нереализованную стоимость. Высвободившаяся стоимость, оседающая у одного из субъектов кредитных отношений, характеризует замедление ее движения, невозможность в данный момент вступить в новый хозяйственный цикл. Благодаря кредиту стоимость, временно остановившаяся в своем движении, продолжает путь, переходя к новому владельцу, у которого обозначилась потребность в ее использовании на нужды производства и обращения. Стоимость в рамках кредитных отношений обладает особой добавочной потребительной стоимостью. Помимо потребительной стоимости, которая свойственна собственно деньгам или товару, стоимость, совершающая движение между кредитором и заемщиком, приобретает особое качество ускорять воспроизводственный процесс. При помощи кредита у нового владельца ссуженной стоимости отпадает потребность в накоплении в полном объеме собственных ресурсов, обеспечивающих проведение соответствующих хозяйственных мероприятий. Кредит позволяет преодолеть барьер накоплений, с помощью которых становится возможным начало или продолжение очередного хозяйственного цикла. Стоимость, авансированная посредством кредита, создает основу для непрерывности кругооборота производственных фондов, устраняет простои в их движении и в конечном счете ускоряет воспроизводственный процесс. Важной чертой ссуженной стоимости является ее авансирующий характер. Кредит, как правило, предвосхищает образование тех доходов, которые должны быть получены заемщиком в его хозяйстве. Практически заемщик обращается к кредитору с просьбой о ссуде не только потому, что в данный момент у него нет свободных денежных средств, но и потому, что он заинтересован в получении доходов, в том числе доходов, которые можно было бы использовать для предстоящих платежей. Вместе с тем не всякое авансирование средств, как это уже отмечалось, представляет собой кредит. Стоимость авансируется, к примеру, и в процессе финансирования затрат за счет средств бюджета, собственных средств хозяйственных организаций. Средства не только затрачиваются, они в конечном счете рассчитаны на получение какого-то дохода, того или иного эффекта. Авансирование, хотя и выступает неотъемлемым свойством ряда экономических процессов, не является специфической чертой, присущей только кредитным отношениям. Видимо, для того, чтобы стать таковой, оно должно сопровождаться некоторыми дополнительными условиями. К их числу следует прежде всего отнести возвратность и сохранение права собственности кредитора на средства, предоставленные в распоряжение ссудополучателя. При отсутствии этих качеств авансирование теряет кредитный характер, сливается с процессами, которые свойственны другим экономическим категориям. Стоимость, «уходящая» от кредитора к заемщику, сохраняется в своем движении. Сохранение стоимости достигается в процессе ее использования в хозяйстве заемщика. Последний должен передать кредитору равноценность (эквивалент), обладающую той же стоимостью и потребительной стоимостью. Сохранение стоимости является фундаментальным качеством кредита и на практике оно далеко не всегда реализуется. Это может быть прежде всего вызвано инфляционными процессами, которые связаны с переполнением каналов денежного обращения излишними денежными знаками и приводит к снижению покупательной способности денежной единицы. В результате заемщики возвращают ссуду в том же номинальном размере, но в уцененном виде. Возвращение кредита в условиях инфляции требует особых гарантий от обесценения ссужаемых средств. Такой гарантией на практике часто выступает ссудный процент. Банки нередко практикуют взыскание более высокой платы за кредит, страхующей ссудный фонд от обесценения. Положительный процент по вкладам населения (выше, чем темп инфляции) также может препятствовать потерям от обесценения, от снижения покупательной способности денежной единицы[12]. Таким образом, структура кредита характеризует его целостность. Кредит - это не только кредитор (к примеру, банк), не только заемщик (предприятие) или ссуженная стоимость. Структура кредита как целого предполагает единство его элементов.

Ссудный процент Промышленный капиталист, взявший взаймы денежный капитал у ссудного капиталиста, извлекает в производстве прибыль. Часть ее он отдает в форме процента ссудному капиталисту. Ссудный процент — это плата, получаемая кредитором от заемщика за пользование ссуженными деньгами или материальными ценностями. Еще в древности, за два тысячелетия до нашей эры, были известны многочисленные виды натуральных ссуд с уплатой процента в натуральной форме — скотом, зерном и т.д. В условиях выдачи денежных ссуд процент соответственно уплачивается в денежной форме. Уплата процента есть передача части прибыли, получаемой заемщиком, кредитору. Источником прибыли является доход, созданный в процессе производительного использования ссудного капитала. Кредитор, передавая часть своего капитала заемщику, лишается возможности получить собственную прибыль за время кредитной сделки, поэтому заемщик должен платить за полученные в кредит заемные средства. Деньги, ссужаемые на время, должны вернуться с приращением. Этот прирост, возвращаемый собственнику капитала, и называется ссудным процентом. Ссудный процент представляет собой доход, получаемый собственником капитала в результате использования его денежных средств в течение определенного времени. Следовательно, ссудный процент выступает в качестве цены ссуды. Поэтому процент можно определить как цену, уплачиваемую собственнику капитала за использование в течение определенного периода его заемных средств. Ссудный процент оказывает стимулирующее воздействие на функционирование заемных средств, эффективное использование ссужаемой стоимости. Необходимость уплаты процента стимулирует заемщика к получению максимальной прибыли в условиях рыночной конкуренции, с тем чтобы расплатиться с кредитором и иметь средства для расширенного воспроизводства. Если предприятие будет нерационально использовать заемные средства (а также и собственные), то цена за кредит (процент за кредит) поглотит всю его прибыль. Значение процента важно для банка так как получение и предоставление кредита — основа его деятельности. В зависимости от того, платит или взимает банк проценты, они делятся на активные и пассивные. Если банк взимает проценты за предоставленные кредиты, то получает активные проценты, которые представляют собой банковский доход. Если банк уплачивает проценты своим клиентам, это будут пассивные проценты, которое составляют основной расход. Разница между общей суммой полученных банком процентов за выданные ссуды и общей суммой уплаченных им процентов по депозитам и прочим вкладам представляет собой банковскую маржи, чистый банковский доход. За счет разницы, между процентными ставками по привлекаемым и предоставляемым кредитам банк формирует прибыль, которая является основным источником развития и увеличения банковских ресурсов. Ссудный процент выполняет и такую важную функцию, как гарантия сохранения ссужаемой стоимости, т.е. возврата кредитору кредитных средств в полном объеме. С этой целью при выдаче кредита учитываются многие факторы (срок кредита, его размер, наличие обеспечения ссуды, вероятность своевременного выполнения обязательств заемщика перед кредитором и т.п.), которые, в свою очередь, являются признаками для классификации видов процентных ставок, дифференциации их величины. Для определения размера ссудного процентаиспользуют показатель нормы процента (процентной ставки), который представляет собой отношение годового дохода ссудного капиталиста к величине капитала, отданного им в ссуду. Если, например, ссудный капитал равен 100 тыс. долл., а годовой доход с него-3 тыс. долл., то норма процента составит 3% (3000 / 100000). Движение средней нормы процента (средней процентной ставки) определяется соотношением спроса и предложения ссудного капитала на рынке. Уровень процентной ставки по каждой конкретной ссуде зависит от множества факторов[13]. При определении ставки процентапрежде всего учитывается срок кредита. Это объясняется тем, что увеличение срока ссуды связано с риском ее непогашения из-за изменения внешней среды, финансового состояния заемщика, риска упущенной выгоды от колебания процентных ставок на рынке кредитных ресурсов. На практике обычно соблюдается следующее положение: чем больше срок займа, тем выше ссудный процент. В связи с этим различают дифференциацию процентных ставок по краткосрочному (до 1 года), среднесрочному (от 1 года до 5 лет) и долгосрочному кредиту (свыше 5 лет). Процентная ставка зависит от размера кредита. Это объясняется тем, что при больших суммах займа увеличивается риск, величина которого оценивается размером потерь кредитора от неплатежеспособности заемщика. Bероятность одновременного банкротства нескольких заемщиков значительно меньше, чем вероятность банкротства одного. Следовательно, риск кредитора меньше в случае выдачи ссуд нескольким заемщикам. В тo же время обслуживание мелких кредиторов вызывает относительно высокие издержки банка, поэтому часто бывает невыгодным. В зависимости от размера кредита процентная ставка дифференцируется по мелкому, среднему и крупному кредиту. Величина процентной ставки зависит от обеспеченности кредита. Различают процентную ставку по необеспеченному (бланковому) кредиту. Эти ссуды более дорогие, так как они несут в себе повышенный риск. Более низкой является процентная ставка по кредитам, имеющим обеспечение — вексельное, товарное, под дебиторскую задолженность, под ценные бумаги. Цель использования кредита бывает разной, в зависимости от нее разной будет и процентная ставка. Повышенным риском обладают ссуды, выдаваемые для устранения финансовых затруднений, на инвестиционные цели и т.д. Различной является процентная ставка в зависимости от формы кредита (коммерческий, банковский, государственный, потребительский и т.д.), а также в зависимости от заемщика (кредит для торгово-промышленных компаний, сельскохозяйственных предприятий, коммунальных предприятий, индивидуальных заемщиков). В условиях конкуренции существует тенденция к установлению единой ставки ссудного процента. Однако даже в странах с развитой рыночной экономикой такой ставки нет, поэтому существует широкий диапазон процентных ставок. Различают номинальную и реальную ставки ссудного процента. Номинальная ставка — это ставка, выраженная в деньгах. Реальная ставка — это ставка процента, скорректированная на инфляцию, т.е. выраженная в неизменных ценах. Именно реальная ставка определяет принятие решений о целесообразности (или нецелесообразности) инвестиций. Процентная ставка может быть неизменной в течение всего срока ссуды или меняющейся (плавающей). Иностранные банки называют кредит на такой основе ролловерным кредитом. Плавающие процентные ставки применяются не только на национальном рынке, но и на международном рынке ссудных капиталов. Плавающая процентная ставка меняется в зависимости от колебаний процентных ставок на рынке ссудных капиталов. Колебание среднерыночной процентной ставки зависит от стадии промышленного цикла. На различных фазах промышленного цикла средняя норма процента изменяется различным образом. В начале промышленного подъема норма процента остается низкой, несмотря на значительное повышение нормы прибыли, так как на этой стадии товаропроизводители используют преимущественно собственный, а не заемный капитал; спрос на заемный капитал очень незначителен, а предложение возрастает. На высшей стадии промышленного цикла норма процента возрастает, так как растет спрос на заемный капитал; расширение кредита значительно превосходит рост производства, так как кредит используется не только для расширения производства, но и в спекулятивных операциях на валютном, фондовом и товарном рынках (товаропроизводителям выгодно брать деньги в долг). В период кризиса норма процента быстро достигает максимальных размеров. Растет спрос на ссудный капитал, и падает его предложение, идет погоня за деньгами как платежным средством и как средством для создания сокровищ. Все стараются изъять деньги из банков. Товары не реализуются, деньги нужны для платежей по ранее выданным долговым обязательствам. В фазе депрессии норма процента минимальная. В этот период резко увеличивается предложение ссудного капитала, а спрос на него падает. Предложение увеличивается в результате упадка и застоя производства: часть капитала, функционирующего ранее (в годы подъема) в промышленности и торговле, высвобождается в денежной форме и притекает в банки в виде вкладов. Таким образом, накопление ссудного капитала в период депрессии является оборотной стороной уменьшения действительного капитала[14]. С развитием рыночной экономики в России регулирующая функция ссудного процента стала проявляться все сильнее. Однако полному проявлению препятствуют такие отрицательные явления в экономике, как экономический кризис, инфляция, неразвитость денежного рынка и т.д. Поэтому процентные ставки в России остаются высокими и постоянно колеблющимися. Это объясняется целым рядом факторов, влияющих на их величину, основные из которых следующие: • постоянная инфляция. Чтобы сохранить свои ресурсы, коммерческие банки увеличивают процентные ставки по кредитам в соответствии со своими инфляционными ожиданиями. Ежеквартально в коммерческих банках ставки пересматривают; • расширение спроса на кредитыс целью получения дополнительных платежных средств для оплаты долговых обязательств. Неуверенность в экономической перспективе снижает заинтересованность в привлечении средств на долгосрочной основе (путем выпуска акций и облигаций) и повышает спрос на краткосрочные ссуды; • жесткая денежно-кредитная политика Центрального банка РФ, направленная на сдерживание роста денежной массы, означает сокращение предложения ссудного капитала; • дефицит государственного бюджета, для покрытия которого Правительство РФ и местные органы власти обращаются на рынок ссудных капиталов, увеличивая спрос на него. Проводя жесткую денежно-кредитную политику, направленную на сдерживание роста денежной массы, а значит, и сокращение кредитных вложений, Центральный банк РФ в 1992г. повышал официальную ставку с 20% годовых до 80%; в 1993г. — с 80 до 210%. В 1995—1996 гг. в связи со снижением темпов инфляции официальная ставка снижалась: если в мае 1995 г. она составляла 195% годовых, то с 11 февраля 1996г. — 120%. К концу 1996г. официальная ставка Центрального банка была установлена на уровне 48%. То повышалась, то понижалась официальная процентная ставка и в 1997г., и в 1998 г. В 2000г. процентная ставка только снижалась: с 24 января 2000г. она составляла 45%, с 21 марта 2000г. - 33%, с 10 июля 2000г. - 28%, а с 4 ноября 2000г. - 25%[15] |

Последнее изменение этой страницы: 2020-02-16; Просмотров: 178; Нарушение авторского права страницы