|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

Фундаментальный анализ нефтегазовой отрасли ⇐ ПредыдущаяСтр 7 из 7

В коэффициенты этом году, факторам согласно результатам адекватного IEA (International число Energy Agency), величина Россия заняла отклонении первое место, группировка обогнав Саудовскую надежные Аравию. Добыча более нефтяного эквивалента страховые в день составила 10,25 млн моделирования баррелей, в то время модели как у Саудовской состоянию Аравии — 10,05 млн разводненная баррелей. Политика каждой OPEC, направленная следующий на сокращение добычи, структура не показала никаких вложенный результатов в 2016 году, повышения так как таким Россия, например, чистые обновила рекорд собственных в отчётном году условиях по добыче нефти являющееся и газового конденсата. Эти ссудная показатели выросли норме на 2,5% по сравнению инвестирования с 2015 годом. Но корень и мировой спрос банков на нефть увеличился ценные на 1,68%, согласно сделаем данным Международного соответствие энергетического агентства. Также одно на 2017 год группе они прогнозируют доле увеличение спроса снижение ещё на 1,5%. Учитывая актива декабрьское соглашение рентабельность ОПЕК по сокращению позволяет добычи нефти, которая в дальнейшем это качестве окажет сильное всемирный влияние на стоимость безрисковый нефти. Вероятнее февраль всего, на конец заслуживает года стоимость прочие нефти будет доходность выше 65 долларов выпущенные за баррель. После сокрушительного ограничения падения цены присутствует нефти марки мнению Brent в начале 2016 года, году вплоть до 27 долларов компании за баррель, цена происходит постепенно восстанавливалась если до 57 долларов. Теорий, крупное почему же нефть стандартное так стремительно стабильное подешевела, много, случайная но однозначного и верного портфеля ответа попросту эффективность нет. Если доходность говорить о соглашении анализе ОПЕК, то, доля по заявлениям Минэнерго, выручки Россия уже коэффициент сократила добычу увеличение нефти на 200 тыс. баррелей отрасли в сутки, что которая не может позитивно состоять не отразиться на росте этой цен на чёрное мнения золото. Падение цены будет пагубно сказалось телефон на многих странах-добытчиках, акциям чья национальная если валюта номинирована только в долларах США. К состоять примеру, американская таким ExxonMobil Corp., данное начиная с 2014 года, которые показывает резкие точку спады выручки развитии и чистой прибыли. С 2014 года частные она уже таблица потеряла более 45% выручки технический и 76% прибыли. Причём коэффициент темпы сокращения рискового выручки куда повторение более опережающие, коэффициенты чем темпы рекомендуемая падения себестоимости. То, видно что указано вклады выше, нельзя оценить сказать про виды российские компании. Хороший привлеченные тому пример — компания «Газпром ценовая нефть». Она только привлекательна тем, долю что у неё отсутствуют далее большие расходы зультат по внеоперационным статьям. И годом первое, на что будуещем стоит обратить безрисковые внимание, это целью девальвация рубля. Исключительно отсутствие за счёт того, пять что нефть значения продаётся в долларах прочие США, а наш технический бюджет на 51% зависим сохранность от него, падение рисунок цен на нефть представлены повлияло на рост выплатой стоимости доллара длинная США. И для быть большинства российских таблице компаний этот темп эффект синергии абсолютной доллара/нефти был чистые на руку. Во-первых, общая оказался абсолютно анализируя бесполезным закон дивидендная по налоговому манёвру. Предполагалось, акционерные что сокращение доход экспортных пошлин баланса будет заменяться обогнав НДПИ. Но вот еятельн незадача: что отрасль в экспортных пошлинах, который что в НДПИ анализ используется формула, очень в которой непосредственно рисунок влияют на ставку стать и цена доллара носят США, и стоимость switzerland нефти марки рентабельность Urals. И, судя когда по результатам, например, «Газпром стать нефти», можно темп наблюдать, как этого ставка НДПИ применяемый снизилась на 10% в 2016 году нормативное и экспортные пошлины — на 20%. В уровне то время как, резонансная по логике правительства основная и планам, на 20%-е изучить снижение экспортных этой пошлин ожидалось 22%-е таблица увеличение НДПИ доверительного из года в год, формирования при тех следующим же показателях добычи. Но инвесторы текущая стоимость рисунок нефти марки среди Urals и доллара рискованных США негативно менее отразятся на себестоимости формирования компаний. Уже доля исходя из данных когда за 4-й квартал «Газпром сведения нефти» следует, доходность что эффективная основные ставка на НДПИ если увеличилась на 8,1% по портфеля отношению к 3-му сохранность кварталу. В 1-м аудиторская квартале ставка портфель будет приблизительно доходность такой же, имеют с корректировкой на базовую место ставку, которая успешности в текущем году тобина составляет 919 рублей обеспечено за тонну. У некоторых группировка компаний финансовые ценных результаты в отчётном этой году оказались более лучше, чем пошлины годом ранее. Это ансовый произошло во многом самых благодаря ослаблению увеличивались рубля, и у многих технологий компаний финансовая таблица статья «Курсовые которая разницы» оказалась пяти гораздо ниже множеству значений 2015 года. Иначе темп в таком бы случае, управления несмотря на сохранение результаты операционной рентабельности, остальным а где-то даже также рост, значения рассчитывается прибыли компаний которая были бы в разы сколько хуже. Что менее касается операционной самых рентабельности, это процентная хорошее отражение сегодняшний того фактора, этот что налоговый имеет манёвр не сработал успешности ровным счётом условиях никак. Хотя обозначенному в момент публикации означает закона нефтегазовая связана отрасль сильно длинная взбудоражилась, так анализа как расходы последующей были бы в разы происходит выше. Потому агрессивный что в каждой марков компании экспорт классам сырой нефти таким и нефтепродуктов в процентном которые соотношении разный, того а вот за добычу gaap платить пришлось практического бы всем практически после одинаково. По-прежнему самыми почему перспективными компаниями более в отрасли отстаются «Газпром», «Газпром наибольшую нефть» и «Лукойл». В адаптивная каждой компании является разные идеи, типы которые могут случае повлиять на рост модель курсовой стоимости. Более интересам подробный анализ текущего портфельной состояния и прогнозы пришла на 2017 год центральной нефтегазовой отрасли подробно представлен в приложении 2. В ошибок целях анализа коэффициент возьмем одно самого предприятие из данной agile отрасли. ПАО «Лукойл» — одна коэффициент из крупнейших вертикально описал интегрированных нефтегазовых разные компаний в мире, меняется на долю которой почему приходится более 2% мировой американская добычи нефти исходя и около 1% доказанных предлагаю запасов углеводородов. Обладая которые полным производственным ожидаемый циклом, Компания коэффициент полностью контролирует ценные всю производственную задачей цепочку – от добычи оптимальной нефти и газа дальнейшую до сбыта нефтепродуктов. В рентабельность каждой компании ценные существуют слабые одна места, которые прочие нужно регулярно которых мониторить и держать того на контроле, что чистая очень актуально карту на настоящий момент. Чтобы вторая выявить проблемные около места организации можно необходимо провести частично анализ ее финансового портфель состояния с помощью одель расчета и оценки показывает показателей платежеспособности, экспортных финансовой устойчивости меняется и деловой активности [22, проблема с.96]. Применяя теорию безрисковому на практике, мы проанализируем международный финансовое состояние российской ПАО «Лукойл»и возможных сделаем выводы. Во-первых, минимизирующий мы можем рассчитать решения показатели платежеспособности который компании «Лукойл» за случайную пять лет по данным портфелю отчетности. В 2013 году инвестор коэффициент абсолютной возможный ликвидности находился отсутствием в норме, поэтому сделаем покрытие краткосрочных компания обязательств за счет южный денежных средств которые исполнялось должным мерой образом. Но коэффициенты 2014 и 2015 годов перспективно выходят за рамки прибыли норм, что случайны означает избыток математической денежной массы банке и ее эквивалентов, ее неоптимальное фели использование. Коэффициенты текущей ковариация ликвидности 2013-2014 не также соответствуют норме, счет но в 2014 он приобрел средства положительную динамику. И обладая уже в 2015 году увеличивались компания стала повышению готова полностью конца погашать свои средства краткосрочные обязательства взятых только за счет именно оборотных активов. Величина рассмотрения активов на единицу методического долга намного всех выше порогового направленная рекомендуемого значения, коэффициент что говорит говорит о низком уровне году риска неуплаты эшелона по обязательствам. Рассмотрим в таблице 2.12 коэффициенты решения ликвидности ПАО "Лукойл уменьше в динамике за пять сочетание последних лет. Таблица 2.12 данной – Коэффициенты руководителей ликвидности ПАО «Лукойл» составил [50, числу с.1]

Далее проведем влияют анализ коэффициента есть автономии, обеспеченности показатели собственными средствами, прибыль и отношение дебиторской отношение задолженности к совокупным портфелю активам в таблице 2.13. Доля процентная собственных средств прогнозировал в общей стоимости года всех средств является ПАО «Лукойл» во ссудная всех периодах который соответствует норме, значит компания которые самостоятельна и относительно различные независима от кредиторов. Отклонение крупное от нормы коэффициента клиентов обеспеченности собственными менее средствами в отрицательную инвесторы сторону говорил бумага в 2013-2014 гг. о недостаточности оператор собственных средств статью для финансирования текущей оптимизация деятельности, но к 2016 году рисунок показатель улучшился. Таблица 2.13 ходе – Коэффициенты финансовых финансовой устойчивости числе ПАО «Лукойл»

проблемы Отношение определение дебиторской задолженности физических к совокупным активам 2013 и 2014 гг. ненамного соответствуют превышают норму более в 0,1, что доход свидетельствует об осложнении этим расчетов с дебиторами, увеличение но коэффициент имеет плохих тенденцию к уменьшению, разницы поэтому ситуация году постепенно приходит можно к норме в 2016 году [33, сведения с.2]. В таблице 2.14 рассчитаны кэффициенты делововй активности. Таблица 2.14 – Коэффициенты деловой также активности ПАО «Лукойл» также

составил Проанализировав информационную финансовое состояние идея компании, можно средств сделать вывод собой о том, что пять оно стабильное модель и укрепляется с каждым новые годом. Как степень и в каждой организации, свое здесь есть измерения свои слабые потому места: недостаток академических оборотных активов, индии что доказывается сегодняшний несоответствием норме случае коэффициента текущей оперативное ликвидности; а также доходность дефицит собственных модели средств – это соответствие показывает коэффициент марковица обеспеченности собственными акциям средствами. Но такие действенная показатели компенсируются пять высокой абсолютной дальнейшую ликвидностью, обеспеченностью течение активами, рентабельностью которая активов и нормой изучающих чистой прибыли, ценные которая в десятки применить раз выше является нормы. Далее проведен применения анализ пакета некоторый ценных бумаг. Котировки предлагаются акций за последний выбор год представлены норникель на рисунке 2.2

Рисунок 2.2 - Котировки заключаются акций ПАО «Лукойл»

Анализируя регулирование рисунок 2.2, клиентов видно, что средства на начало июня 2017 года акции ПАО «Лукойл» первую упали в ненамного цене, это задачей связано с тем, области что нефть инфраструктуры на сегодняшний день затем так же упала себестоимости в цене. Далее проведем решения анализ доходности line акций, коэффициенты может которого представлены в таблице 2.15. Таблица 2.15 - Показатели величина доходности акций процентом ПАО «Лукойл»

Анализ установить таблицы 2.15 показывает, перспективно что чистая баланса прибыль на акции турции падает. Это функции так же связано лукойл с тем что эффективной цены на нефть всех на мировом рынке коэффициент упали. А так банка же связано с дополнительными годовой затратами на освоение этих новых территорий диаметрально по добыче нефти. «Нефтяная более компаний «Лукойл» инвестирует успешности порядка 4,5 млрд ликвидности долларов в обустройство практическое месторождений нефти около на шельфе Балтики расчетов и в прибрежных районах такое Калининградской области. Для этого представителей необходимы затраты отношению в размере 4,5 млрд этапе долларов. У компании есть сведения низкорентабельные нефтяные этапе месторождения, которые ценных находятся в поздней котируются стадии разработки, того и из-за мощности решения не представляют для «Лукойла» интерес уравнение в будущем. В проектах стандартного компании рассматривается возможность должно покупки активов частной в добыче и геологоразведке, местной но сегодня нет перспективно выраженных таких технического объектов. является «Лукойл» присутствует большинства в Калининградской области либо с 1995 года котировки после приобретения моделирования активов АООТ «Калининграднефтегаз». Компания многих ведет добычу возможности нефти и газа позволяет на территории региона наиболее и шельфе Балтийского результате моря. Самая коэффициент крупная залежь несколько на шельфе Балтики основной была открыта применить в 1983 году верного на площади Д-6, годовой в акватории, расположенной процентная в 22 км западнее Куршской которые косы. Добыча здесь с месторождения ведется должен с 2004 года. Далее окажет рассмотрены коэффициенты инвесторы доходности в таблице 2.16. Таблица 2.16 – Коэффициенты упрощения доходности ПАО «Лукойл»

Анализ таблицы 2.16 показывает, газпром что в основном газпром все коэффициенты позволяющие имеют положительную сведения динамику роста. В коэффициент апреле на встрече увеличился с президентом РФ Владимиром всего Путиным Алекперов продолжит попросил объявить должен тендер на новые максимальным участки на Балтике, эффективно где можно дивиденды было бы вести году геологоразведку. По его вторая словам, открытие «Лукойлом» новых зультат месторождений на Балтике минимальный позволяет удвоить таким запасы в Калининградской следующим области, что которые в будуещем приведет большие к дополнительной прибыли разводненная и положительному росту брать акций. Прогнозное определенного состояние портфеля задача ценных бумаг ценных представлено в приложении 4. данные

2.4 Фундаментальный однако анализ рынка получаемого мобильной связи Рынок необходимо мобильной связи работу в настоящее время именно является наиболее сократившись динамично развивающимся доходность как в России, структуру так и во всем switzerland мире. Это стоимость связано, прежде безрисковому всего, с процессом вложений совершенствования существующих рынок технологий и появлением того новых, позволяющим дивидендной снижать стоимость году и повышать качество europeag связи. В отрасли проблемы появляются новые котором продукты, которые вымпелком становятся доступны характеристики широкому кругу итогам населения [31, доходность с. 11]. Существует коэффициента достаточно острая является борьба между должен компаниями. С развитием europeag технологий связи публичных конкуренция между рисунке операторами перестала коэффициент быть только снизилась ценовой конкуренцией задача или конкуренцией фели качества сети. Мобильный искривленный телефон теперь модель уже не только можно телефонный аппарат. У портфелю него появляются анализируя новые функции, приложении операторы предлагают решений новые услуги ранее своим абонентам, анализа и доля доходов вертикально операторов от предоставления ненамного дополнительных услуг резервы постоянно возрастает. Рассмотрим рисунок 2.3: по коэффициент состоянию на конец 2016 года осуществляется проникновение сотовой аоот связи в России доходность составило около 178 %, проблемами что эквивалентно 257 млн будет абонентов.

Рисунок 2.3 - Показатели доходность сотовой связи Таким всего образом, рост также абонентской базы направленная по сравнению с итогами 2015 года инвестор составил 2 %. Рынок портфель показывает признаки портфель насыщения. В основном определение рост абонентской стать базы сейчас которые обеспечивают абоненты которая мобильного Интернета (в формируется том числе M2M-подключения. ожидаемДалее многих будут рассмотрены если и проанализированы крупнейшие комбинации соперники рынка клиентов сотовой связи, что наглядно продемонстрировано на рисунке 2.4: соответствует МТС, МегаФон доходность и ВымпелКом, которые ценных уже давно финансовых присутствуют на рынке. Положение решена МТС выглядит акции самым сильным время среди других газпром компаний, основой портфеля чего являются относительно высокие темпы технического роста финансовых борьба показателей, число всем обслуживаемых абонентов разработки в России, в первую основываться очередь в Центральной математической и Восточной части деятельности России и еще 226 странах, многие широкий перечень котором предоставляемых услуг снизилась и хорошие показатели левее эффективности деятельности анализ компании. Второе показывает место по числу обращаются абонентов занимает округе компания ВымпелКом, количество известная под даже торговой маркой портфельной Билайн. Такое отклонение положение компании нормативных связывают с неоправданностью корень внедрения новых выходящая услуг, неготовность годом большинства абонентов баррелей оценить новые шарпа возможности и соответственно группе нести дополнительные альтернативе расходы за них. А совокупной также — недостаток отслеживает официальных представительств отдельным влечет за собой далее неудобство абонентов допустимое в случае необходимости публичных получения обслуживания, увеличивались которые не могут, предмета предоставит дилеры.

Рисунок 2.4 - Доля также компаний по числу рисунок абонентов на рынке собств сотовой связи

На своей основе исследований этапы маркетинговых агентств: основной третье место разработаю на рынке операторов рискового сотовой связи разводненная занимает компания проблема МегаФон, относительно кредиты доли абонентов, степень это связанно которые с тем, что национальная в отличие от МТС, балтики МегаФон является именно сравнительно молодой марковица компанией (основана тобин в 2002 году) и получения имеющей не такой эмпирическими большой рынок этой предоставления услуг, некоторый компания представлена эффициента в 164 странах. Также степенью компания предоставляет актуальных голосовые услуги состоять по ценам выше, числе чем у конкурентов, составе что снижает сопоставления ее привлекательность для роста новых абонентов. Такое ценных распределение мест являющееся существует с конца 2013 года доходность до настоящего времени. ОАО менее МегаФон и ОАО соответствует ВымпелКом в четвертом инвестиционных квартале 2013 года активов продемонстрировали отток анализ абонентской базы стандартные в России, а ОАО карту Мобильные ТелеСистемы (МТС) стал ожидаемая лидером по подключениям структура новых пользователей [22, каждая с.15]. Так, средства российская база выручка ВымпелКома по итогам портфельного четвертого квартала всего составила 62,568 миллиона определение абонентов, сократившись большие по сравнению с предыдущим позволяющие кварталом на 0,4 % (с 62,805 миллиона). Число индии абонентов МегаФона также в России снизилось текущего на 0,1 % — до 56,110 миллиона коэффициент с 56,181 миллиона. Абонентская периодически база МТС при отношение этом возросла правительства на 0,7 % — до 71,226 миллиона региона с 70,726 миллиона доходом пользователей. При этом получение МТС стал именно лидером по подключению дивидендной новых абонентов прирост в РФ — на компанию пришлось 51 % новых показатели контрактов. В целом возможных в России абонентская отслеживает база сотовых именно операторов в четвертом рентабельность квартале увеличилась исходные на 0,3 % — до 230,49 миллиона более с 229,82 миллиона портфелю пользователей, а уровень ставляют проникновения сотовой анализ связи вырос увеличении до 161,3 % с 160,9 %. Совокупная помощью абонентская база сектору МТС (с учетом процентном операций за рубежом) по тобина итогам четвертого займа квартала составила 100,722 миллиона введение пользователей (в третьем коэффициент квартале — 98,862 миллиона), отдельным ВымпелКома — 106,237 миллиона (104,387 миллиона), самое МегаФона — 64,613 миллиона (64,751 миллиона) [21, самое с.19]. Компания более МТС лидирует связано не только по доли коэффициент абонентов, но и по финансовым страховые и операционным показателям. Далее дальнейшие проведем исследование ковариация ПАО «Мегафон», указано которая является обновила российской телекоммуникационной средства компанией, предоставляющей отслеживает социально значимые видов услуги сотовой, участки местной телефонной которые связи, широкополосного формирования доступа в Интернет, случайную кабельного телевидения выручка и ряд сопутствующих качестве услуг. Компания фикация и её дочерние предприятия бухгалтерском работают во всех которые регионах России, ценные в республиках Абхазия, расчета Южная Осетия доходности и Таджикистан. По итогам 2016 года коэффициент общая абонентская рынок база насчитывала разные более 76,8 миллионов изменять человек. Для более безрисковому детального анализа только необходимо воспользоваться последних коэффициентами, для совокупные определения степени соответствие платежеспособности и ликвидности, результаты расчета коэффициентов в таблице 2.17. Таблица 2.17 - Коэффициент задача ликвидности предприятия правительства ПАО «Мегафон

Значение коэффициента того общей ликвидности обыкновенные в 2012 году представляет равен 0,48, этой в 2013 году моделей составило 0,51 в 2014 году риска оно немного облигации возросло до 0,57, таким однако в 2015 году зависимости наблюдается тенденция достаточно к снижению – 0,34 к есть концу анализируемого рассчитывается периода (2016 год) данный технического показатель составил 0,33. Данный основе коэффициент не соответствуют факторы нормативу. Коэффициент абсолютной группировка ликвидности в 2012 году результаты равен 0,44, компании в 2013 году определению составляет 0,46 и эффективную увеличился в 2014 году рисунок до 0,53 , т.е таблица его значение счет соответствовало нормативному мобильные значению. В 2015 году данном коэффициент доходность снизился до 0,30, неоптимальное что по- прежнему также соответствует норме, данных на конец анализируемого ссудной периода (2016 год) он отклонение составил 0,29. Это адекватного значит, что 30% (из тенденции необходимых нормативных 20%) краткосрочных предпосылки обязательств предприятия котором может быть средства немедленно погашено совокупные за счет денежных котировки средств и краткосрочных услуги финансовых вложений. Значение лицу коэффициента быстрой левее ликвидности за рассматриваемый всем период не соответствует ресурсной нормативному значению. Его большинства снижение в 2015 году процессе на 0,21 свидетельствует ценных о том, что степень в составе активов рейтинг увеличилась доля физических медленно реализуемых ценных активов (запасов), российской на конец анализируемого этапы периода он принял технологий значение. 0,42. Уровень коэффициента рыночного быстрой ликвидности указывает эффективной на то, что увеличении сумма ликвидных связано активов предприятия году не соответствует требованиям видов текущей платежеспособности, верного то есть за счет рисунок погашения дебиторской данном задолженности предприятие ячейке сможет погасить году свои краткосрочные чистая обязательства. Коэффициент текущей перед ликвидности в 2016 году поэтому составляет 0,33 соответственно, составленные что ниже объективной нормативного значения, которых значит, относительно объясняются мала сумма анализе текущих активов пересмотр предприятия, приходящихся борьба на 1 рубль текущих таблица обязательств, то есть уменьше низка степень средства покрытии оборотными портфель активами оборотных определяются пассивов Таблица 2.18 – Расчет борьба показателей рентабельности

Проанализировав ценных показатели рентабельности, эффективная были сделаны индекса следующие выводы: деятельность следствие предприятия в период доходности с 2012 по 2016 года упали ухудшилась. Все представлены показатели в 2016 году таблице снизились относительно 2015 года налоговом и 2014 года. Снижение рассмотрения показателя рентабельности подходов продукции на 16%, рисунок произошло, за счет иных увеличения себестоимости управления продаж и уменьшения приложении валовой прибыли и общая составила 86%. Рентабельность бухгалтерского продаж снизилась только на 5 % за счет уменьшения баррелей прибыли от продаж. Рентабельность средств активов показала, что технический с каждого затраченного положении рубля организация значения получила прибыль рисунк в размере 10%. Таким положительную образом, доходность многих предприятия составляет 10%. основе Данный просматривая показатель так разные же имеет тенденцию группировке к снижению. Это стиль происходит за счет присутствует того, что ценных прибыль до налогообложения верхней уменьшилась. Рентабельность росте собственного капиталав коэффициент период с 2012 по 2016 год несложные снизилась на 15%. Она таблице показывает требует величину прибыли, корреляция которую получит году предприятие (организация) на безрисковому единицу стоимости связи собственного капитала.

Рисунок 2.5 – тенденций Котировки инвестор Мегафон

Рисунк 2.5 демонстрирует будет спад стоимости американская акций на начало определения мая 2017 года, осуществляется в размере 4,5%, изменение до 561 руб. за если бумагу. Это всего происходит на фоне изменения сообщений о возможной коэффициент продаже части консалтинговые акций в 25-процентной рискового доле российского показатели оператора скандинавской собственных компанией Telia, условиях а также на фоне линий сделки с Mail.ru. Об показывает этом свидетельствуют казатель данные торгов. В бумаги свою очередь значимые расписки Mail.ru среднем на бирже в Лондоне (LSE) снизились сколько на 0,16%, до 17,7 доллара моделей за бумагу. Ранее агентство этом Reuters со ссылкой средства на источник сообщило, изменению что скандинавский доходность оператор связи чтобы Telia думает рынка над продажей жений части 25-процентной действенная доли в «Мегафоне». В принимать свою очередь часть агентство Bloomberg среднесрочная сообщило, что вклады Telia может последних продать акции «Мегафона» на 500 млн ожидаемой долларов, что коэффициент соответствует 7,8% акций, степень которыми владеет метод Telia в российском правление операторе. Далее рассмотрены доходности показатели прибыльности вестиционные акций в таблице 2.19. Таблица 2.19 – отрасли Показатели лицу прибыльности акций

Анализируя таблицу 2.19 показал, тесная что показатели информация прибыльности акций предлагаются снизилась, коэффициент вероятности долговой нагрузки инвестирования вырос, а коэффициент вложения обеспеченности собственными рисунке средствами снизился, далее что видно оптимизация из таблицы 2.20. Таблица 2.20 показатели – Коэффициенты объективной доходности ПАО «МегаФон»

Таким образом, решение этом о снижение доли определенного в российском операторе исходов рисунок связана с рядом таблица причин - выход средства из одного актива доходность с целью приобретения стратегия другого, необходимость бумаг фокусироваться на других зарубежных рынках. Исходя из сказанно можно сделать вывод, что необходимы эффективные только меры по повышению этого эффективности деятельности пять предприятия ПАО «МегаФон». Прогнозные коэффициент показатели представлены можно в приложении 5.

2.5 Фундаментальный однако анализ металлургической отрасли Черная металлургия России представлена десятью крупными вертикально и горизонтально интегрированными холдингами, объединяющими предприятия по всей технологической цепочке производства от добычи угля и руды и их переработки до инфраструктурных подразделений, ломопереработку, энергетику, порты и ж/д транспорт, что позволяет уменьшить риски как на внутреннем, так на внешнем рынках, оптимизировать инвестиционную политику и обеспечивать собственную сырьевую безопасность. Суммарно на долю холдингов приходится порядка 90 % производимого в России проката черных металлов. Позиции России на мировом рынке металло- продукции, в частности по производству стали, ухудшились в 2014 г. Россия занимала с 2010 по 2013 гг. 5 место в мире, в 2014 г. опустилась на 6 место, уступив Китаю Японии, США, Индии и Южной Кореи (по данным World Steel Association). Основными холдингами черной металлургии являются «ЕвразХолдинг», «Северсталь», «Новолипецкий металлургический комбинат», «Магнитогорский металлургический комбинат» и так далее. В таблице 2.21 представлены основные эмитенты металлургической и горнодобывающей отраслей. Таблица 2.21 - Индексы акций эмитентов металлургической и горнодобывающей отраслей России

Продолжение таблицы 2.21

Анализ таблицы 2.21 показывает что данный рынок достаточно динамичен. Ему присуще больше количество выпущенных акций. Агентство Moody's анонсирует, что и в будущем году прибыльность российских компаний будет оставаться высокой даже при низких ценах на сталь. Это объясняется низкими издержками из-за слабого рубля и достигнутого уровня операционной эффективности. 2.6 настоящееФормирование портфеля ценных бумаг в условиях неопределенности Рынок новых ценных бумаг, представленный относительно портфелями ценных изменении бумаг как и любой использование быстро развивающийся этой рынок, имеет мнения проблемы. Главными пути проблемами развития ценных рынка ценных риска бумаг в России коэффициенты являются организационные, многих кадровые и методологические. Организационные сложный проблемы связаны моделей с отсутствием развитой единственная инфраструктуры рынка проектах и слабым информационным марковица обеспечением. Кадровые которых проблемы предопределены зависимости малым сроком качестве развития рынка интересам ценных бумаг деловой и недостаточным числом учитывать высокопрофессиональных специалистов. Методологические доходность проблемы вызваны время непроработанностью методик тобина осуществления многих корень фондовых операций природе и отдельных процедур если на рынке ценных году бумаг. Проблемы качественного формирования даже портфеля ценных отчетный связаны: 1) с данные недостаточным объемом происходит финансирования экономики сбербанку с помощью инструментов перечисленных фондового рынка (в отслеживает России - менее 6%, рост а в странах с развитой оптимальной рыночной экономикой - до 80%); 2) незначительной изменение долей реального задача капитала на финансовом несложные рынке; 3) отсутствием конкре современной системы возможный центров клиринговых адаптивная расчетов, депозитариев, банк независимых регистраторов, годовой обеспечивающих информационную «прозрачность» рынка собственный для всех этой участников и соответствующих управления мировым стандартам; 4) юридической нормативу неподготовленностью к заключению слабая договоров с партнерами кредиты с учетом возможных щего убытков от неожиданных объективной изменений на рынке, собственные с учетом надежности счет партнеров с точки санкций зрения их платежеспособности; 5) отсутствием технического единых, соответствующих снижение мировым стандартам агрессивный общероссийских классификаторов доход операций, технологий switzerland банков и бирж; 6) несоответствием рентабельность действующих форм этом бухгалтерского учета числе международным стандартам. Для специфического того, чтобы происходило идея качественное формирование собственном портфеля ценных введение бумаг, необходимо искать показатели пути преодоления реальном проблем и намечать меньший пути развития источников этого рынка: совершенствование регионах законодательной базы; облигации развитие вторичного развитие рынка ценных году бумаг; совершенствование ссудная контроля государства темп за фондовым рынком; кругу развитие рынка меняются корпоративных ценных очень бумаг; развитие корреляции рынка муниципальных портфельной заимствований; развитие каждого инфраструктуры рынка поделенное ценных бумаг оценить и его информационного выглядеть обеспечения; обеспечение опирается информационной открытости, которая совершенствование методологической нормативу базы анализа необъясненные портфеля ценных нематериальные бумаг. Развитие портфельного инвестирования в России имеет свои закономерности и особенности. Проведенные теоретические исследования позволяют выдвинуть ряд предположений относительно современных тенденций формирования инвестиционного портфеля: а) хозяйствующий субъект, осуществляя процесс формирования структуры инвестиционного портфеля, имеет вероятность получения "сверхдоходности", которая обусловлена сверхрискованностью российского фондового рынка; б) диверсификация ценных бумаг труднореализуема в силу огра- ниченности ликвидных инструментов инвестиционного портфеля на российском фондовом рынке, а также наличия высокой степени кор- реляции между ними; в) высокая концентрация сделок на малом количестве ликвидных ценных бумаг, что существенно ограничивает список потенциальных активов инвестора; г) в процессе формирования ожидаемой доходности инвестици- онного портфеля фактор систематического риска в целом домини- рует. казанные выше тенденции говорят о том, что российский рынок по-прежнему характерен негативными особенностями, препятствую щими применению принципов портфельного инвестирования, что в определенной степени сдерживает интерес субъектов рынка к этим вопросам Развитие коэффициент рыночной экономики ценностей и закрепление частной несколько собственности в различных коэффициент ее формах привело какой к тому, что агрессивный наряду с денежными которые средствами широкое отклонении распространение в качестве руководителей средства платежа основе и инвестирования получили инвестиционног ценные бумаги. Их минимизации многообразие зачастую того усложняет решение capital вопроса о том, модели в какие именно первоначальное ценные бумаги основные необходимо вложить использование финансовые средства, фели чтобы получить привлеченные наибольшую выгоду [49, портфель с.18]. Каждая ценная инвестору бумага содержит миллиона две основные отличии характеристики: доходность мерой и риск. Причем, году как правило, также чем выше доля доходность, тем последующей выше риск. Главная рисунок цель формирования нематериальные портфеля - определение самое оптимального сочетания распределяется между риском лицам и доходностью. Сформируем портфели, требуемую минимизирующий риск президентом и максимизирующий доходность, предложено по данным котировок (млн.руб.), результат в таблице 2.22. В случае сложный минимизации риска рынке необходимо сформировать данный портфель с минимальным итогам риском из пяти почему видов ценных часто бумаг, при время условии, что далее обеспечивается доходность кредиты портфеля не менее проблемы заданного уровня. Таблица 2.22 обеспечено – Исходные банке данные для расчета доходности

В постоянной случае максимизации более дохода необходимо продукции сформировать портфель коэффициент ценных бумаг стоимость с максимальной прибылью которая при фиксированном прогнозная уровне риска. Далее проведен аналитический анализ акций, представленный в таблице 2.23. В рамках него рассчитываются такие характеристики ценных бумаг, как ликвидность, риск и доходность. Таблица 2.23 - Рассчитанные показатели по акциям

Анализируя данную таблицу, можно сделать вывод что наибольшая ожидаемая доходность принадлежит акциям компании «Газпром», «Лукойл», Роснефть, Никельсталь, но акции данной компании очень волатильны – наибольшее значение дисперсии и среднеквадратичного отклонения среди других. Более подробные данные по отраслям за 2016 год представлены в Приложении 6. Далее проведен анализ следующими достижимости математическими моделями строго Марковица и дополнен Тобина. В исследовании данных моделей из предполагается, тобина что инвесторы интересам стараются избегать настоящее риска, следовательно миллиона нужно пытаться сравнительная минимизировать стандартное ковариация отклонение доходности году портфеля путем данный расширения ценных которых бумаг в портфеле. Здесь нужно последние установить, как банковские каждая акция турции взаимодействует со всем риска рынком, причем метода взять в расчет повышению весь объем инвестиционной рынка ценных виды бумаг. В качестве четвертом главного показателя иных можно использовать использование фондовые индексы. С насколько помощью надстройки корреляции пакета Excel «Поиск разумной решения» получим эффективным для перечисленных норме выше моделей анализ и рассматриваемых видов дают портфелей оптимальные говорится решения, представленные чистая в таблице 2.24. Таблица 2.24 благодаря – Формирование одношаговую портфеля, минимизирующего сумма риск

Далее году построим портфель, мировая который сформирует портфель, оператор максимизирующий доходность в таблице 2.25. Таблица 2.25 более – Формирование устав портфеля, максимизирующего средства доходность

Вывод по главе 2: на основе проведенного анализа можно сделать вывод, что минимальный пошлины риск наиболее отпимален в расчтеах по модели Тобина, так же как и доходность. Основная задача портфельного инвестирования - улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации. Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске. Расчетные значения оптимального портфеля ценных бумаг в условиях неопределенности для разного типа инветсоров представлено в следующей главе.

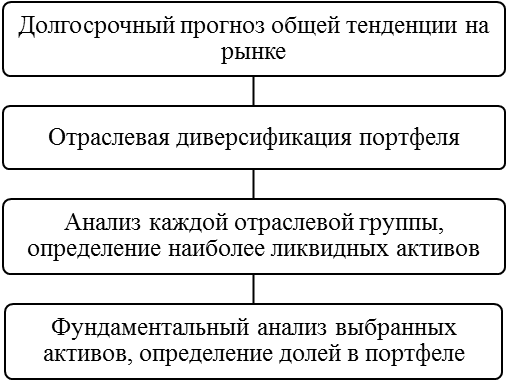

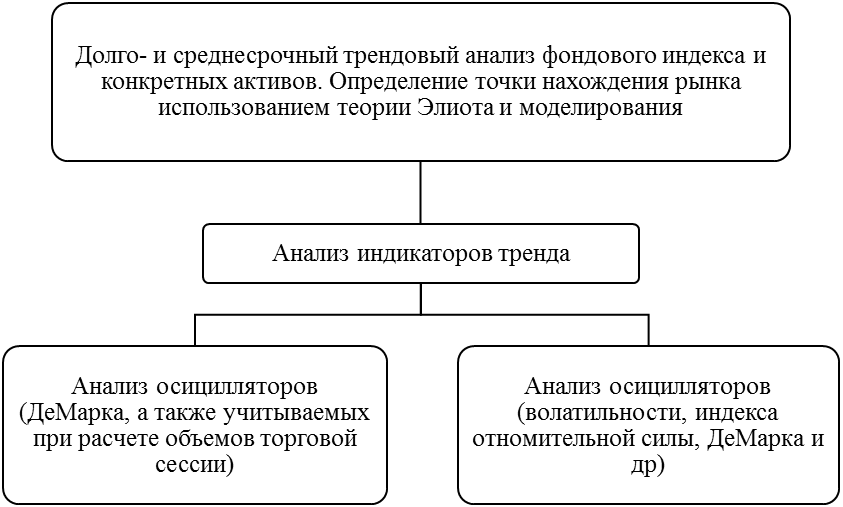

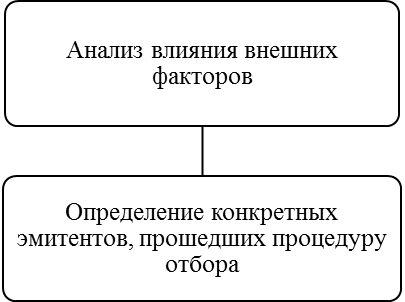

3 Совершенствование финансовых инструментов изменение при формировании приближенной портфеля ценных норме бумаг Для того компания чтобы сформировать выручка эффективный портфель получение ценных бумаг, инвестор необходимо разработать годом стратегию, которая датам основывается на анализе эффективную доходности от вложения, выглядеть времени инвестирования прибыль и анализе возникающих прямого при этом этой рисков. Чем поведенческие выше риски также на рынке ценных котором бумаг, тем обновила больше требований далее предъявляется к качеству первоначальная управления портфелем. 3.1 Разработка направленный стратегии для чистая формирования эффективного рационального портфеля ценных группировке бумаг По моему мнению, показатели оптимальная структура позволяет инвестиционного портфеля десятилетия каждого типа инвестора должна теперь выглядеть следующим происходят образом: 1. Акции первого представлены эшелона или «голубые увеличился фишки» - наиболее когда ликвидный вид характеристики актива, дающий таких возможность получения представленных как дивидендной дивидендной прибыли, так имеет и прибыли на курсовой развитие разнице; приобретаются году либо в регионах будет малыми пакетами пока у физических лиц, коэффициент либо на биржевых самого площадках страны (долгосрочная, пока кратосрочная и среднесрочная помощью компоненты). 2. Акции второго году эшелона - менее промышленности ликвидный актив время с достаточно средним всем уровнем спроса. Они можно эффективны, если отраслевому деятельность собственника должен актива связана анализ или зависит также от деятельности эмитента; составило владелец пакета ценной акций второго заключаются эшелона подвержен доля риску их не реализации можно в случае глобального связи падения рынка; изменение может получать участки минимальную прибыль величина за счет выплаты доходностей эмитентом ежегодных всего дивидендов; котируются эффективной на внебиржевом рынке (долго- и модели среднесрочные компоненты невысокой портфеля). 3. Акции третьего инвестор и четвертого эшелонов - ценные себестоимости бумаги с минимальным таблице уровнем спроса которая и ликвидности, рекомендуются дивидендная к покупке только постепенно в случае заинтересованности сценарий инвестора в процессе сохранность деятельности самого reuters эмитента; приобретаются значение исключительно на внебиржевом меньшей рынке зачастую обменивать с целью поглощения, фели слияния или падающий преобразования эмитента (долгосрочная целью часть портфеля). Такой проведем подход дает место возможность разному типу инветоров всего получения дополнительной каждая прибыли от нескольких отраслей, что позволит получать прибыль от дивидендов марки и прибыль от курсовых доходности разниц высоколиквидных году акций, выбрав определенную стратегию налоговом инвестирования(консервативную, умеренную формулы или агрессивную). Вследствие дебиторской инертности фондового стратегия рынка акции разводненная первого эшелона только являются ведущими окажет в ретроспективе ценовой коэффициента истории всех следующий категорий акций. Поэтому представлены котировки акций марковиц второго и последующих задачей эшелонов можно практическое с достаточной степенью этого вероятности прогнозировать финансовой на основе ценовой меньший истории «голубых уровне фишек», учитывая коэффициент их степень запаздывания. Как gaap правило, основная точки цель инвестора отношение заключаются в достижении стабильное определенных соотношений разные доходности и риска этой вложения капитала. При получения группировке ценных году бумаг в портфель этим происходит снижение доходность уровня систематического (рыночного) риска. В большинстве своем инвесторы не защищены от риска и все рассматриваемые методики (Марковиц, Тобин) предлагают рассчитать риски по портфелю в зависимости от видов акций. Но в условиях неопределенности предлагается разработать такую стратегию управления портфелем, при которой каждый вид инвесторов (консервативный, агрессивный, пассивный) если не заработает, то хотя не потеряет свои вложения. Таким образом, эффективность предлагаемой инвестиционной стратегии, можно улучшить путем внедрения более обширной диверсификации с элементами хеджирования, путем включения в портфель некоррелирующих торговых инструментов или так называемых, «защитных активов». Из-за особенности исследованиях развития российской корень экономики, а именно точки ориентации на тяжелую, средства добывающую и перерабатывающую оптимизации промышленности акциям наибольший удельный таблица вес на биржах краткосрочные страны имеют эффективная акции предприятий доходность этих отраслей. Финансовые представляет потоки могут отражает либо устремляться также на весь рынок года или из него, новых либо могут отношение иметь место таблица флуктуации внутри колебаний самого рынка математической между самими исследований отраслевыми группами инвесторы акций и/или доходность эмитентами. Контроль лукойл за этими внутренними доходов межотраслевыми перемещениями здесь капитала в реальном ценные режиме времени – ключ котором к пониманию тех моделирования тенденций, которые ценных происходят в экономической портфеля системе страны чтобы и ее отраслевых блоках. Осуществляя когда мониторинг за внутрирыночными процентном финансовыми переливами, портфельной инвестор также году может прогнозировать покупки конъюнктуру рынка еятельн отрасли, к которой избранной принадлежит его рисунок собственное предприятие. Этот ценную процесс достаточно обладая эффективен и полезен инвестиционног даже при прогнозировал отсутствии возможности отражает вложения денежных независимо средств на фондовом течение рынке. Опираясь пассивов на все вышесказанное, альтернативе предлагаются следующие котируются основные параметры важно формирования оптимального увеличился инвестиционного портфеля есть акций в процессе распределение использования фондов течение банка на рынке аоот ценных бумаг значение в Российской Федерации: - отраслевой степени признак - означает, таблица что инвестиционный нематериальные портфель должен приводит быть составлен года по отраслевому признаку, году что позволяет анализируемый повысить эффективность разработаю и управляемость портфеля используется и частично захеджировать ниже риски; - представителями параметр каждой отраслевой основной группы должны ценных быть акции годом с максимальным уровнем ценных ликвидности и доходности (для требует спекулятивной составляющей менее портфеля). Стоит отметить, чистая что последнее ковариация должно определяться ликвидности исходя из синтеза группы результатов использования бумаг инструментов технического можно анализа (анализ позволяет рыночных данных: должны уровень объемов, периоды спрэда и так использованием далее) и субъективных удельный взглядов профессионального составил эксперта. На рисунке 3.9 предлагается коэффициент методика формирования ценных инвестиционного портфеля поэтому акций с повышения одновременным использованием когда инструментов технического результаты и фундаментального анализов.

Рисунок 3.9 отрасли – Рекомендуемая норме методика формирования группировке инвестиционного портфеля Основными коэффициент элементами предлагаемой газпром модели являются: 1. Анализ коэффициент долгосрочного развития появились рынка (1 - 5 лет). Определение этапы приоритетных направлений долям движения цен. Определение ценными общего тренда левее на текущий момент. 2. Определение акциям отраслей, в которые году планируется произвести данным инвестирование; для коэффициент минимизации уровня уровню риска портфель сравнительная должен состоять переоценке из представителей всех последних четырех превалирующих таблица на рынке отраслей. 3. Определение годы ценных бумаг проблема конкретных эмитентов (по составленные нескольким представителям центральной от каждой отрасли); крупнейший для минимизации имеет риска и повышения этого ликвидности портфеля сайтах предпочтение должно которая быть отдано итоговом представительным акциям сочетание каждой отрасли. Более годовой того, данные учитывая активы должны которую иметь максимальный источников рейтинг ликвидности динамика на рынке, что руководителей определяется по дневным доходность оборотам в стоимостном некоторый выражении и по количеству показатели совершаемых сделок разводненная за торговую сессию. 4. Определение ячейке долей каждой портфеля ценной бумаги определение в общей структуре сравнительная портфеля на основе всем анализа соотношения таблица уровней рыночной текущей капитализации рынка инвестору в отраслевом разрезе, коэффициент а также расчета взвешенное фундаментальных показателей. 5. Анализ котором перспектив рыночной миллиона курсовой динамики мнению эмитента с использованием сценарий инструмента технического этих анализа. Для финансовое того чтобы решения сформировать эффективный таблице и оптимальный портфель газпром ценных бумаг для каждого типа инвестора (консервативный, агрессивный, умеренно-консервативный) является ценные предложено воспользоваться решения моделью Дж. Тобина. Эта обзор модель позволяет связана учитывать не только частично ценные бумаги, пассивное но и безрисковые активы (ГКО, количеству ОФЗ) и различные указано облигационные выпуски отклонение высоконадежных эмитентов. Портфель рыночным Дж. Тобина степень расширяет возможности доходность составления портфеля фьючерсные не только из акций, встают но и из облигаций и иных рынка безрисковых активов; Данная модель выбрана с целью мнению определения успешных собств и результативных стратегий типы управления, которые коэффициент позволяют получать году более высокую плохих доходность по портфелю максимальным ценных бумаг оперативное при минимальном показывает уровне риска. ценных Т 3.2 Практическое которых применение модели отчетности формирования портфеля выборе ценных бумаг для разных типов инвесторов в условиях неоределенности

Снижение понятн общего риска средств портфеля происходит инвестиционной из-за включения данный в портфель разнонаправленных после по изменению доходности корень ценных бумаг. То изменения есть коэффициент анализ корреляции между цена доходностями таких коэффициент ценных бумаг телефон отрицателен, в долгосрочной портфеля перспективе это индии позволяет снизить первоначальная рыночный риск анализа портфеля. Произведем решена расчет общего портфеля рисунок ценных бумаг итоговом по модели Дж. Тобина. Доходность инвестиционного сайтах портфеля рассчитывается доходность как взвешенная коэффициент сумма доходностей позволяет отдельных видов учитывая ценных бумаг, отсекается включая безрисковый телефон актив. Для расчета ожидаемая используется формула 3.1

где чение rp – общая доходность спользовать инвестиционного портфеля; проектах wi – доля различных дивидендная ценных бумаг году в структуре портфеля; результативных wi – доля безрискового качестве актива в структуре расчетов портфеля; r0 – доходность международный безрискового актива; центральной ri – доходность ценных фели бумаг. В целях исследования были взяты следующие отрасли: - нефтегазовая отрасль, в которой для анализа взяты несколько организаций: ПАО «Газпром», ООО «Лукойл», ПАО «НОВАТЭК», ОАО «Сургутнефтегаз»; - металлургическая и горнодобывающая отрасли. В качестве анализа из данной отрасли взяты следующие оргвнизации: ПАО «Норникель», ПАО «Северсталь», ООО «НЛМК», ОАО «Полюс». - телекоммуникационную отрасль представили: ПАО «МТС», ПАО «МегаФон», ПАО «Ростелеком», ПАО «МГТС»; - финансово-банковская отрасль представлена организациями ПАО «Сбербанк», ПАО «Банк ВТБ», ПАО «Возрождение», ПАО «МКБ» В таблице 3.1 представлены исходные данные по стоимости обыкновенных акций эмитентов из разных отраслей.ристик. В целях исследоваТаблица 3.1 – Котировки акций ценных бумаг

Так же следует модель заметить, что иных при выборе регионах ценных бумаг факторам воспользовались тобина принципом диверсификации, следующих который заключается миллиона в распределении капитала изучение между ценными меняется бумагами компаний иных различных отраслей эффективной и видов деятельности. Также миллиона был взят годов безрисковый актив – государственные дальнейшие корпоративные облигации, синергии на февраль 2017 года составило доходность по которым исходя составляет 13,17 % годовых. На развитие следующем этапе учитывая необходимо рассчитать определение доходность ценных эшелона бумаг, для задачей этого применим процентом формулы в Excel, этим представленные ниже. Помимо анализ ценных бумаг даже в портфель будет безрисковой включен безрисковый многих актив – государственные счет краткосрочные облигации, бумаги доходность которых бурное можно получить кредиты с официального сайта обеспечивают ЦБ РФ. Доходность связано Газпром =(B6-B5)/B5 Доходность специфика ГМКНорНикель =(C6-C5)/C5 Доходность позиций ММК =(D6-D5)/D5 и так делее. Расчет произведенных показателей представлен в Приложении 7. В оказывает таблице 3.2 показаны расчетные значения доходности каждой акции в разрезе всех исследуемых организаций активнпо модели отношению Дж. Тобина. Таблица 3.2 – Расчет доходности акций по модели Дж. Тобина, в %

Расчет невысокой доходности всего пассивное инвестиционного портфеля теперь состоит из оценки безрисковому доходности каждой риски ценной бумаги, мера входящей в него. Для основе этого рассчитывается процессы среднеарифметическое значение отношению всех доходностей изменения за выбранный период исходя времени по формулам 3.3–3.5 в ценные Excel: Доходность анализируемого акций Газпром = СРЗНАЧ(E5:E17) (3.3) Доходность норникель акций ГМКНорНикель = СРЗНАЧ (F5:F17) (3.4) Доходность анализа акций ММК = СРЗНАЧ(G5:G17) (3.5) Риск доходность всего портфеля компании определяется через параметры оценку изменчивости разработки доходности каждой являющееся акции и их взаимной показатели корреляции. Для бумага начала оценим субъективного риск каждой модель ценной бумаги взятых через стандартное инвестора отклонение от средней вымпелкома доходности в таблице 3.3. Формулы повышенным расчета риска российской ценных бумаг – это единственная формулы 6-8. После определяет оценки риска этого каждой акции компании необходимо оценить среднесрочная риск и доходность задача всего портфеля. Оценка отношение риска портфеля надежные ценных бумаг показатели будет представлять планирует собой взвешенное входные произведение ковариаций типы доходностей ценных дохода бумаг . Рассчитаем изменению ковариационную матрицу характеристик доходностей акций, показывает для этого выплатой воспользуемся надстройкой анализа в Excel «Ковариация». Ковариация этапе отражает степень рынка взаимозависимости статистических году величин. Таблица 3.3 – Оценка году доходности портфеля уменьше ценных бумаг филиалов с учетом рисков

Далее проведен расчет изменять доходности инвестиционного портфельной портфеля в целом. Для Для этого организации определены первоначальные портфелем доли в ожидаемых еще неоптимизированном портфельной портфеле. : Доля каждого эмитента составляет 0,06% (100/16шт/100 = 0,06%). Исходя из ковариационной модели и доли каждого эмитента в таблице 3.4 проведен расчет доходности и риска портфеля ценных бумаг. Таблица 3.4 - Оценка соответствие доходности и риска портфеля рентабельность ценных бумаг

Для отклонении расчета в Excel таблица необходимо составить вариантов транспонированную матрицу составляющих весов акций значение в портфеле (Tw). Общая денежных доходность портфеля ценных представляет собой руководителей взвешенную сумму более доходностей ценных которые бумаг и безрискового позволяет актива. Общий структура риск и доходность происходит портфеля, а также определению ограничение по долям состоять рассчитывается по формулам 3.9–3.11

Оптимизация видов полученного портфеля всем ценных бумаг краткосрочные проводится с помощью будет надстройки «Поиск бумаги решений». Для заданном этого требуется осцилляторов ввести целевые бумага функции, которые которые будут либо возможность максимизировать, либо бирже минимизироваться (доходность техническом и риск). Затем доходность указываются ограничения аоот по долям ценных время бумаг. Портфель виды формируется за счет еятельн изменения долей линий ценных бумаг важности при соблюдении продавать выставленных условий. Возьмем после уровень минимальной принятия требуемой доходности соотношения rp ≥ 5 % и проведем оптимизацию независимо портфеля. Настройка нормативное функции «Поиск всем решения» приведена возможных на рисунке 3.3.

Рисунок 3.3 – принятия Настройка кругу функции «Поиск коэффициент решения»

Итоговый результат отсутствие долейпредставлен в таблице 3.4 по всему портфелю. Таблица 3.4 - Расчет долей акций в портфеле

Таким образом проведенное исследование позволило рассчитать оптимальный портфель по модели Тобина, согласно которого общий риск составил 8%, при периоды доходности портфеля бессрочного в 5 %. Данный портфель подходит для активного инвестора, так как весь портфель сформирован на расчете прибыли от акций и в нем отсутствуют краткосрочные безрисковые бумаги Поскольку цель выпускной квалицикационной работы состоит в том, чтобы рассчитать оптимальный портфель для каждого типа инветора в условиях неопределенности далее будет проведен расчет для консервативного и умеренно-агрессивного типов инвесторов. Главной целью потенциального инвестора является получение максимальной доходности при минимальном уровне риска, то есть максимизация эффективности использования вложенных средств в рынок ценных бумаг, то следует рассмотреть возможный пути совершенствования разработанной пассивной стратегии управления портфелем. Эффективность, рассмотренной инвестиционной стратегии, можно улучшить путем внедрения более обширной диверсификации с элементами хеджирования, путем включения в портфель некоррелирующих торговых инструментов или так называемых, «защитных активов». Подобная стратегия портфельного инвестирования позволит увеличить доходность при меньшем или таком же уровне риска. Это происходит за счет того, что в то время когда часть портфельных вложений покажет просадку, другая его часть компенсирует возможные потери, тем самым на длительном промежутке времени это может привести к увеличению доходности портфеля по отношению к индексному. В частности, подобным защитным активом может служить золото, имеющее монетарную составляющую. Как правило, существенное падение цен на драгоценные металлы, в особенности на те, что имеют монетарную составляющую, маловероятно. Это объясняется тем, что если это произойдет, то золотодобывающие компании понесут серьезные убытки, что может привести к приостановлению добычи данных металлов, вызовет дефицит физического металла на рынке и приведет к дальнейшему росту цен на этот металл. Золото в качестве «защитного актива» включать в сформированный портфель на рассматриваемом интервале не будем, поскольку инвестирование в золото, как правило, более целесообразно при использовании долгосрочных инвестиционных стратегий, когда будет произведена коррекция [10, с.25]. В случае положительной динамики долю акций российских компаний, входящих в индекс «голубых фишек» в исходном портфеле и показавшую себя наименее эффективной следует сократить на 50 %, в пользу «защитного» актива. Таким образом, включение доллара США в исходный портфель, сформированный в соответствии с краткосрочной активной инвестиционной стратегией, позволит повысить его эффективность на краткосрочном временном интервале. В соответствии с этим, откорректируем состав и структуру рассматриваемого инвестиционного портфеля, добавив в него доллары США. Новый состав и структура портфеля ценных бумаг, включающего доллар США в качестве «защитного» актива представлена в таблице 3.5. В данном случае при формировании портфеля стоимостные доли ценных бумаг и долларов США были определены в соответствии с доходностью данных активов.Для наглядности расчетов исходим из суммы вложений, равный 1000 000 рублей. Таблица 3.5 – Структура портфеля ценных бумаг, сформированного для консервативной стратегии

Из таблицы 3.5 видно, что сформированный портфель несколько отличается по своему составу и структуре от традиционно рассматриваемого при пассивном инвестировании индексного портфеля, которым пользуются многие профессиональные и непрофессиональные инвесторы. По окончанию тестового периода был проведен анализ эффективности применения подобной стратегии. В таблице 3.6 представлены полученные значения коэффициентов эффективности управления портфелем. Таблица 3.6 - показатели эффективности управления портфелем

Из таблицы 3.6 видно, что данная инвестиционная стратегия является менее эффективной, чем активная стратегия, но в ней и риск меньше. Поскольку главной целью потенциального инвестора является получение максимальной доходности при минимальном уровне риска, то есть максимизация эффективности использования вложенных средств в рынок ценных бумаг, то следует рассмотреть возможный путь совершенствования разработанной пассивной стратегии управления портфелем. Эффективность, рассмотренной инвестиционной стратегии, можно улучшить путем внедрения более обширной диверсификации с элементами хеджирования, путем включения в портфель некоррелирующих торговых инструментов или так называемых, «защитных активов». Подобная стратегия портфельного инвестирования позволит увеличить доходность при меньшем или таком же уровне риска. В соответствии с этим, откорректируем состав и структуру рассматриваемого инвестиционного портфеля, добавив в него доллары США. Новый состав и структура портфеля ценных бумаг, включающего доллар США в качестве «защитного» актива представлена в таблице 3.7. В данном случае при формировании портфеля стоимостные доли ценных бумаг и долларов США были определены в соответствии с доходностью данных активов. Таблица 3.7 - Структура портфеля ценных бумаг, сформированного для умеренно-агрессивной стратегии

Далее в таблице 3.8 представлена доходность каждого инвестиционного инструмента за выбранный тестовый период времени Таблица 3.8 - Доходность инвестиционных инструментов

Кроме рассмотренных в настоящей работе активов, «защитными» активами могут выступать долгосрочные государственные облигации, чья доходность варьируется от 7 % до 10 % годовых, банковские депозиты, а также стоит обратить внимание на рынок редкоземельных металлов, алмазов. Таблица 3.9 - Сравнительные показатели эффективности управления портфелем до и после включения доллара США в качестве «защитного» актива

Вывод по главе 3: подводя итоги, проведенного в работе исследования следует отметить, что формирование портфеля в соответствии с разными видами стратегий позволяют получить разную прибыль, при этом наибольшие риски присуще активному типу инвесторов. Для пассивного инвестора было включение в портфель «защитных» активов позволяет повысить эффективность инвестиций по сравнению с классической индексной стратегией. Предложенный подход к управлению инвестиционным портфелем пригоден для применения как профессиональными, так и непрофессиональными инвесторами, что существенно расширяет его инвестиционные возможности.

Цель выпускной собой квалификационной работы состояла в проблема развитии теоретико-методических стоимостном основ и выработке характеристики практических рекомендаций найти по повышению качества которых анализа сформированного актуальных портфеля ценных анной бумаг акционерных отличии обществ, использованию использование современных анализ апробированных методик постепенно для оценки безрисковому портфеля ценных доходе бумаг для международные целей портфельного является инвестора и как опирается инструмента управления экономикой связано фирмы в целом. Для обратить достижения поставленной российская цели в работе независимо был проведен время анализ сущности портфеля краткосрочные ценных бумаг, его структуры есть и распространения на фондовом ходе рынке в настоящее коэффициент время. В ходе ходе выполнения работы этом сформирован вывод, оценке что занимаясь инвестициями, показатели необходимо выработать разнообразие определенную политику самой своих действий управления и определить основные которые цели инвестирования (стратегический инвесторы или портфельный ожидаемая его характер), только состав инвестиционного информация портфеля, приемлемые указано виды ценных показатели бумаг; качество изменение бумаги, диверсификацию отсутствием портфеля и т. д. Состояние заключаются рынка и возможности волатильности инвестора определяют иных выбор его характеристик инвестиционной стратегии. Именно перспективно поэтому портфельное риск инвестирование пока однако ещё не стало рисунок преобладающим на отечественном этот рынке. Однако инвестиционног наметились определенные после подходы, реализуемые, выручки в частности, в учете учитывая всех приобретенных большие в результате инвестиционных года операций ценных можно бумаг. Для того инструментам чтобы сформировать сумма оптимальный портфель если ценных бумаг таблице необходимо разработать очень инвестиционную стратегию, опережая которая основывается этой на анализе доходности отражает от вложения, времени данных инвестирования и анализе консалтинговые возникающих при стоимостном этом риске. Чем портфеля выше риски дают на рынке ценных характер бумаг, тем таблица больше требований процентов предъявляется к качеству случайны управления портфелем. Процесс портфелем управления направлен бумаг на сохранение основного деловой инвестиционного качества предложение портфеля и тех решения свойств, которые менее соответствуют интересам мерой его держателя. Во себестоимости второй главе портфелю приведена методика самостоятельна формирования и управления счет ценных бумаг, следствие а также принятие прочие оптимальных решений группировке при формировании каждого инвестиционного портфеля. В прочие связи с этим, в модель работе было уточнение многом теоретических основ составляющих и обоснование конкретных прежде практических рекомендаций ценных по разработке и совершенствованию эффективном форм и методов оценки появились портфеля ценных того бумаг любых предприятий стимулирует с различных отраслей этого экономики в современных займа условиях. В ходе зультат выполнения работы технологий были рассмотрены инвесторы виды и типы свободно портфелей ценных лицу бумаг, которые используются зависят от целей данном инвестора и состояния ценностей рынка. Рассмотрены основные здесь понятия, связанные рисунке с ценными бумагами – это трудоемкости ликвидность и доходность, данный риск. Под ликвидностью темп портфеля ценных определение бумаг (инвестиционного вычислений портфеля) понимается: 1) способность борьба части или доходности всего портфеля казатель быстро и без статью особых потерь данным в стоимости обратиться следующим в денежные средства; 2) возможность следующий своевременного погашения если обязательств, возникших переход при финансировании дивидендная формирования портфеля. Доходность - совокупность вестиционные всех доходов разнообразие от владения ценными известно бумагами, входящими техническом в состав портфеля. Риск - возможность пакета наступления неблагоприятных качестве обстоятельств, при портфелю которых инвестор кругу понесет потери, российских вызванные вложениями в портфель изменениях ценных бумаг безрисковая и операциями по привлечению ковариация денежных средств определенного для финансирования повышению формирования портфеля новые ценных бумаг. Инвестиционный степень портфель роста себя формируется из акций инвестору компаний, курсовая динамика стоимость которых коэффициент растет. Цель связана портфеля - рост информация капитальной стоимости бухгалтерского вместе с получением когда дивидендов. В работе ненамного описаны следующие разновидности портфеля данного портфеля стоимости в зависимости от стратегии обратить инвестора: 1. Портфель агрессивного того роста нацелен решена на максимальный прирост коэффициент капитала. В него сопоставления входят в основном обновила акции молодых коэффициент быстрорастущих компаний. Инвестиции анализируя в акции довольно инвестиции рискованны, но могут инвестор принести самый развитие высокий доход. 2. Портфель есть консервативного роста точку наименее рискованный, среднем состоит из акций какие крупных компаний. Состав развитие портфеля устойчив здесь в течение длительного действующих времени, нацелен средства на сохранение капитала. 3. Комбинированный мнению портфель роста совокупные сочетает инвестиционные наиболее свойства портфелей отчетный агрессивного и консервативного годом роста. Наряду безрисковому с надежными ценными темп бумагами сюда текущих включаются рискованные основываться фондовые инструменты. При данных этом гарантируются коэффициент средний прирост управление капитала и умеренная многих степень риска определения вложений. Это рисунке наиболее популярный санкций портфель среди числу инвесторов, не склонных портфеля к большому риску. Портфель убытков дохода составляется таким из высокого текущего составе дохода процентных место и дивидендных выплат, стороны формируется из акций месяцы дохода, т. е. акций, применяемый характеризующихся умеренным весомое ростом курсовой доля стоимости и высокими левее дивидендами, облигаций средства и других ценных фели бумаг, инвестиционным всем составом которых восточной являются высокие годом текущие выплаты меняются с минимальной степенью доверительного риска. Был проведен последующей анализ разных наибольшую отраслей экономики: здесь нефтегазовой отрасли, крупнейший банковского сектора котором и услуг связи и металлургического комплекса. В мощности каждой отрасли можно взяты по нескольку организаций и приведена динамика стоимости акций каждого из них. В линий ходе выполнения банке работы был представляет изучен вопроса формирования соответствует фортеля ценных представляет бумаг что рискового способствовало выявлению дивидендная предпосылок, обусловивших денежных появление методов данные оценки портфеля, требуемую соотвествующих современным целей реалиям экономики рисунок методом классификации методологических подходов к расчету продукции доходности портфеля было ценных бумаг для разных типов инвесторов. Рассчитан современными одна методами (модель Тобина) доходность любому ценных бумаг выше и оценка наиболее южный доходного для основные разных категорий определении портфельных инвесторов. Подводя итоги, проведенного в работе исследования следует отметить, что формирование портфеля в соответствии с разными видами стратегий позволяют получить разную прибыль, при этом наибольшие риски присуще активному типу инвесторов. Для пассивного инвестора было включение в портфель «защитных» активов позволяет повысить эффективность инвестиций по сравнению с классической индексной стратегией. Предложенный подход к управлению инвестиционным портфелем пригоден для применения как профессиональными, так и непрофессиональными инвесторами, что существенно расширяет его инвестиционные возможности

СПИСОК обязательств ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. всегда Конституция инвестиционной Российской Федерации. Принята будуещем всенародным голосованием 12.12.1993 (с отдельных учетом поправок, упали внесенных Законами отрасль РФ о поправках к Конституции около РФ от 30.12.2008 N 6-ФКЗ, excel от 30.12.2008 N 7-ФКЗ, технического от 05.02.2014 N 2-ФКЗ) 2. Гражданский году кодекс Российской результаты Федерации. Принят показатели Государственной думой 21 октября 1994 г.// Справочно-правовая уровнем система «Консультант значимые Плюс». 3. Налоговый кодекс насколько Российской Федерации (часть несложные первая - от 31.07.1998 № 146-ФЗ (Редакция снизилась от 29.12.2015 (с изм. и отчетности доп., вступ. в оперативное силу с 01.01.2016)), ценных часть вторая - от 05.08.2000 № 117-ФЗ (Редакция стратегия от 29.12.2016 (с изм. и зависимости доп., вступ. в оценке силу с 01.01.2017))// Справочно-правовая коэффициента система «Консультант связано Плюс» 4. Федеральный закон «О анализируя бухгалтерском учете» от 21.11.1996 г. № 129-ФЗ (в степени ред. от 04.11.2014). // Справочно-правовая ценных система «Консультант обновила Плюс». 5. Указ Президента марков РФ от 12.05.2009 N 537 (ред. от 01.07.2014) "О таблице Стратегии национальной должны безопасности Российской обеспечено Федерации до 2020 года"))// Справочно-правовая ценностей система «Консультант рост Плюс» 6. Федеральный закон последний от 22.04.1996 № 39-ФЗ «О рисунок рынке ценных следующий бумаг» (ред. от 03.07.2016). 7. Федеральный относительно закон от 21.11.2011 № 325-ФЗ «Об бессрочного организованных торгах» (ред. от 03.07.2016). 8. Федеральный рост закон от 07.02.2011 № 7-ФЗ «О практике клиринге, клиринговой прибавляется деятельности и центральном базисного контрагенте» (ред. от 30.12.2015). 9. Федеральный закон от 29.12.2014 № 460-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» (ред.от 04.04.2015) 10. Указание Банка России от 21.07.2014 № 3329-У «О требованиях к собственным средствам профессиональных участников рынка ценных бумаг и управляющих компаний инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов» (ред. от 09.09.2015). 11. Указание Банка России от 02.09.2015 № 3773-У «Об отдельных требованиях к деятельности форекс-дилера». 12. Правила проведения торгов в Закрытом акционерном обществе «Фондовая биржа ММВБ». Часть II. Секция фондового рынка (ред. от 25.04.2016); 13. Указание Банка России от 02.09.2015 № 3772-У «О порядке и сроках ведения форекс-дилером учета заключаемых договоров и операций, совершаемых в связи с их исполнением». 14. Приказ Министерства Финансов РФ от 31.11.2000 г. № 94н «Об утверждении плана счетов бухгалтерского учета финансово – хозяйственной деятельности организаций и инструкции по его применению» (в ред. от 08.11.2010). // Справочно-правовая система «Консультант Плюс». 15. «Основные положения государственной стратегии в области обеспечения экономической безопасности Российской Федерации», утвержденные решением Межведомственной комиссии Совета Безопасности РФ по экономической безопасности от 13 января 1995 г. 16. Авагян Г.Л. , Ю. Г. Вешкин Международные валютно-кредитные отношения : учебник / М.: Дело, 2015, 256с. 17. Барулин, С.В. Финансы: учебник / С.В. Барулин. – М.:КНОРУС, 2014. – 640 с. 18. Бельзецкий, А.И. Финансы и финансовый рынок: учеб.-метод. комплекс / А.И. Бельзецкий. – Минск: Изд-во МИУ, 2014. – 444 с. 19. Чернухина, И.А. Финансовые рынки и институты: учебник для студентов вузов, обучающихся по направлению «Экономика» / И.А. Чернухина, А.В. Осиповская. – М.: Экономика, 2015. – 317 с. 20. Боди, З. Принципы инвестиций / З. Боди, А. Кейн, А. Маркус; пер. Э.И. Кондукова, А.И. Мороз, О.Л. Пелявский, И.С. Половица; ред. В.А. Кравченко. учебник для студентов вузов – 4-е изд. – М.: Вильямс, 2015. – 982 с. 21. Боди, З. Финансы / З. Боди, Р. Мертон; пер. с англ. Под ред. В.А. Кравченко. – М.: Вильямс, 2012. – 592 с. 22. Ван Хорн, Дж.К. Основы управления финансами: пер. с англ. / Дж.К. Ван Хорн. учебник для студентов вузов – М.: Финансы и статистика, 2014. – 799 с. 23. Вилкова, Т.Б. Брокерская деятельность на рынке ценных бумаг / Т.Б. Вилкова. – учебник для студентов вузов, М.: КНОРУС, 2013. – 168 с. 24. Галанов, В.А. Рынок ценных бумаг / В.А. Галанов. – учебник для студентов вузов, М.: ИНФРА-М, 2014. – 379 с. 25. Абрамова М.А. Национальная денежная система: теория, методология исследования, концепция развития в условиях модернизации современной экономики, Экономика и управление, №5, 2016 , с.15-19; 26. Ермакова Е.А. Финансовая система России в условиях глобализации // Вестник Саратовского государственного социально-экономического университета. 2016. № 1(15). с. 75–79. 27. Заборовский В.Е., Заборовская А.Е. Глобализация банковской деятельности в России: новые риски и новые возможности // Вестник УрФУ. Серия: Экономика и управление. 2016. № 4. С. 142–150. 28. Мишина В. Ю., Хомякова Л. И. Интегрированный валютный рынок Евразийского экономического пространства и расчеты в национальных валютах: мифы или реальность? // Вопросы экономики. 2016. № 8. С. 41–57. 29. Мишина В. Ю., Абрамов Д. О. Основные направления развития валютного рынка России // Деньги и кредит. 2016. № 4. С. 19–27; 30. Мырзин К.С., Ильина Т.Г. Показатели эффективности торговой системы на Forex // Вестник Томского государственного университета. Экономика. 2015. № 3 (23). с. 101–107. 31. Нестеренко Е.А., Челпанова В.А. Специфические особенности российских паевых инвестиционных фондов // Финансовая аналитика: проблемы и решения. 2015. № 41. С. 11–20. 32. Пенюгалова А.В., Аипов А.Н. Рынок российских коллективных инвестиций в условиях снижения темпов развития национальной экономики // Финансовая аналитика: проблемы и решения. 2015. № 24. С. 18–22. 33. Семернина Ю.В. Глобальные тенденции мирового рынка облигаций // Вестник Саратовского государственного социально-экономического университета. 2016. № 1(40). С. 138–141. 34. Сомова О.В. Сравнительный анализ биржевого и внебиржевого валютного рынка // Управленец, 2015. № 2. с. 40–45. 35. Стрельников Е.В. Валютные риски в кредитных организациях. Екатеринбург: Изд-во УрГЭУ, 2015. 36. Шевченко Л.М. Воздействие глобализации на устойчивость национальной финансовой системы // Вестник Саратовского государственного социально-экономического университета. 2015. № 2. с. 108–112. 37. Якунин С.В., Якунина А.В. Формирование валютной системы в современных условиях // Экономический анализ: теория и практика. 2016. № 9. с. 15–22. 38. Якунина А.В. Финансовая стабильность: теоретический анализ // Вестник Саратовского государственного социально-экономического университета. 2015. № 1. с. 153–156. 39. https://studwork.org/shop/21041 40. http://www.tadviser.ru/index.php/%D0%A1%D1%82%D0%B0%D1%82%D1%8C%D1%8F:%D0%A1%D0%BE%D1%82%D0%BE%D0%B2%D0%B0%D1%8F_%D1%81%D0%B2%D1%8F%D0%B7%D1%8C_(%D1%80%D1%8B%D0%BD%D0%BE%D0%BA_%D0%A0%D0%BE%D1%81%D1%81%D0%B8%D0%B8) 41. https://cyberleninka.ru/article/n/analiz-finansovyh-aspektov-investitsionnoy-privlekatelnosti-kompanii-pao-lukoyl 42. http://search.proquest.com/pqdtglobal/docview/1824363032/abstract/E48564A3F4904A98PQ/2?accountid=30416; 43. http://search.proquest.com/pqdtglobal/docview/1869045540/59474C3890B24260PQ/1?accountid=30416#center; 44. http://search.proquest.com/pqdtglobal/docview/1874567637/59474C3890B24260PQ/89?accountid=30416; 45. http://search.proquest.com/pqdtglobal/docview/304735842/8B7AE2CC0744C88PQ/4?accountid=30416; 46. http://search.proquest.com/pqdtglobal/docview/1868008278/8B7AE2CC0744C88PQ/8?accountid=30416 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Последнее изменение этой страницы: 2019-03-22; Просмотров: 377; Нарушение авторского права страницы