|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

Концепция системы управления, ориентированного на стоимость

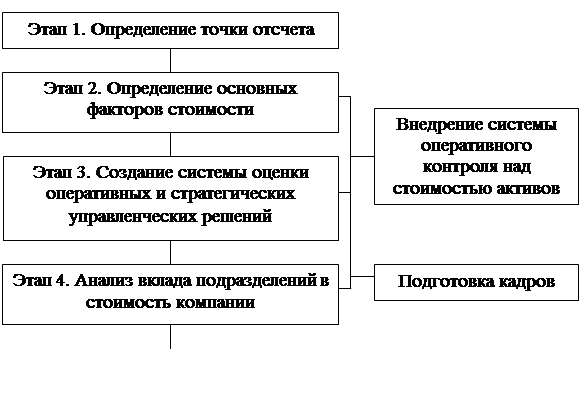

Вложение средств в компанию окажется максимально выгодным лишь в том случае, если менеджеры будут объективно оценивать стоимость вверенного им бизнеса и делать все, чтобы она непрерывно росла. Эта задача решается с помощью новой концепции менеджмента – управление стоимостью компании. Концепция управления, ориентированного на стоимость (Value based management / VBM) появилась в середине 1980-х гг. в США. Суть ее в том, что все решения менеджмента компании должны оцениваться с точки зрения их влияния на ее рыночную стоимость. В 1990-х гг. этот метод пришел в Европу и Азию, а несколько лет назад его стали использовать и крупные российские компании, которые хотели соответствовать требованиям западного инвестора. Сегодня за термином Value Based Management стоит концепция системного и систематического подхода к управлению, когда все усилия нацелены на достижение единой цели - максимизации стоимости компании. Методология стоимостного анализа интегрируется в процесс выработки управленческих решений. Основополагающие принципы оценки бизнеса дают понимание фундаментальной взаимосвязи между стратегией, операциями и финансовыми результатами, направляют усилия менеджеров на поиск альтернатив, позволяющих действительно эффективно преодолевать как внешние силы конкуренции, так и внутреннее противодействие, связанное со стереотипами сложившейся корпоративной культуры. В решении конкретных оперативных и ключевых специфических проблем компании, которые предстоит практически осуществлять менеджменту, следует разграничить и выделить две модели анализа деятельности компании. Первая модель – бухгалтерская, вторая – финансовая. Различия моделей анализа деятельности компании имеют принципиальный характер. Расхождения начинаются с видения выигрыша компании. Бухгалтерское видение компании основано на фактически проводимых операциях, исключает из анализа альтернативность возможных действий и практически игнорирует варианты развития. Совершенно очевидно, что к издержкам компании за рассматриваемый период в рамках такого видения относят только понесенные расходы. Ограниченность этой модели заключается в том, что принцип «фактически проведенных операций и фактических расходов» доминирует не только на этапе сбора и обработки информации в самом учете, но и в логике последующего анализа деятельности компании и принятия решений. Слабость бухгалтерской традиции анализа операций компании с точки зрения задач управления состоит в том, что в ней не предусмотрена культура оценки дополнительных альтернативных возможностей. Успешный результат, по логике бухгалтерской модели, - это ситуация, в которой заработанная выручка покрывает понесенные фактические расходы. Он не выражает основополагающей концепции современного экономического анализа создания экономической прибыли. Главный принцип анализа последней заключается в учете альтернативных вариантов вложения капитала с определенным риском и соответствующим риску экономическим эффектом, или в учете утраченного инвестиционного дохода. Подход с позиций экономической прибыли требует внимательного изучения риска инвестиций, поиска сопоставимых по риску альтернатив, анализа их результатов и перекраивания процесса выявления и оценки выигрыша. Таким образом, следование принципу экономической прибыли, это признак правильно выбранной аналитической модели, которая нужна для обоснования задач, стоящих перед менеджментом современной компании. Сложившаяся в бухгалтерском подходе аналитическая традиция сфокусирована на показателе начисленной прибыли как инструменте выражения результата деятельности, достигнутого компанией за данный период. Ни один показатель рентабельности или доходности, полученный на основе данных финансовой отчетности компании, не увязан с риском и поэтому не может быть критерием для финансовых, а главное – для стратегических решений. От традиционного анализа финансовых результатов за период и их сопоставления с аналогическими показателями в прошлом менеджмент переходит к долгосрочному прогнозу денежных потоков. Важнейшей целью становится максимизация стоимости компании, а главной отличительной чертой корпоративного управления – нацеленность в будущее. Управление стоимостью – это управление будущим. Концепция управления стоимостью компании основана на смене парадигмы анализа компании, выстраивании его на принципах финансовой модели, превращении этой модели в фундамент обоснования ключевых решений, на отказе от половинчатости, двойственности и непоследовательности его применения на практике [23, с.117]. Управление стоимостью компании – комплексный процесс. Его можно определить, с одной стороны, как последовательную реализацию принципов финансовой модели и построение на ее основе и с ее помощью всех решений менеджмента компаний – стратегических и оперативных, финансовых и нефинансовых. С другой стороны, управление стоимостью должно исходить из необходимости удовлетворения ожиданий всех «заинтересованных лиц». Соединяя обе стороны, выделим пять слагаемых управления стоимостью [24, c. 31-32]: - стратегическое планирование инвестиционной стоимости - оперативное планирование создания стоимости; - мониторинг и управление факторами стоимости; - система мотивации и вознаграждения, увязанная со стоимостью компании; - система коммуникаций с инвесторами. Первое из них – это внедрение стоимостного мышления в процесс и процедуры выработки стратегических решений и стратегического планирования. Это предъявляет качественно новые требования к необходимой информации, к технологиям, которые должны помогать оценивать эффективность рыночной стратегии. Перестройка управленческих процессов должна начинаться с вопроса о том, где и как создается или теряется стоимость, насколько эффективно работают звенья цепочки стоимости и как результаты подразделений компании соотносятся с показателями основных конкурентов. Такой анализ не только обозначает существующие и назревающие проблемы, но и проливает свет на реальные возможности долгосрочного роста стоимости компании. Второе слагаемое управления стоимостью компании – создание системы показателей оценки оперативной деятельности внутренних подразделений компании на разных уровнях управления, в которой будут учтены распределение управленческой и финансовой ответственности, масштабы полномочий менеджеров разного уровня организационно-управленческой структуры. С помощью новой системы показателей менеджеры могут оценивать влияние тех или иных оперативных решений, которые предполагается осуществлять внутри данного этажа управления, на стоимость всей компании. Определяя и измеряя их влияние, то есть оценивая наиболее «чувствительные зоны стоимости», команда менеджеров получает инструмент для обоснования выбора из имеющихся альтернатив и определения приоритетов. Преимущество такого углубления стоимостного мышления – распространение этого способа видения среди сотрудников, увязывание их профессиональных задач с итоговым, интегрирующим показателем стоимости. Третье слагаемое управления стоимостью – мониторинг факторов стоимости. Важную роль в управлении стоимостью занимает понимание того, какие именно параметры деятельности фактически определяют стоимость бизнеса [24, c.32]. Знать их важно по двум причинам. Во-первых, организация не может работать непосредственно со стоимостью. Во-вторых, именно факторы стоимости помогают менеджерам высшего эшелона понять, что происходит на всех остальных уровнях организации, и донести до них свои планы и намерения. Четвертое слагаемое модели управления стоимостью – создание специальной системы вознаграждения персонала. Системы поощрения и оценки результатов предназначены для того, чтобы побуждать менеджеров и других работников компании к достижению установленных целей и следить за их успехами. Оплата на основе вклада в увеличение стоимости компании – эффективное средство достижения компромисса интересов собственников и менеджеров. Пятое слагаемое модели управления стоимостью – изменения в коммуникациях с заинтересованными сторонами компании и, прежде всего, с ее инвесторами. Чтобы сохранить и приумножить стоимость, необходимо принимать во внимание требования всех «заинтересованных сторон», а не только инвесторов или акционеров. Все обязательства можно разделить на пять направлений: - акционеры; - потребители; - сотрудники; - деловые партнеры; - общество. В корпоративных кругах много внимания уделяется дискуссиям по вопросу подходящей цели деятельности корпорации, вызванных конфликтом интересов различных заинтересованных сторон [13, с.25-28]. Расхождение интересов стейкхолдеров может базироваться, например, на конфликте горизонтов: менеджменту свойственен краткосрочный горизонт, собственнику необходим долгосрочный. Менеджмент может быть заинтересован в росте масштабов, который дает ему рост персональных полномочий. Владельцу нужен не просто рост масштабов, а рост стоимости бизнеса. Потребители хотят низких цен, высокого качества, дорогостоящего обслуживания и т.д. Сотрудники хотят высоких зарплат, высококачественных условий труда, продолжительных отпусков, медицинского обслуживания, пенсионного обеспечения и др. Поставщики капитала хотят низкий риск и высокую доходность. Общество желает больших взносов на благотворительность, социальных расходов на благо всего общества – стабильной занятости, увеличения инвестиций и др. Очевидно, любой критерий – и целевая функция в основе критерия – должна определять соотношение этих часто конфликтующих и противоречащих запросов. Теория заинтересованных сторон не содержит концептуального определения того, как соотносить интересы различных сторон. Это делает теорию опасной для предприятия и благосостояния общества, и это также открывает причину ее популярности. Концепция управления стоимостью как управленческая инновация сфокусирована на долгосрочных интересах собственников компании и учитывает ось конфликтов «агент-собственник». Однако возникает вопрос: не противоречит ли эта управленческая инновация интересам остальных стейкхолдеров? Существующие неоднозначные мнения можно разделить на следующие типы точек зрения. Первый тип – радикальный негативный – отвергает возможность отсутствия конфликта между интересами владельцев компании и остальных заинтересованных групп при внедрении концепции VBM. В соответствии с этой точкой зрения, управление стоимостью компании противоречит требованиям остальных заинтересованных групп [38]. Между тем, как уже было замечено, в современном обществе необходимо достигать максимизации благосостояния всех заинтересованных групп, а не только владельцев бизнеса [39]. Второй тип – радикальный позитивный – поддерживает аргументацию сторонников контрактной теории фирмы, и применительно к рассматриваемому вопросу его можно обобщить в виде следующей цепочки рассуждений. Все участники бизнеса имеют с организацией соответствующие их интересам контракты, в которых установлены требования к организации и адекватные уровни приемлемого для каждого типа участников риска. Поэтому они не претендуют на дополнительную компенсацию, их требования к компании по сравнению с требованиями ее собственников имеют приоритетный характер. Учитывая остаточный характер самого собственника и более высокий риск, на который ему приходится идти по сравнению с другими заинтересованными группами, необходимо признать за ним право на дополнительную компенсацию после удовлетворения требований остальных заинтересованных групп. Третий тип – компромиссный – предполагает интеграцию подхода с позиций заинтересованных лиц в концепцию управления стоимостью компании. Обобщая позитивные взгляды на соотношение интересов акционеров и остальных заинтересованных групп компании, следует отметить появление нового направления, которое может стать инструментом достижения компромисса между сторонниками и противниками VBM. Ряд университетских ученых выступил с инициативой разработки и продвижения принципа своего рода «всеобъемлющей стоимости бизнеса» [41]. В рамках такого рода разработок обсуждается модель оценки вклада отношений компании с заинтересованными группами в создание стоимости бизнеса, а также способы оценки и системы отражения этой информации в корпоративных отчетах. Рассмотрим основные этапы внедрения системы управления стоимостью на предприятии (Рис.1.2.1):

Рис. 1.2.1 - Этапы внедрения системы VBM Этап 1-й: определение точки отсчета Первым шагом на пути к созданию системы управления стоимостью компании является определение стоимости организации в качестве точки отсчета. То есть, берется ближайшая прошедшая отчетная дата и на эту дату определяется стоимость компании. Не исключено, что в последующем, в процессе разработки специфической оценочной модели для компании, стоимость на исходную дату, могут быть внесены поправки и уточнения, однако, именно в сравнении с данной величиной стоимости будут определять достижения компании. Существующие методы, позволяющие определять стоимость предприятия, условно можно разделить на несколько групп [21, с.78]: - методы, базирующиеся на определении стоимости отдельных активов, которыми владеет оцениваемое предприятие (имущественный подход); - методы, основанные на сравнении оцениваемого объекта с аналогичными объектами, в отношении которых имеется информация о финансово- хозяйственной деятельности, рыночной стоимости и т.д. (рыночный подход); - методы, основанные на анализе доходов оцениваемого предприятия, тех экономических выгод, которые получит собственник от владения бизнесом в течение нескольких лет(доходный подход). Оценка бизнеса с применением доходного подхода основана на принципе, что потенциальный покупатель не должен заплатить за долю в бизнесе больше, чем он может принести доходов в будущем. Методы различных групп позволяют рассматривать стоимость предприятия под различными углами зрения. Сопоставление результатов, полученных в ходе применения методов различных групп, имеет существенно большую информативность для менеджмента предприятия, нежели результаты, полученные одним методом или усредненная величина результата. Например, если стоимость, полученная в рамках имущественного подхода, больше стоимости, определенной доходным подходом, то акционерам выгоднее распродажа активов предприятия, нежели продолжение его функционирования. В этих условиях менеджмент компании должен осуществить ряд мероприятий, позволяющих повысить доходы. Если акции предприятия котируются на бирже, и капитализация компании (произведение биржевой цены акции на количество акций) меньше стоимости, рассчитанной доходным подходом, то, вполне возможно, что менеджмент не уделяет достаточного внимания работе с профессиональными участниками фондового рынка, а предприятие становится привлекательным объектом для поглощения. Этап 2-й: определение основных факторов стоимости [33, с.36]. На стоимость компании оказывают воздействие различные факторы (факторы стоимости), в частности, ценовая политика компании, состояние производственных мощностей, уровень конкуренции в отрасли, надежность поставщиков, нормативные акты издаваемые государством, общеэкономическая ситуация в стране и т.п. Факторы стоимости можно разделить на две условные группы: внешние факторы (факторы, возникающие независимо от волеизъявления менеджмента компании, однако, это не означает, что наступление тех или иных событий нельзя было предвидеть и принять меры по минимизации негативных последствий) и внутренние (факторы, связанные с действиями менеджмента, отраслевой спецификой самого предприятия). С точки зрения управления стоимостью, важно выстроить всю систему факторов, воздействуя на которые можно добиваться постепенного роста стоимости. Система представляет совокупность показателей деятельности компании и отдельных ее подразделений и отделов. Показатели детализируются для каждого уровня управления, что приводит к тому, что высшее звено руководство зачастую контролирует финансовые показатели, в то время как низшие звенья менеджмента отвечают за количественные и качественные результаты работы. Внедрение системы оперативного контроля над стоимостью активов. В рамках концепции управления стоимостью, имущественный комплекс понимается в широкой трактовке. Понятие охватывает как материальные, так и нематериальные активы. В процессе определение рыночной стоимости компании, как точки отсчета, проводиться стоимостной анализ основных элементов имущественного комплекса. При этом, выявляются активы, которые могут быть не отраженны бухгалтерском балансе, но имеющие существенную стоимость (например, товарный знак компании). Могут возникать и другие ситуации, когда отраженные в балансе активы в действительности уже обесценились. Цель этапа состоит в выявлении тех групп активов, стоимость которых, во-первых, имеет ключевое значение для компании, во-вторых, имеет значительный потенциал роста, в-третьих, достигла своего пика и теперь их выгоднее реализовать, чем обладать ими. Стоимость отдельных объектов имущественного комплекса, также как и компании в целом, зависит от множества факторов. Большинству объектов присущи свойственные только им факторы. Для того, чтобы не заниматься анализом объектов, не имеющих критической важности для предприятия, важно четкое разнесение объектов по вышеупомянутым группам. Часть объектов, попавших в группы, должны в дальнейшем находиться под регулярным наблюдением сотрудников компании, в отношении других может быть начата предпродажная подготовка. На практике, для осуществления контроля над активами требуется владение определенной информацией: нынешняя и прогнозная рыночная цена актива, средняя рентабельность, совокупность технологической информации. Обладая подобной информацией возможно активное управление имущественным комплексом предприятия, под которым понимается активная покупка/продажа активов, в случае прогнозируемого негативного изменения их цены или недостаточной их отдачей. Необходимо, чтобы соответствующие работники предприятия контролировали работу активов, отслеживали их нынешнюю и прогнозировать будущую их стоимость. Особенно это касается предприятий имеющих большой запас готовой продукции и товарно-материальных запасов, которые требуют постоянный контроль над рыночной конъюнктурой. Подготовка персонала компании к внедрению системы управления стоимостью. Внедрение концепции управления стоимостью в сложившуюся систему управления организацией невозможно без адекватно подготовленных кадров, способных как самостоятельно выполнять расчеты, так и доводить оперативную информацию до соответствующих отделов [35, с.27]. Сначала определяется круг ключевых сотрудников, которые и будут на местах внедрять основы обновленной системы управления. В качестве опорных сотрудников, как правило, выступают работники финансовой службы, руководители подразделений и отделов, сотрудники служб, отвечающих за состояние имущественного комплекса. Ключевые сотрудники, в первую очередь, изучают суть концепции управления стоимостью, а также основные подходы к определению стоимости предприятия, в объеме достаточном для самостоятельного выполнения расчетов в рамках системы оценки воздействия управленческих решений на стоимость компании в целом. В дальнейшем, совместно с вышеупомянутыми сотрудниками осуществляется подробный разбор факторов стоимости предприятия. Что позволяет, с определенной степенью уверенности, предполагать способность, в дальнейшем, не только довести факторы стоимости до остальных сотрудников подразделения, но эффективно управлять факторами, а также выделять новые, возникающие по мере развития компании. Во многом задача по доведению информации о концепции управления до сотрудников подразделений и отделов ляжет на подготовленных ключевых специалистов. И этот процесс, может занять несколько месяцев, поскольку осознать возможности системы, можно лишь применяя ее практически, решая оперативные вопросы. Эффективность подготовки сотрудников во многом зависит от позиции руководства компании к нововведению. Если сотрудник осознает, что руководство компании поддерживает и поощряет новую концепцию, это зачастую является мощным стимулом к восприятию дополнительных знаний. Этап 3-й: создание системы оценки оперативных и стратегических управленческих решений. Ориентация менеджмента на создание стоимости подразумевает наличие инструмента, позволяющего определять характер и степень воздействия того или иного решения на благосостояние акционеров. Необходимо уточнить, что подобным инструментом должно владеть не только высшее звено руководства, но и младшие менеджеры [29, с.28-31]. Связано это с тем, что большинство оперативных вопросов решается руководителями отделов самостоятельно. Система оценки не позволит избежать субъективности принимаемых решений, но субъективность будет в большей степени направлена на достижение конкретных показателей, приводящих в итоге к росту стоимости компании. Безусловно, говоря о системе оценки оперативных управленческих решений, мы не подразумеваем, что низшее звено управления, принимая решения, будет производить сложные и трудоемкие вычисления, позволяющие определить, как измениться стоимость компании. Менеджеры должны лишь понимать направление изменения (рост или снижение) стоимости, к которому приведут их действия. Система оценки будет базировать на факторах стоимости определенных для соответствующего звена управления. Схема факторов стоимости, система оценки управленческих решений и порядок вознаграждения труда способствуют повышению инициативности сотрудников, поскольку четко определяют поставленные перед ними цели и дают уверенность в адекватной оценки труда. Решения о дополнительной эмиссии акций, выбор инвестиционного проекта, реструктуризация предприятия относятся к стратегическим, поскольку способны оказывать влияние на долгосрочную политику компании и ее финансовое положение. В этих случаях, расчет эффекта от принятого решения производится также детально и подробно, как оценка предприятия на первом этапе. Подобные обоснования принимаемых решений позволяют выделять факторы, обеспечивающие эффективную реализацию планов, установить цели для всех звеньев управленческого аппарата в увязке с существующей системой, ориентированной на создание стоимости, и наконец, в последствии определять причины, не позволившие реализовать проект и не нашедшие свое отражение в процессе оценки принимаемого решения. Этап 4-й: анализ вклада подразделений в стоимость компании Многие предприятия занимаются производством и реализацией более чем одного вида товаров и услуг. В целях повышения управляемости, а также адекватной оценки вклада тех или иных товарных групп в стоимость компании, различные производства рассматриваются как бизнес единицы. Процесс разбиения предприятия на бизнес-единицы на основе логического принципа называется сегментацией. Выделяют два основных подхода к сегментации. Сегментация, основанная на характеристиках потребителя товаров и услуг (сегментация по типу потребителя), и разбиение на бизнес-единицы исходя из знаний, опыта и технологий, необходимых предприятию для производства той или иной продукции (сегментация по типу профессиональных навыков). В последующем для каждой бизнес-единицы определяются решающие факторы стоимости и анализируются результаты их хозяйственной деятельности. Основная цель данного этапа выявить бизнес-единицы “создающие” и “разрушающие” стоимость [20, с.159]. Если бизнес-единица разрушает стоимость компании, необходимо принять решение либо о разработке системы мероприятий, позволяющих сделать подразделение доходным, либо о продаже подразделения другой компании, либо о закрытии подразделения и распродаже активов. Но даже если подразделение обеспечивает для компании прирост стоимости, важно определить насколько существенна эта стоимость в рамках компании, насколько серьезен потенциал дальнейшего прироста стоимости. В ситуации, когда бизнес-единица, обеспечивая прирост стоимости компании, не является основной (профильной), более того, в составе другого предприятия может обеспечивать существенно большую стоимость, подлежит продаже. На крупных предприятиях в качестве отдельной бизнес-единицы выделяется головной офис (центральный аппарат управления). Головной офис зачастую выступает в качестве “разрушителя” стоимости, поскольку на него относятся все издержки связанные с централизованным обслуживанием подразделений (финансовая служба, юридическая служба и т.п.). Полезность головного офиса заключается в экономии, которую удается достичь предприятию за счет использования собственных специалистов, а не внешних консультантов. Суммарная стоимость бизнес-единиц (включая, головной офис) есть стоимость компании в целом, поэтому управление стоимостью компании невозможно без эффективного контроля над стоимостью отдельных подразделений [9, с.286]. Этап 5-й: подготовка отчета с позиции управления стоимостью Информация о результатах деятельности предприятия, пропущенная сквозь призму концепции управления стоимости может через определенный промежуток времени предоставляться заинтересованным лицам, в частности акционерам. Естественно, это должна быть не разовая акция, а постоянно проводимая работа по увеличению информационной прозрачности предприятия. Такие действия дают акционерам уверенность в том, что менеджеры от них ничего не скрывают, а также сопутствуют восприятию результатов действий в более понятной форме – ведь каждому понятно – плохо это или хорошо, когда стоимость твоей доли компании уменьшилась на 35%; но вовсе не каждый поймет, как воспринимать информацию о том, что увеличилась производительность финансового отдела или запущен в действие новый инвестиционный план по освоению черноземных земель. Данная информация может включаться отдельным блоком в отчет для акционеров, например, в виде отдельной главы; а также быть постоянным спутником промежуточных докладов для владельцев компании. Таким образом, применение концепции управления стоимости способно дать не только результаты, связанные с улучшением финансового состояния компании, но и одновременно увеличивает имидж компании в глазах, как собственных акционеров, так и потенциальных инвесторов компании. Реализация всех этапов VBM требует перестройки многих управленческих процессов.

|

Последнее изменение этой страницы: 2020-02-16; Просмотров: 244; Нарушение авторского права страницы