Управление инвестициями. Методы оценки инвестиционных проектов.

Инвестиционный проект (ИП) – бизнес-план, составная часть капитального бюджета и инвестиционной программы. Это основной документ, определяющий необходимость реального инвестирования, в котором излагаются основные характеристики ИП и финансовые показатели, связанные с его реализацией. Статические методы: не учитывают фактор времени. 1. Метод простой (бухгалтерской) нормы прибыли или учетной ставки рентабельности ARR: средняя за период жизни проекта чистая бух. прибыль сопоставляется со средними инвестициями в проект. Выбирается проект с наибольшей средней бух. нормой прибыли.  где ARR – простая (бухгалтерская) норма прибыли, %; ЧП – среднегодовая чистая прибыль; И – исходные или средние инвестиции (капиталовложения); средние инвестиции =(исходные инвестиции +ликвидационная стоимость)/2. Преимущества метода: прост для понимания и включает несложные расчеты. Недостатки: игнорируются возможности реинвестирования получаемых доходов и временная стоимость денег; игнорируется неденежный (скрытый) характер некоторых видов затрат; невозможность определить, какой из проектов, имеющих одинаковую простую норму прибыли, но различные объемы инвестиций, предпочтительнее.1. Простой (бездисконтный) метод окупаемости инвестиций: вычисляется количество лет, необходимых для полного возмещения первоначальных затрат, т.е. определяется момент, когда денежный поток доходов сравняется с суммой денежных потоков затрат. Отбираются проекты с наименьшими сроками окупаемости.

где ARR – простая (бухгалтерская) норма прибыли, %; ЧП – среднегодовая чистая прибыль; И – исходные или средние инвестиции (капиталовложения); средние инвестиции =(исходные инвестиции +ликвидационная стоимость)/2. Преимущества метода: прост для понимания и включает несложные расчеты. Недостатки: игнорируются возможности реинвестирования получаемых доходов и временная стоимость денег; игнорируется неденежный (скрытый) характер некоторых видов затрат; невозможность определить, какой из проектов, имеющих одинаковую простую норму прибыли, но различные объемы инвестиций, предпочтительнее.1. Простой (бездисконтный) метод окупаемости инвестиций: вычисляется количество лет, необходимых для полного возмещения первоначальных затрат, т.е. определяется момент, когда денежный поток доходов сравняется с суммой денежных потоков затрат. Отбираются проекты с наименьшими сроками окупаемости.  Метод позволяет судить о ликвидности и рискованности ИП, т.к. длительная окупаемость означает: а) длительную иммобилизацию средств (пониженную ликвидность проекта); б) повышенную рискованность проекта. 2. Дисконтный метод окупаемости проекта: определяется момент, когда дисконтированные денежные потоки доходов сравняются с дисконтированными денежными потоками затрат.

Метод позволяет судить о ликвидности и рискованности ИП, т.к. длительная окупаемость означает: а) длительную иммобилизацию средств (пониженную ликвидность проекта); б) повышенную рискованность проекта. 2. Дисконтный метод окупаемости проекта: определяется момент, когда дисконтированные денежные потоки доходов сравняются с дисконтированными денежными потоками затрат.  PV – среднегодовая величина чистого дисконтированного денежного потока в расчетном периоде. 3.Метод чистой настоящей(текущей) стоимости проекта: чистая настоящая стоимость проекта определяется как разница между суммой настоящих стоимостей всех денежных потоков доходов и суммой настоящих стоимостей всех денежных потоков затрат.

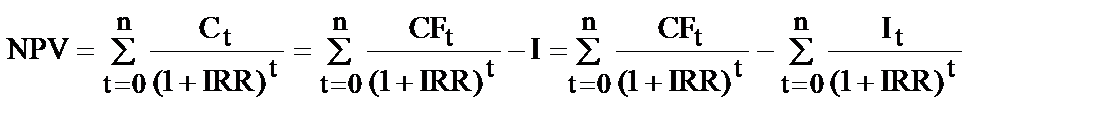

PV – среднегодовая величина чистого дисконтированного денежного потока в расчетном периоде. 3.Метод чистой настоящей(текущей) стоимости проекта: чистая настоящая стоимость проекта определяется как разница между суммой настоящих стоимостей всех денежных потоков доходов и суммой настоящих стоимостей всех денежных потоков затрат.  где Сt – приток (отток) денежных средств в t-ом году экономической жизни проекта; k – ставка дисконта. В качестве ставки дисконта можно выбрать: средняя депозитная или кредитная ставка (по рублевым или валютным кредитам) сложившегося на российском рынке ссудного капитала; индивидуальная норма прибыльности (доходности), которая требуется инвестору с учетом темпа инфляции, уровня риска и ликвидности инвестиций; норма доходности по государственным ценным бумагам; норма доходности по текущей (инвестиционной) деятельности; альтернативная норма доходности по другим альтернативным проектам; СFt –денежные поступления от проекта на шаге t; I – величина инвестиций. Если NРV> 0: проект принимается: проект генерирует большую, чем ССК, норму прибыли; Если NРV< 0: проект отвергается, т.к. в случае принятия проекта ценность предприятия уменьшится; Если NРV=0: проект ни прибыльный, ни убыточный. 4. Метод внутренней ставки рентабельности (маржинальной эффективности капитала) (IRR). В теории инвестиционного менеджмента внутренняя норма доходности выражает ставку рентабельности, при которой настоящая стоимость денежных поступлений от проекта равна настоящей стоимости затрат, т.е. NPV=0, т.е. все капитальные затраты окупились.

где Сt – приток (отток) денежных средств в t-ом году экономической жизни проекта; k – ставка дисконта. В качестве ставки дисконта можно выбрать: средняя депозитная или кредитная ставка (по рублевым или валютным кредитам) сложившегося на российском рынке ссудного капитала; индивидуальная норма прибыльности (доходности), которая требуется инвестору с учетом темпа инфляции, уровня риска и ликвидности инвестиций; норма доходности по государственным ценным бумагам; норма доходности по текущей (инвестиционной) деятельности; альтернативная норма доходности по другим альтернативным проектам; СFt –денежные поступления от проекта на шаге t; I – величина инвестиций. Если NРV> 0: проект принимается: проект генерирует большую, чем ССК, норму прибыли; Если NРV< 0: проект отвергается, т.к. в случае принятия проекта ценность предприятия уменьшится; Если NРV=0: проект ни прибыльный, ни убыточный. 4. Метод внутренней ставки рентабельности (маржинальной эффективности капитала) (IRR). В теории инвестиционного менеджмента внутренняя норма доходности выражает ставку рентабельности, при которой настоящая стоимость денежных поступлений от проекта равна настоящей стоимости затрат, т.е. NPV=0, т.е. все капитальные затраты окупились.  IRR показывает ожидаемую доходность проекта, а, следовательно, максимально допустимый относительный уровень расходов, которые могут быть связаны с проектом. Если IRR> CCK: проект принимается; Если IRR< CCK: проект отвергается; Если IRR=CCK: проект ни прибыльный, ни убыточный. Недостатки метода: сложные вычисления; метод не всегда выделяет самый прибыльный проект; предполагает мало реалистичную ситуацию реинвестирования денежных поступлений по ставке IRR. Критерий NPV предполагает, что поступающие денежные средства будут инвестироваться по цене капитала предприятия, а критерий IRR предполагает реинвестирование по ставке IRR. Поскольку реинвестирование по цене капитала более обоснованно, постольку NPV предпочтительнее IRR; проблема множественности IRR; отсутствие решения. Критерии принятия инвестиционных решений: отсутствие более выгодных вариантов; минимизация риска потерь от инфляции; короткий срок окупаемости капвложений; дешевизна проекта; обеспечение стабильности поступлений доходов от проекта в течение продолжительного периода времени; высокая рентабельность инвестиций; высокая доходность инвестиций после дисконтирования.

IRR показывает ожидаемую доходность проекта, а, следовательно, максимально допустимый относительный уровень расходов, которые могут быть связаны с проектом. Если IRR> CCK: проект принимается; Если IRR< CCK: проект отвергается; Если IRR=CCK: проект ни прибыльный, ни убыточный. Недостатки метода: сложные вычисления; метод не всегда выделяет самый прибыльный проект; предполагает мало реалистичную ситуацию реинвестирования денежных поступлений по ставке IRR. Критерий NPV предполагает, что поступающие денежные средства будут инвестироваться по цене капитала предприятия, а критерий IRR предполагает реинвестирование по ставке IRR. Поскольку реинвестирование по цене капитала более обоснованно, постольку NPV предпочтительнее IRR; проблема множественности IRR; отсутствие решения. Критерии принятия инвестиционных решений: отсутствие более выгодных вариантов; минимизация риска потерь от инфляции; короткий срок окупаемости капвложений; дешевизна проекта; обеспечение стабильности поступлений доходов от проекта в течение продолжительного периода времени; высокая рентабельность инвестиций; высокая доходность инвестиций после дисконтирования.