|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

Для аналізу складу та структури основних засобів підприємства необхідно побудувати таблицю 2.4.

Таблиця 2.4 Наявність, динаміка та структура основних засобів підприємства Групи основних засобів | 20_N1 | 20_N2 | 20_N3 |

Відхилення | |||||||

| Сума, тис.грн. | ПВ,% | Сума, тис. грн. | ПВ,% | Сума, тис. грн. | ПВ,% | ∆абс | Тпр, % | ||||

| Будинки споруди та передавальні пристрої | |||||||||||

| Машини та обладнання | |||||||||||

| Транспортні засоби | |||||||||||

| Інструменти, прилади, інвентар (меблі) | |||||||||||

| Багаторічні насадження | |||||||||||

| Бібліотечні фонди | |||||||||||

| Малоцінні необоротні матеріальні активи | |||||||||||

| Разом | 100 | 100 | 100 | ||||||||

Технічний стан основних виробничих засобів характеризується коефіцієнтом зносу (Кзн) та коефіцієнтом придатності (Кпр):

; Кпр= 1-Кзн,

; Кпр= 1-Кзн,

де Сзн – сума зносу основних засобів,

Спкр – первісна вартість основних засобів на кінець року.

Рух основних засобів характеризують коефіцієнти вибуття (Квиб) та (Кон) оновлення:

;

;  ,

,

де Свиб – первісна вартість основних засобів, які вибули протягом періоду,

Свв – первісна вартість основних засобів, які введені протягом періоду,

Сппр – первісна вартість основних засобів на початок року.

Ефективність використання основних засобів характеризується фондовіддачею (Фв), фондоозброєністю (Фо) та рентабельністю основних засобів (Rоз):

;

;  ;

;  ,

,

де В – виручка від реалізації продукції (робіт, послуг), тис.грн.

– середньорічна вартість основних засобів:

– середньорічна вартість основних засобів:  ,

,

Скр – залишкова вартість основних засобів на кінець року,

Спр – залишкова вартість основних засобів на початок року,

– середньооблікова чисельність персоналу підприємства,

– середньооблікова чисельність персоналу підприємства,

П – прибуток (збиток) від звичайної діяльності.

Розраховані показники необхідно звести до таблиці 2.5.

Таблиця 2.5

До характеристики технічної складової виробничого потенціалу підприємства

| Показник | Умовні позначення | Роки | Відхилення | |||

| 20_N1 | 20_N2 | 20_N3 | ∆абс | Тр, % | ||

| Коефіцієнт зносу | Кзн | |||||

| Коефіцієнт придатності | Кпр | |||||

| Коефіцієнт оновлення | Кон | |||||

| Коефіцієнт вибуття | Квиб | |||||

| Фондоозброєність | Фо | |||||

| Рентабельність | Rоз | |||||

| Фондовіддача | Фв | |||||

Діагностика матеріальної складової виробничого потенціалу підприємства включає дослідження наявності, структури і ефективності використання оборотних виробничих засобів (табл. 2.6).

Таблиця 2.6

До характеристики ефективності використання

матеріальної складової виробничого потенціалу підприємства

| Показник | Умовні позначення | Роки | Відхилення | |||

| 20_N1 | 20_N2 | 20_N3 | ∆абс | Тр, % | ||

| Коефіцієнт обороту виробничих запасів | Квз | |||||

| Тривалість обороту запасів, дні | Твз | |||||

| Матеріаловіддача продукції | Мв | |||||

| Частка матеріальних витрат у собівартості продукції, % | ПВм | |||||

Ефективність використання матеріальних ресурсів характеризується коефіцієнтом обороту виробничих запасів (Квз), тривалістю обороту виробничих запасів (Твз), матеріаловіддачею (МВ), часткою матеріальних витрат у собівартості продукції (ПВм):

;

;  ;

;  ;

;  ,

,

де С – собівартість реалізованої продукції,

- середній розмір виробничих запасів підприємства,

- середній розмір виробничих запасів підприємства,

См – сума матеріальних витрат на виробництво продукції.

Діагностика кадрової складової виробничого потенціалу підприємства включає дослідження наявності, структури, руху та ефективності використання персоналу підприємства (табл. 2.7).

Рух персоналу підприємства характеризується коефіцієнтом обороту з прийому персоналу (  ), коефіцієнтом обороту з вибуття персоналу(

), коефіцієнтом обороту з вибуття персоналу(  ), коефіцієнтом стабільності персоналу (Кст):

), коефіцієнтом стабільності персоналу (Кст):

;

;  ;

;  ,

,

де Чпр – чисельність працівників, прийнятих на роботу протягом періоду,

Чвиб – чисельність працівників, звільнених з роботи протягом періоду,

Чст – чисельність працівників, які працювали на підприємстві весь період.

Ефективність використання кадрової складової виробничого потенціалу підприємства можна охарактеризувати такими показниками, як виробіток (ПП), середньорічна (середньомісячна) оплата праці (  ), коефіцієнт випередження зростання продуктивності праці над заробітною платою (Квип):

), коефіцієнт випередження зростання продуктивності праці над заробітною платою (Квип):

;

;  ;

;  ,

,

де ФОП – фонд оплати праці,

Іпп – індекс зростання продуктивності праці,

Ізп – індекс зростання середньорічної заробітної плати працівників.

Таблиця 2.7

До характеристики використання

кадрової складової виробничого потенціалу підприємства

| Показники | Умовні позначення | Роки | Відхилення | |||

| 20_N1 | 20_N2 | 20_N3 | ∆абс | Тр | ||

| Коефіцієнт обороту персоналу з прийому | Ко.пр. | |||||

| Коефіцієнт обороту персоналу з вибуття | Ко.виб. | |||||

| Продуктивність праці | ПП | |||||

| Середня заробітна плата | ЗП | |||||

| Коефіцієнт випередження зростання продуктивності праці над зростанням оплати праці | Квип | |||||

Діагностика виробничого потенціалу підприємства передбачає дослідження впливу ефективності використання ресурсів на обсяги виробництва і реалізації продукції. При діагностиці впливу ефективності використання ресурсів на обсяги виробництва і реалізації продукції прийнято виокремлювати дві групи факторів: перша група пов’язана з екстенсивним використанням ресурсів, друга – з інтенсивним.

Екстенсивність використання ресурсів характеризується розміром використаних ресурсів, який може відображати показник середньооблікової чисельності персоналу, вартість використаних матеріальних ресурсів, середньорічна вартість основних виробничих засобів. Інтенсивність використання ресурсів відображається відповідними якісними показниками: продуктивністю праці, матеріаловіддачею, фондовіддачею.

При діагностиці важливо встановити, вплив якої з двох груп факторів переважає в змінах обсягів виробництва.

Етапи діагностики впливу ефективності використання ресурсів на обсяги виробництва і реалізації продукції:

1) порівняти темпи росту ресурсів і виручки. Інтенсивність (ефективність) використання ресурсів підвищилась, якщо індекс росту виручки вище за індекс росту розмірів ресурсів.

2) розрахувати вплив на зміну виручки від реалізації продукції екстенсивності та інтенсивності використання ресурсів. На підприємстві, яке працює ефективно повинні переважати інтенсивні фактори використання виробничих ресурсів.

Послідовність розрахунку впливу факторів на зміну виручки:

- вплив на виручку зміни середнього розміру використаних ресурсів:

ΔВ(ΔС)=(С1-С0)К0

- вплив на виручку змін коефіцієнта використання ресурсів:

ΔВ(ΔК)=С1(К1-К0)

де С1, С0 - середній розмір використаних ресурсів відповідно за звітний та базовий періоди,

К1, К0 – коефіцієнт ефективності використання конкретного ресурсу відповідно за звітний та базовий періоди.

Виконання перевірки: ΔВ= В1-В0=ΔВ(ΔС)+ ΔВ(ΔК)

де виручка в звітному періоді: В1= С1*К1;

виручка в базовому періоді: В0= С0*К0

3) визначити частку впливу екстенсивних та інтенсивних факторів в загальному розмірі змінення виручки від реалізації продукції.

Вплив кількісного фактору визначається за формулою:

ПВ(ΔС )= ΔВ(ΔС)/ ΔВ *100%

Вплив якісного фактору визначається за формулою:

ПВ(ΔК )= ΔВ(ΔК)/ ΔВ *100%

Аналіз впливу ефективності використання ресурсів на обсяг виручки необхідно провести за табл. 2.8.

Таблиця 2.8

Розрахунок впливу факторів на обсяг виручки підприємства

| Показники | Умовні позначення | За базовий період 20_N1 | За звітний період 20_N3 | Відхилення (+/-) | Індекс росту | Темп приросту, % |

| Виручка, тис. грн. | В | |||||

| Середньооблікова чисельність персоналу, осіб | ЧОБЛ | |||||

| Продуктивність праці, грн. | ПП | |||||

| Середньорічна вартість основних виробничих засобів, тис. грн.. | Совз | |||||

| Фондовіддача | ФВ | |||||

| Вартість використання матеріальних ресурсів, тис. грн. | Sм | |||||

| Матеріаловіддача | МВ |

В Розділі 3 «Фінансова діагностика стану підприємства» необхідно оцінити поточний фінансовий стан підприємства та динаміку його розвитку. Для цього слід провести: експрес-аналіз балансу та звіту про фінансові результати підприємства, діагностику ліквідності та фінансової стійкості, діагностику ділової активності та рентабельності, діагностику імовірності банкрутства.

Виконання загальної діагностики фінансового стану на основі експрес-аналізу балансу та звіту про фінансові результати передбачає: проведення вертикального та горизонтального аналізу балансу, оцінку динаміки загальних показників діяльності підприємства, виявлення проблемних статей звітності підприємства.

Сутність горизонтального аналізу полягає в дослідженні динаміки статей та їх груп в активі та пасиві балансу. При цьому здійснюється постатейне співставлення звітів, визначається абсолютне і відносне відхилення статей.

Вертикальний аналіз полягає в дослідженні структури балансу, тобто визначенні питомої ваги статті балансу в підсумку.

При проведенні горизонтального та вертикального аналізу звітності використовуються показники: індекс росту (темп росту) та темп приросту.

Індекс росту (ІР ) - показує, в скільки разів змінилось значення показника, що аналізується, в порівнянні з базовим або попереднім і розраховується за формулою:

ІР =  ,

,

де: Yi – значення показника, що аналізується;

Yo – значення показника, прийнятого за базовий.

Темп приросту (ТПР ) показує, на скільки змінилось значення показника, що аналізується в порівнянні з базовим:

ТПР = ІР – 100%,

Для проведення вертикального і горизонтального аналізів необхідно побудувати аналітичний баланс (табл.2.9).

Таблиця 2.9

Аналітичний баланс підприємства

|

Показник | На початок року | На кінець року | Відхилення | ||||

| сума, тис.грн. | питома вага, % | сума, тис.грн. | питома вага, % | абсолютне | відносне, % | за питомою вагою, % | |

| АКТИВ | |||||||

| І. Необоротні активи | |||||||

| ІІ. Оборотні активи | |||||||

| III. Необоротні активи, утримувані для продажу, та групи вибуття | |||||||

| Баланс | |||||||

| ПАСИВ | |||||||

| І. Власний капітал | |||||||

| II. Довгострокові зобов'язання і забезпечення | |||||||

| IІІ. Поточні зобов'язання і забезпечення | |||||||

| ІV. Зобов'язання, пов'язані з необоротними активами, утримуваними для продажу, та групами вибуття | |||||||

| Баланс | |||||||

Основою інтерпретації основних загальних показників діяльності підприємства є «золоте правило економіки», яке базується на співставленні їх темпових значень. Відповідно до «золотого правила економіки» найбільш бажане співвідношення між темповими значеннями основних загальних показників діяльності підприємства наступне:

- темпи приросту валюти балансу повинні перевищувати темп інфляції (свідчить про наявність реального зростання майна підприємства);

- темп приросту виручки повинен перевищувати темп приросту валюти балансу (активи використовуються ефективно);

- темп приросту прибутку повинен перевищувати темп приросту виручки (зростання виручки випереджає зростання витрат).

Оцінка динаміки загальних показників діяльності підприємства повинна виконуватись за таблицею 2.10.

Таблиця 2.10

Динамічність показників підприємства

| Показник | Роки | ||

| 20_N1 | 20_N2 | 20_N3 | |

| Темп росту валюти балансу | |||

| Темп росту виручки | |||

| Темп росту чистого прибутку | |||

| Додатково: темп інфляції | |||

Виявлення проблемних статей звітності підприємства передбачає порівняння статей звітності поточного і минулого періодів і оцінку динаміки проблемних статей двох видів:

1) збитки, прострочені кредити і кредиторська заборгованість (які свідчать про незадовільну роботу підприємства і, як результат цього, незадовільний фінансовий стан);

2) прострочена дебіторська заборгованість; штрафи і пеня; від’ємний грошовий потік; (які свідчать про певні недоліки в роботі підприємства, які у випадку їх регулярного повторення можуть суттєво відобразитись на фінансовому стані підприємства).

Діагностики ліквідності підприємства передбачає виконання:

- аналізу ліквідності балансу;

- розрахунку та аналізу основних коефіцієнтів ліквідності.

Аналіз ліквідності балансу передбачає групування всіх активів підприємства в залежності від ступеня ліквідності на:

- високоліквідні активи (А1) – кошти і короткострокові фінансові вкладення;

- активи, що швидко реалізуються (А2) – дебіторська заборгованість до 1 року;

- активи, що повільно реалізуються (А3) – стаття розділу 2 «Запаси», стаття «Довгострокові фінансові вкладення», стаття «Розрахунки з учасниками» розділ 1 активу, дебіторська заборгованість більш 1 року;

- активи, що важко реалізуються (А4) – статті розділу 1 активу балансу, за винятком статей, що ввійшли в попередню групу та витрати майбутніх періодів.

В пасиві балансу за ступенем зростання термінів погашення зобов'язань групуються:

- найбільш термінові зобов'язання – кредиторська заборгованість (П1);

- короткострокові пасиви – короткострокові кредити і позикові засоби, що підлягають погашенню до 1 року (П2);

- довгострокові пасиви - довгострокові кредити і позикові засоби (забезпечення наступних витрат і платежів, доходи майбутніх періодів) (П3);

- постійні пасиви - статті розділу 1 пасиву балансу (П4).

Для визначення ліквідності балансу варто зіставити підсумки приведених груп активу і пасиву (табл.2.11). Баланс вважається ліквідним, якщо має місце таке співвідношення:

- А1 ≥ П1, А2 ≥ П2, А3 ≥ П3, А4 ≤ П4

Таблиця 2.11

До аналізу ліквідності балансу

| Ранжування активів балансу | Значення показників, тис.грн. | Ранжування пасивів балансу | Значення показників, тис.грн. | Платіжний надлишок(+), нестача(-) | ||||||

| 01.01.N1 | 01.01.N2 | 01.01.N3 | 01.01.N1 | 01.01.N2 | 01.01.N3 | 01.01.N1 | 01.01.N2 | 01.01.N3 | ||

| А1 | П1 | |||||||||

| А2 | П2 | |||||||||

| А3 | П3 | |||||||||

| А4 | П4 | |||||||||

| Баланс | Баланс | - | - | - - | ||||||

Невиконання першої нерівності спричинене недостатньою кількістю найбільш ліквідних активів для покриття найбільш строкових зобов`язань, що характеризує поточну платоспроможність підприємства як незадовільну. Виконання другої і третьої нерівностей говорить про задовільну перспективну платоспроможність. Четверта нерівність носить “балансуючий” характер і в той же час говорить про те, що у даного підприємства є наявність власних оборотних засобів – мінімальної умови фінансової стійкості.

Вимірниками ступеня ліквідності є коефіцієнти: абсолютної ліквідності (Кал), швидкої ліквідност (Кшл), покриття (Кп):

де ГК – грошові кошти та їх еквіваленти в національній та іноземній валюті, поточні фінансові інвестиції, тис.грн.;

ПЗ – поточні зобов'язання, тис.грн.;

ДЗ – дебіторська заборгованість, тис.грн.;

ВО – векселі одержанні, тис.грн.;

ОА – оборотні активи, тис.грн..

Розраховані коефіцієнти ліквідності необхідно звести до табл.2.12.

Таблиця 2.12

Показники поточної платоспроможності підприємства

| Назва показника | Умовне позначення | Нормативне значення | Значення показників | ||

| 01.01.N1 | 01.01.N2 | 01.01.N3 | |||

| Коефіцієнт абсолютної ліквідності | КАЛ | 0,2-0,35 | 0,001 | 0,001 | 0,008 |

| Коефіцієнт швидкої ліквідності | КШЛ | 0,6-0,8 | 0,21 | 0,17 | 0,16 |

| Коефіцієнт покриття | КПЛ | 1-2 | 0,21 | 0,20 | 0,18 |

Діагностика фінансової стійкості підприємства дозволяє оцінити ступінь незалежності від зовнішніх джерел фінансування майна, тобто стан фінансових ресурсів, який забезпечує платоспроможність підприємства в умовах допустимого рівня ризику. Діагностика виконується за абсолютними та відносними показники фінансової стійкості.

Мінімальна фінансова стійкість характеризується наявністю у підприємства власних оборотних коштів (ВОК): ВОК= ВК+ЗНВП+ДМП-НА,

де ВК – власний капітал, ЗНВП – забезпечення наступних витрат і платежів, ДМП – доходи майбутніх періодів, НА – необоротні активи.

Відносні показники – це фінансові коефіцієнти: автономії (Ка), концентрації позикового капіталу (Кпк), фінансового ризику (Кф), маневреності власного капіталу (Кмвк), забезпечення власними засобами (Квок).

де ВБ – валюта балансу, тис.грн.;

П К - позиковий капітал (довгострокові та поточні зобов’язання), тис.грн.,

ОА – оборотні активи, тис.грн.

Розраховані показники фінансової стійкості необхідно звести до табл.2.13.

Таблиця 2.13

Показники фінансової стійкості підприємства

| Назва показника | Умовне позначення | Нормативне значення | Значення показників | ||

| 01.01.N1 | 01.01.N2 | 01.01.N3 | |||

| Коефіцієнт автономії | Ка | ≥0,5 | |||

| Коефіцієнт концентрації залученого капіталу | Кпк | ≤0,5 | |||

| Коефіцієнт фінансового ризику | КФ | <1 | |||

| Коефіцієнт маневреності власного капіталу | Кмвк | > 0,1 | |||

| Коефіцієнт забезпечення власними засобами | Квок | > 0,1 | |||

| Наявність власного оборотного капіталу, тис.грн. | ВОК | > 0 | |||

Діагностика ділової активності дозволяє оцінити швидкість обороту ресурсів підприємства, тобто швидкість їх перетворення в грошову форму, що безпосередньо впливає на платоспроможність підприємства.

Показниками ділової активності підприємства є: коефіцієнт оборотності активів(КО), фондовіддача (Фв), коефіцієнт оборотності оборотних активів (Коа), коефіцієнт оборотності дебіторської заборгованості (Кдз), середня тривалість дебіторської заборгованості (Тдз), коефіцієнт оборотності кредиторської заборгованості (Ккз), середня тривалість кредиторської заборгованості (Ткз), коефіцієнт оборотності позикового капіталу (Кпк), коефіцієнт оборотності власного капіталу (Квк):

де  – середня вартість активів за звітний період, тис.грн..

– середня вартість активів за звітний період, тис.грн..

– середньорічна вартість оборотних активів, тис.грн.

– середньорічна вартість оборотних активів, тис.грн.

– середній розмір дебіторської заборгованості, тис.грн..

– середній розмір дебіторської заборгованості, тис.грн..

– середня сума кредиторської заборгованості, тис.грн..

– середня сума кредиторської заборгованості, тис.грн..

– середня сума власного капіталу, тис.грн.

– середня сума власного капіталу, тис.грн.

– середня сума позикового капіталу, тис.грн.

– середня сума позикового капіталу, тис.грн.

Розраховані показники ділової активності необхідно звести до табл.2.14.

Таблиця 2.14

Показники ділової активності підприємства

| Назва коефіцієнта | Умовне позначення | Норматив | Роки | ||

| 20_N1 | 20_N2 | 20_N3 | |||

| Коефіцієнт оборотності активів | КО | ↑ | |||

| Фондовіддача | Фв | ↑ | |||

| Коефіцієнт оборотності оборотних активів | Коа | ↑ | |||

| Коефіцієнт оборотності дебіторської заборгованості | КДЗ | ↑ | |||

| Середня тривалість дебіторської заборгованості, дні | ТДЗ | ↓ | |||

| Коефіцієнт оборотності кредиторської заборгованості | ККЗ | ↑ | |||

| Середня тривалість кредиторської заборгованості, дні | ТКЗ | ↓ | |||

| Коефіцієнт оборотності власного капіталу | КоВК | ↑ | |||

| Коефіцієнт оборотності позикового капіталу | КопК | ↑ | |||

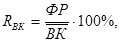

Діагностика рентабельності дозволяє отримати інформацію про ефективність діяльності підприємства і потребує дослідження рівня рентабельності продукції (RПР), рентабельності активів (RА), рентабельності власного капіталу (RВК) рентабельності доходів підприємства за видами його діяльності (рентабельності діяльності (Rд)):

де Пв – валовий прибуток (збиток), тис.грн.,

ФР – фінансовий результат від звичайної діяльності, тис.грн.,

С – собівартість реалізованої продукції, тис.грн.

ФРі – фінансовий результат за і-им видом діяльності, тис.грн.;

ЧДі – чистий дохід за і-им видом діяльності, тис.грн..

Розраховані показники рентабельності необхідно звести до табл.2.15.

Таблиця 2.15

Показники рентабельності підприємства

| Показник | Умовні позначення | Норматив | Роки | ||

| 20_N1 | 20_N2 | 20_N3 | |||

| Рентабельність продукції, % | RПР | >0, ↑ | |||

| Рентабельність активів,% | RА | >0, ↑ | |||

| Рентабельність власного капіталу,% | RВК | >0, ↑ | |||

| Рентабельність доходів від: | |||||

| -основної діяльності, % | RОД | >0, ↑ | |||

| -операційної діяльності, % | RОП | >0, ↑ | |||

| -інвестиційної діяльності, % | RІНВ | >0, ↑ | |||

| -звичайної діяльності, % | RД | >0, ↑ | |||

Діагностика імовірності банкрутства. І в зарубіжній, і у вітчизняній практиці існує значна кількість методів визначення імовірності настання банкрутства підприємства. Державний підхід до діагностики банкрутства представлений Методичними рекомендаціями щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, які затверджені Наказом Міністерства економіки України від 26.10.2010 р. за №1361 [2]. Вітчизняним науковцем Терещенко О.О. було обґрунтовано новий методологічний підхід щодо діагностики банкрутства вітчизняних підприємств, в основу якого покладено мультиваріантний дискримінантний аналіз [59]. Суттєвою перевагою зазначеного підходу є врахування галузевих особливостей об'єктів дослідження при побудові дискримінантних моделей діагностики банкрутства.

Модель О.Терещенка для підприємств транспорту має вид:

Z=0,145Х1+1,481Х2+1,007Х4+0,048Х6+0,146Х10-1,779,

де х1 – коефіцієнт покриття,

х2 – коефіцієнт фінансової незалежності,

х4 – коефіцієнт рентабельності операційного продажу за грошовим потоком (грошовий потік від операційної діяльності / (чиста виручка від реалізації продукції + інші операційні доходи)),

х6 – коефіцієнт оборотності позичкового капіталу ,

х10 – коефіцієнт оборотності оборотних активів.

Якщо значення показника Z для підприємства:

Z < -0,75 – зона фінансової кризи, підприємство фінансово нестійке;

-0,75 ≤Z ≤0,4 – зона додаткового аналізу (однозначних висновків зробити неможливо);

0,4 < Z – зона фінансової стійкості.

Результати економічної діагностики

При підготовці висновків за результатами економічної діагностики необхідно охарактеризувати ефективність діяльності підприємства, а також представити оцінку маркетингової, виробничої та фінансової діяльності підприємства.

Висновок по маркетинговій діяльності повинен базуватися на результатах діагностики ринкового стану підприємства і повинен містити оцінку перспектив підприємства на ринку.

Висновок щодо виробничої діяльності підприємства повинен ґрунтуватися на результатах діагностики виробничого потенціалу і містити оцінку розвитку виробничих можливостей підприємства.

Висновок щодо фінансової діяльності підприємства повинен ґрунтуватися на результатах фінансової діагностики і містити оцінку ефективності діяльності підприємства та його ризикованості.

Последнее изменение этой страницы: 2019-06-19; Просмотров: 226; Нарушение авторского права страницы