Банковская деятельность в РФ

Одним из условий нормального функционирования современной рыночной экономики является наличие четко организованной банковской системы. Банковская система — один из важнейших элементов экономической системы государства. Она включает в себя все банки страны.

Банком называют коммерческое учреждение, создаваемое в соответствии с действующим законодательством государства, занимающееся предпринимательской деятельностью в финансовой сфере и функционирующее на принципах коммерческого расчета.

Основные функции банка заключаются в том, что он:

а) аккумулирует временно свободные денежные ресурсы;

б) выступает в качестве центра, через который осуществляется перелив денежных средств и капиталов от одного хозяйствующего субъекта к другому, из одной сферы экономики в другую;

в) выступает посредником при проведении платежей предприятиями, организациями, населением между собой.

Банки традиционно выполняют три основных вида операций: пассивные, активные, забалансовые.

Пассивные операции имеют целью привлечение в банки свободных денежных средств физических и юридических лиц. К пассивным операциям относятся расчеты с клиентами, депозитные операции, эмиссия денег и ценных бумаг, а также контроль за денежным обращением и движением ценных бумаг.

Активные операции имеют целью прибыльное размещение собранных средств. К операциям этого вида относятся кредитование, банковские инвестиции, факторинговые и лизинговые услуги, трастовые операции.

Забалансовые операции представляют собой непосредственно предпринимательскую деятельность самих банков. Это биржевые спекуляции на рынке ценных бумаг, обмен валюты, консалтинговые услуги и др.

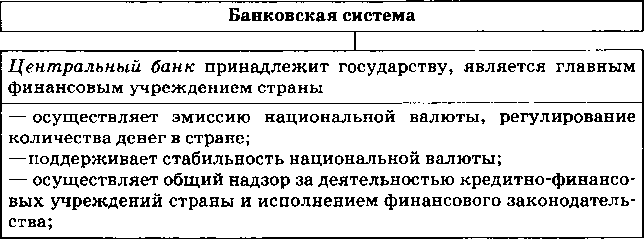

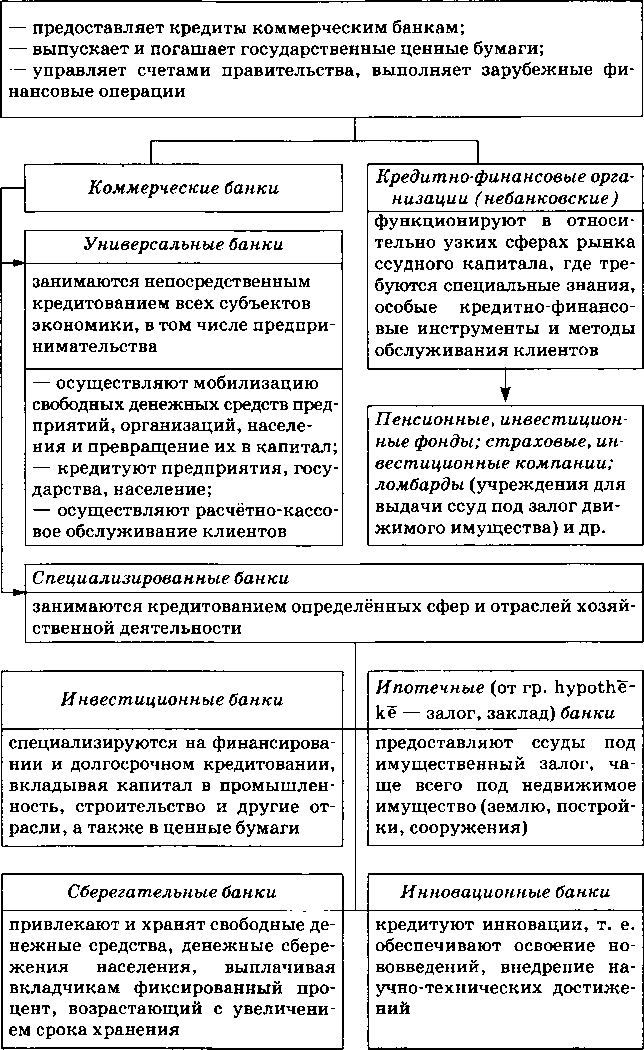

В настоящее время практически во всех странах мира существует двухуровневая банковская система. Первый уровень этой системы образует центральный (эмиссионный) банк, второй - частные и государственные банковские институты.

Главным звеном банковской системы любого государства является центральный банк страны. Именно ему государство предоставляет исключительное право эмиссии банкнот. Некоторые из центральных банков сразу утверждались как государственные институты (Немецкий федеральный банк, Резервный банк Австрии), другие были национализированы после Второй мировой войны (Банк Франции, Банк Англии, Банк Канады). Некоторые центральные банки до сих пор существуют на основе смешанной государственно-частной собственности (например, Федеральная резервная система США). Центральный банк во многих странах подчиняется непосредственно парламенту, хотя степень его независимости в разных странах различна.

Центральные банки призваны выполнять ряд важных функций, среди которых можно выделить:

а) эмиссию (выпуск) банкнот;

б) аккумуляцию и хранение резервов других банков, золотовалютных резервов страны;

в) кредитование коммерческих банков;

г) проведение расчетов и переводных операций для правительства страны;

д) контроль за деятельностью кредитных учреждений.

Исключительной функцией центрального банка является денежно-кредитное регулирование всего денежного обращения страны при помощи проведения соответствующей денежно-кредитной политики. Она может осуществляться либо в форме кредитной экспансии, т. е. стимулирования всех коммерческих структур на получение кредитов, либо в форме кредитной рестрикции, т. е. ограничения коммерческих структур в получении кредитов. Первая форма денежно-кредитной политики, как правило, имеет место в периоды замедления темпов роста производства, вторая — в периоды подъема экономики.

Основными инструментами, которые использует центральный банк для проведения денежно-кредитной политики, являются:

· повышение или понижение учетной ставки процента,

· изменение нормы обязательных резервов, которые должны хранить кредитные учреждения,

· проведение операций на открытом рынке,

· регулирование денежной массы путем эмиссии денег.

Учетной ставкой называется процентная ставка центрального банка, устанавливаемая для приобретения платежных обязательств. По этой ставке коммерческие банки могут заимствовать резервы у центрального банка. Она, как правило, отличается от текущих ставок коммерческих банков и влечет за собой облегчение или затруднение получения кредитов от коммерческих банков.

Суть операций центрального банка на открытом рынке состоит в купле-продаже ценных бумаг. Эти операции имеют своей целью связать или высвободить определенное количество капиталов.

Во многих странах центральный банк имеет возможность непосредственно воздействовать на величину банковских резервов путем единовременного изменения нормы обязательных резервов для всех банковских учреждений. Резервы представляют собой вклады коммерческих банков в центральном банке, размер которых устанавливается пропорционально банковским активам. Система банковских резервов является надежным средством защиты устойчивости банковской системы и одновременно способом расширения ее возможностей по кредитованию клиентов, основанным на централизации части денежных средств банков в специальных фондах, которыми распоряжается главный банк страны.

Вторым важным элементом банковской системы являются коммерческие банки - кредитные учреждения универсального характера.

Их функции весьма разнообразны: экономисты насчитывают более 800 видов операций, выполняемых коммерческими банками. Главным показателем деятельности коммерческого банка является его ликвидность, т.е. способность в любой момент полностью оплатить свои обязательства. Существование того или иного количества коммерческих банков в стране обуславливается как экономической целесообразностью, потребностями финансового обслуживания клиентов так и особенностями законодательного регулирования банковской системы.

В настоящее время в Российской Федерации существует двухуровневая банковская система. Правовой основой, регулирующей ее деятельность, являются Конституция РФ, федеральные законы «О банках и банковской деятельности», «О Центральном банке Российской Федерации (Банке России)» и др., а также нормативные акты Центрального банка РФ. Центральный банк РФ возглавляет банковскую систему страны, имеет монопольное право эмиссии банкнот и осуществляет денежно-кредитную политику в интересах национальной экономики.

Банк России имеет двойственную правовую природу: с одной стороны, он является органом государственного управления специальной компетенции и осуществляет управление денежно-кредитной системой государства, а с другой — представляет собой юридическое лицо и может совершать гражданско-правовые сделки с российскими и иностранными кредитными организациями, а также с государством в лице Правительства Российской Федерации.

В пределах выполнения своих полномочий Банк России независим, поэтому органы государственной власти, органы государственной власти субъектов РФ и местного самоуправления не имеют права вмешиваться в его деятельность.

Коммерческие банки для ведения банковской деятельности должны получить у Банка России лицензию на осуществление банковских операций. Все банковские операции и другие сделки осуществляются ими в рублях, а при наличии соответствующей лицензии Банка России — и в иностранной валюте. Проведение банковских операций без лицензии или с нарушением условий лицензирования влечет за собой юридическую ответственность.

|

Дополнительный материал

Деньги

| | 1. Виды денег и история их изобретения

Виды денег в разные эпохи: соль, хлопковые ткани, медные браслеты, золотой песок, лошади, раковины, сушёная рыба и т.д. В России, в которой до эпохи Петра 1 не добывали драгоценные металлы, в качестве денег использовали меха куницы и белки, монеты иностранного производства (арабские золотые динары, серебряные дирхемы и медные фельсы, татарскую монету «деньга») или печатали монеты из привозного серебра. Собственные русские деньги начали печатать в конце 14 в. во времена Дмитрия Донского. Наиболее удобными деньгами оказались драгоценные металлы – золото и серебро, которые имели ряд преимуществ:

· однородность,

· высокую ценность даже малого объёма,

· устойчивость к воздействию окружающей среды, например золото и серебро не ржавеет при длительном хранении даже в сыром месте,

· его легко делить на любые части,

· относительная стабильность предложения, т.к. золото и серебро всегда были редкими металлами, и никакая технология пока не позволяет резко расширить их производство.

Первые золотые монеты появились в 640 г. до н.э. в Лидии. Это были круглые монеты из электрона (сплав золота и серебра). Относительно недавно появились бумажные деньги. В Китае эти деньги появились в 9 в. На Западе они появились в США, в штате Массачусетс в 1690 г. В Европе они впервые появились во Франции в 1716-1820 гг. Начиная со времён первой мировой войны, бумажные деньги стали основным средством всех наличных платежей в большинстве стран мира. Основным недостатком денежных расчетов с помощью бумажных денег является возможность для центрального банка осуществлять эмиссию денег, необеспеченных золотым запасом страны. Подобная эмиссия приводит к обесцениванию бумажных денег – инфляции. Эмиссия денег – это выпуск в обращение дополнительного количества денежных знаков. Наличные деньги – бумажные деньги и разменная монета. Безналичные денежные средства – суммы на счетах граждан и организаций в банке, при этом расчёты осуществляются путём изменений записей на счетах.

Пример общественных беспорядков, вызванных инфляцией – это «медный» бунт в Москве в 1662 г. В условиях существования больших расходов государства на войну с Речью Посполитой и Швецией правительство царя Алексея Михайловича решило провести денежную реформу – ввести в оборот медные рубли по курсу 1=1 к серебряному рублю. Но реальный курс составил 1 серебряный рубль = 12-15 медных рублей. Фальшивомонетчики стали подделывать медные деньги в массовом количестве. Граждане стали изымать серебряные деньги из оборота и прятать до лучших времён. Налоги продолжали собирать только в форме серебряной монеты, а зарплату стрельцам стали платить с помощью медных денег. Серебряные деньги исчезли из оборота, торговля нарушилась, в Москве назревала угроза голода, поэтому в столице начались погромы, разъярённая толпа окружила царя в селе Коломенском, и царю пришлось объясняться с народом и давать обещания, чтобы избежать расправы. Прибывшие войска жестоко расправились с бунтовщиками, но от использования медных денег пришлось отказаться.

Деньги были изобретены человечеством для облегчения обмена товарами.

2. Функции денег:

· это средство обмена по формуле товар-деньги-товар.

· это средство измерения (учёта),

· это средство сбережения или накопления сокровищ.

Деньги – это особый товар, который принимается всеми в обмен на любые другие товары. Кроме денег существуют и другие формы накопления сокровищ - недвижимость (дома и земельные участки), произведения искусства, антиквариат, драгоценности, коллекции марок и монет или винные погреба. Но эти формы сокровищ менее надёжны, чем драгоценные металлы, т.к. цена картины на аукционе может оказаться равной нулю, картина может превратиться в пыль, вино – в уксус, дом – в пепел при пожаре.

Валюта Российской Федерации – это рубль, который не имеет золотого обеспечения. Тем не менее, он может обмениваться (конвертироваться) на иностранные валюты, например на доллар США или евро ЕС. Курс обмена устанавливается ЦБ РФ, исходя из спроса и предложения на рубли и иностранные валюты со стороны отечественных и зарубежных покупателей. ЦБ РФ не подчиняется правительству и отвечает только перед законодательной властью.

3. Денежная масса

Сумма номиналов всех наличных и безналичных денег в стране называется денежной массой. Сколько денег надо выпустить в обращение? Объём, продающихся на рынках этой страны товаров, и уровень цен определяют объём необходимой денежной массы. Потребности торговли определяют необходимый объём денежной массы. Деньги в течение определённого периода времени несколько раз переходят из рук в руки - переходят с некоторой скоростью. Например, в России скорость обращения денег с 1991 г. по 1995 г. увеличилась с 3 до 11 раз в год. Денежное обращение описывается экономическим законом, сформулированным американским ученым Ирвингом Фишером:

M ∙ V= P · Q

Где M – средняя масса денег, которая необходима стране для нормального денежного обращения.

P – средние цены на товары и услуги, продававшиеся в стране в течение года.

Q – объём товаров и услуг, продававшихся в стране в течение года.

V – скорость обращения денег (среднее число оборотов денег, число раз за год).

4. Понятие об инфляции

Инфляция (от латинского «вздутие») – это процесс повышения общего уровня цен в стране. Сегодня на смену веками стабильных цен пришли периоды общего повышения цен. Многие люди воспринимают инфляцию как бедствие. В процессе инфляции падает покупательная способность денег, т.е. сокращается объём товаров, которые можно купить на денежную единицу, например на 1 рубль или на 100 рублей.

5. Колумб и «революция цен», как интересный пример инфляции даже золотых денег

15 век стал эпохой географических открытий, европейцы открыли колонии в Америке, они отобрали у индейцев и добыли там огромное количество золота и серебра. Были переплавлены в слитки и навсегда потеряны для человечества произведения индейского искусства из золота и серебра. Поток этих драгоценных металлов хлынул в Европу через Испанию и Португалию. Это привело к инфляции, когда цены на все товары увеличились в несколько раз. Этот процесс инфляции получил название «революции цен». Многие европейцы обнищали, а разбогатели только владельцы рудников и купцы, торговавшие заморским золотом. Заморское золото как будто несло индейское проклятие. Наиболее пострадали от инфляции такие страны, как Испания и Португалия, где цены увеличились в 4, 5 раза, товары стали недоступными для большинства потребителей, промышленность и торговля в этих странах пришли в упадок, эти страны превратились в нищую окраину Европы.

6. В чём состоят опасные последствия инфляции?

Иногда темпы инфляции могут достигнуть таких размеров, когда за год цены увеличиваются на 1000%, В этом случае инфляция вырывается из-под контроля ЦБ и превращается в гиперинфляцию. Примерами стран, переживших гиперинфляцию в 20 в. служат Германия в 20-е гг. и Боливия в 80-е гг. Инфляция не разрушает саму экономику, страна даже может некоторое время жить и в такой ситуации, но инфляция разрушает важнейшие механизмы экономики – торговлю, сбережение денег и их вложение (инвестирование) в развитие экономики. Сначала экономисты считали причиной инфляции переход к бумажным деньгам и потерю к ним доверия со стороны потребителей. Якобы, раньше были золотые деньги, и правительство не могло выпустить в обращение денег больше «золотого запаса» страны. Но иногда короли и менялы «портили» монету, выпуская в обращение «облегчённую» монету или монету с меньшим содержанием драгоценных металлов. Иногда случались Колумбовы «революции цен», т. е. даже золотая монета не спасает от вспышек инфляции. Чтобы укрепить доверие потребителей к бумажным деньгам правительства иногда наряду с бумажными выпускали в обращение некоторую долю золотых денег. Например, в СССР в период НЭПа был выпущен в обращение «золотой червонец», денежная купюра, которую можно было в банке обменять на золото по фиксированному курсу. Причины инфляции:

· Слишком большой выпуск в обращение денежной массы. Так было в СССР на протяжении всей его истории, «когда слишком много денег охотилось за слишком малым количеством товаров». Это привело к дефицитам различных товаров, т.к. нельзя было повысить на них цену.

· Рост затрат на производство товаров - рост цен на сырьё и энергоресурсы, рост заработной платы. Получается замкнутый круг – рабочие требуют повышения заработной платы из-за роста цен, а рост цен происходит из-за роста заработной платы. Вывод: нельзя повышать заработную плату быстрее темпа роста производительности труда. Самым ярким примером роста цен на сырьё является быстрый рост мировых цен на нефть и газ.

Тяжёлые экономические последствия гиперинфляции:

· При гиперинфляции скорость заключения торговой сделки не успевает за скоростью роста цен. Когда вырученной за продажу товара суммы не хватает для выпуска следующей партии товара, становится выгоднее вместо этого обменивать товар за товар – перейти к бартеру.

· При гиперинфляции банковская система оказывается в кризисном положении. В этот период «сгорают» сбережения граждан и они теряют доверие к банковской системе. При гиперинфляции становится невыгодно давать деньги в долг под процент, т.к. трудно подсчитать размеры инфляции.

· При гиперинфляции люди и предприятия стараются тратить доходы немедленно, не делать сбережений и не вкладывать их в строительство новых предприятий или на замену устаревшего оборудования. Таким образом, оборудование всей промышленности начинает разрушаться, а строительная индустрия и машиностроение оказываются в кризисном положении. Именно такое положение сложилось в России в начале 90-х гг. 20 в., когда главной задачей стало остановить инфляцию. Правительство России решило эту задачу за два года (1994 - 1996 гг.).

7. Валютный рынок и конвертируемость валют

В отличие от внутренней торговли, международную торговлю обслуживают разные виды валют. Каждая страна требует, чтобы расчёты внутри страны производились в национальной валюте. Поэтому при экспорте фирма закупает товар в России за рубли, а продаёт в США за доллары. Затем фирма должна обменять доллары на рубли с целью повторить экспортную операцию.

Правительство выпускает национальную валюту, чтобы выполнить следующие цели:

· Чтобы платить заработную плату государственным служащим.

· Чтобы государство могло управлять экономикой страны.

· Чтобы обеспечить полный суверенитет страны.

· Чтобы не заражать болезнью инфляции собственную экономику, т.к. большинство стран больны этой болезнью.

После распада СССР все отделившиеся страны были вынуждены ввести собственные валюты (белорусские зайчики, украинские гривны, грузинские лари), т.к. Россия стала бороться с инфляцией и перестала отправлять в столицы бывших республик вагоны с наличными рублями. Даже Чечня, боровшаяся за отделение от России, первым делом напечатала в Германии собственные деньги, которые, по слухам, до сих пор лежат на заводских складах в Германии.

Валютный курс – это цена одной национальной денежной единицы, выраженная в денежных единицах других стран. От чего зависит этот курс? В древности, когда национальные валюты были изготовлены из золота и серебра курс их обмена определятся очень просто – взвешиванием на весах. В эпоху бумажных денег этот процесс обмена усложнился. В период «золотого стандарта» с 1879 по 1934 гг. курс обмена валют определялся по тому количеству золота, которое можно было получить в национального банке в обмен на его денежную единицу. Поэтому курс обмена валют был фиксированным в течение долгих лет. Правительство даже гарантировало обменять каждую денежную единицу на определённое количество золотых монет. Но когда начиналась инфляция, граждане стремились немедленно обменять обесценивающиеся бумажные деньги на золото, что неизбежно приводило к быстрому краху всей денежной системы в случае начала инфляции. Поэтому на время первой мировой войны пришлось приостановить действие системы «золотого стандарта». В 1970-х гг. ведущие страны мира отказались от системы «золотого стандарта» в пользу валютного рынка, где курсы валют стали формироваться под влиянием спроса и предложения на валюту. Величину этого спроса и предложения формируют фирмы, которые организуют экспортно-импортные операции между странами. На валютном рынке США японские экспортёры товаров из Японии в США будут продавать доллары за йены, чтобы увезти их в Японию, повторить экспортную операцию и заплатить налоги. А американские экспортёры товаров из США в Японию на валютном рынке США будут стремиться продать йены за доллары. Главный фактор формирования валютного курса – это соотношение импорта и экспорта между двумя странами. Если экспорт из России в США намного меньше импорта, то курс доллара по отношению к рублю является высоким. В июле-сентябре 1992 г. обменный курс был равен 130 рублей за 1$ США против 35-36 руб. в январе 2008 г. ЦБ России пытается влиять на курс рубля по отношению к доллару. Если курс рубля начинает падать центральный банк начинает продавать доллары за рубли из своих валютных запасов и наоборот. Но эти возможности ЦБ влиять на курс рубля всё-таки сильно ограничены соотношением импорта и экспорта между Россией и США. Обесценивание рубля приводит к сокращению импорта товаров в Россию, к увеличению экспорта и к снижению уровня жизни. Девальвация национальной валюты – это официальное снижение государством курса обмена своей валюты на иностранные валюты. Девальвация делается с целью увеличить размер экспорта из страны, повысить цены на импортные товары внутри страны и снизить их продажу. В России в августе 1998 г. курс $ резко вырос в 3, 4 раза с 6, 5 руб./$ до 21, 14 руб./$. Это стало толчком к росту промышленного производства в России. Вывод: Курс национальной валюты, таким образом, зависит от общеэкономической ситуации в стране, в том числе от уровня инфляции, и от положения дел во внешней торговле.

| | Банки

| | 1. Функции банков:

· Сбор сбережений граждан для организации выгодного вложения этих средств. Банки не просто сохраняют деньги вкладчиков, а заставляют деньги расти и приносить доход владельцам сбережений. Хранение денег дома, даже в форме золота, становится невыгодным занятием после изобретения банков.

· Предоставление средств во временное пользование коммерческим организациям, то есть кредитование (от латинского «creditum», то есть «ссуда», «долг»). Маржа (от латинского «margin», то есть «граница») – это доход банка, который идёт на затраты банкира для ведения дел и прибыль банкира. Польза для общества от деятельности банков состоит в том, что они снижают риск невозвращения денег, одолженных в долг, поэтому общество согласно платить банкам маржу. Банки избавляют кредитора от необходимости следить за финансовым состоянием дел у заёмщика. Если вдруг это финансовое состояние приближается к банкротству, то банк через суд срочно требует одолженные деньги назад, пока они не пропали окончательно. В банке этим наблюдением занимаются специально обученные сотрудники. Главный принцип кредитования состоит в том, что «нельзя все яйца класть в одну корзину», то есть вкладчик не должен все свои деньги вкладывать в один банк, так как в случае банкротства этого банка вкладчик рискует остаться нищим. Банк тоже кредитует многих заёмщиков. Если какой-то мизерный процент этих заёмщиков не вернёт деньги, то это не приведёт к банкротству банка.

ЦЕНА КРЕДИТА = ПРОЦЕНТНЫЙ ДОХОД ВЛАДЕЛЬЦА СБЕРЕЖЕНИЙ + МАРЖА

· Организация платежей за товары и услуги. Система безналичных платежей облегчила торговлю. Примеры безналичных расчётов:

А. Расчёты в магазине по пластиковым карточкам, когда с банковского счёта покупателя часть денег перечисляется на банковский счёт магазина в обмен на приобретённый товар.

Б. Такой же взаимовыгодный обмен товар – деньги происходит в процессе торговой сделки на внешнем рынке, например, между фирмами России и Австралии.

· Создание новых форм денег для упрощения и ускорения платежей за товары и услуги. Ещё в древности наличные деньги были признаны неудобными при поездках купцов на дольние расстояния. Их могли отобрать грабители с большой дороги. Богатые люди издавна мечтали о деньгах, которыми могли бы воспользоваться только их законные владельцы. Вексель – это обязательство одного лица другому уплатить фиксированную сумму денег в определённый момент времени. По данным археологов, эти денежные документы использовались ещё в Древнем Вавилоне за 20 веков до н.э. Закон разрешает держателю векселя продавать его третьему лицу до наступления срока погашения долга, то есть использовать его как деньги. Например, если древний банк имел отделения в Египте и Вавилоне, то купец вносил деньги в отделение банка в Вавилоне и получал вексель. Затем он без денег, но с векселем совершал путешествие из Вавилона в Египет, по векселю получал там деньги и закупал на них товар, который вёз в Вавилон для продажи. Хотя, конечно, разбойники не могли отобрать у него деньги, но могли отобрать товар. Чек – это денежный документ, содержащий письменное поручение банку выплатить некоторую сумму денег чекополучателю за счёт денег, находящихся на счёте чекодателя. Чекодатель для этого получает в банке чековую книжку и открывает чековый счёт. Чекодатель должен поставить на чек свою печать, поэтому вор не сможет получить деньги в банке на основании украденной чековой книжки без печати. Внедрение векселей и чеков в банковскую практику западной Европы произошло в 14-16 вв. Так возникла система безналичных денежных расчётов. В США денег на чековых счетах в 2, 7 раза больше, чем наличных денег в обороте. Деньги с чекового счёта могут быть сняты в любой момент, поэтому чеки и наличные деньги считаются самыми ликвидными видами денег.

Сравнительный анализ данных о долях наличных и безналичных денег в стране может рассказать о многом. Чем больше доля безналичных денег в стране, тем больше граждане этой страны доверяют национальным банкам и экономическому курсу правительства, тем меньше развита в стране «теневая экономика» и криминальный бизнес, которые предпочитают использовать в расчётах наличные деньги с целью избежать контроля со стороны правоохранительных органов и налоговой службы.

Таким образом, банк – это финансовый посредник по приёму вкладов, предоставлению ссуд, организации расчётов, купле и продаже ценных бумаг.

2. Принципы кредитования:

· Срочность. Кредиты всегда выдаются на строго определённый срок. Если заёмщик не вернул деньги в срок, то банк либо взыскивает с него долг через суд, либо начинает брать штраф за просрочку погашения долга.

Виды вкладов или, иными словами, виды депозитов:

А. Депозиты до востребования, когда вкладчик может их забрать в любой момент.

Б. Срочные депозиты, когда вкладчик обязуется не забирать деньги до истечения определённого срока.

· Платность. Банки предоставляют деньги заёмщикам во временное пользование за плату, которая обычно исчисляется в процентах от предоставленной в долг на 1 год суммы. Чем больше срок предоставления кредита, тем выше ставка процента. Величина ставки процента во многом зависит от размера инфляции за год.

· Возвратность. Кредит должен быть возвращён и возвращён вовремя. Чтобы обеспечить выполнение этого правила, банковские служащие проводят кропотливую работу по оценке кредитоспособности заёмщиков, то есть возможности и способности вернуть долг. Они собирают информацию по многим сотням параметров, вплоть до информации о дурных привычках и тёмных пятнах в биографии руководителей фирм-заёмщиков.

· Гарантированность. Банки отдают в долг преимущественно чужие деньги. Банк является собственником лишь той меньшей части денег, которые были вложены в его создание учредителями, а затем накоплены за счёт удачных финансовых операций по кредитованию. Эта доля собственных денег в российских банках в 1995 г. составляла всего лишь 13-26% от всех «работающих» денег. Чтобы обеспечить сохранность этих денег, банки стали требовать у заёмщика имущество в залог. Если заёмщик не вернёт взятые в долг деньги, то банк получает право продать это имущество в счёт погашения долга. По такому принципу дают деньги в долг в ломбарде, где залогом служат драгоценности. В банке залогом может служить земля, купленный товар или недвижимость (квартира, магазин). При этом сумма кредита всегда меньше стоимости вещи, оставленной в залог.

3. Виды банков:

· Эмиссионные, которые имеют право на выпуск национальных денежных единиц и регулирование денежного обращения в стране. В России эмиссионным банком является государственный ЦБ. Он не обслуживает частных лиц. Он имеет дело только с государством и коммерческими банками.

· Коммерческие. Они обслуживают фирмы и частных лиц. Коммерческие банки не печатают деньги, но умеют увеличивать денежную массу за счёт «выпуска» безналичных денег – предоставления кредитов и так далее. ЦБ может выпустить в обращение без всякого риска несколько больше бумажных денег, чем имеет золотого обеспечения. Коммерческий банк может дать больше кредитов в форме безналичных денег, чем находится наличных денег в его сейфах. Риск состоит в том, что коммерческий банк может дать слишком много кредитов, тогда в стране может возникнуть паника среди вкладчиков, которые в этом случае в один прекрасный момент могут все вместе броситься в банк с целью немедленно забрать из банка свои вклады. В этом случае в хранилищах банка может не хватить золотого обеспечения и бумажных денег, в результате, банк может оказаться банкротом. После ряда опасных банковских кризисов была создана резервная система страны. Часть денежных средств коммерческих банков стала храниться в государственном ЦБ. Если в одном из коммерческих банков возникает кризис с выплатой наличных денег, то ЦБ может спасти этот коммерческий банк от банкротства и привезти наличные деньги из этих резервов. ЦБ предъявляет всем коммерческим банкам резервные требования, согласно которым они обязаны хранить в ЦБ определённую долю (процент) своих денег. Например, 2000-2001 гг. эта доля составляла 10%. от суммы вкладов в иностранной валюте и 7% от суммы вкладов в рублях. В нашей стране банковская система стала резервной с 1990 г.

4. Функции Центрального Банка:

· По поручению государства он осуществляет выпуск наличных денег. В любой стране денежная масса состоит из множества различных видов денег. Коммерческие банки выпускают в оборот безналичные деньги в форме кредитов. ЦБ выпускает в оборот наличные деньги.

· Действует как «банк банков». ЦБ помогает коммерческим банкам выбираться из трудных ситуаций лишь при чрезвычайных обстоятельствах, но он не несёт ответственность за их убытки и неудачные результаты их предпринимательской деятельности. В США существует система страхования вкладов, когда вкладчики могут получить 100% компенсацию потери своих вкладов даже в случае полного банкротства своего коммерческого банка, но только в том случае, если величина вклада не превышает 100 тыс. $. К сожалению, в России подобной системы страхования вкладов пока не создано, что снижает степень доверия к банкам со стороны российских вкладчиков.

· Играет роль банкира правительства. ЦБ обслуживает финансовую деятельность государства на льготных условиях.

· Регулирует кредитные операции и наблюдает за соблюдением законов коммерческими банками. ЦБ является частью государственного аппарата управления экономикой, но законодательство предусматривает независимость ЦБ от исполнительной власти.

5. Задачи Центрального Банка:

· Контроль над созданием и деятельностью коммерческих банков с целью удержать банки от слишком рискованных операций и поддержать стабильность банковской системы страны.

· Определение правил денежных операций с национальной и иностранной валютами.

· Регулирование размеров кредитной эмиссии коммерческих банков. Величина кредитной эмиссии зависит от суммы избыточных резервов, образовавшихся у всех банков в стране. Если ЦБ повышает норму резервирования, то величина кредитной эмиссии и размер инфляции сокращается и наоборот. В некоторых странах председатель ЦБ должен уйти в отставку в том случае, если рост инфляция превысит определённую величину. В России пока не существует подобных требований к главному банкиру страны. ЦБ ведёт коммерческую деятельность и зарабатывает прибыль, 50% которой он должен направлять в доход бюджета страны.

6.Монетаризм

Это направление в экономической теории, которое изучает влияние банков и денег на экономику страны. Западная Европа в 14-15 вв. до появления американского золота тяжело страдала от нехватки денег. Это тормозило развитие торговли и производство товаров. Появление дешёвого золота из американских колоний дало мощный толчок развитию экономики и монетаризма. В 16 в. флорентийский банкир Б. Даванзатти в книге «Чтение о монете» писал, что роль денежного обращения и банков в хозяйстве страны подобна роли кровообращения в организме человека. Друг Адама Смита философ Дэвид Юм стал одним из авторов «количественной теории денег», с точки зрения которой, уровень цен в стране зависит только от количества денег в обращении. Обильный прилив денег в королевство приводит к оживлению труда, промышленности и торговли. Но затем начинается рост цен в той же пропорции, что и рост количества денег, то есть начинается процесс инфляции. 20 век стал веком инфляции и расцвета монетаризма, как экономической теории. Главой Чикагской школы монетаристов стал Милтон Фридман. По мнению монетаристов, инфляция начинается тогда, когда правительство и банки выпускают в оборот слишком много денег. Единственно правильная политика – выпускать в обращение денег не больше, чем растёт производительность хозяйства страны.

7.Биография и идеи Милтона Фридмана

Годы его жизни 1912 – 2006, Он родился в Нью-Йорке в бедной семье еврейских эмигрантов из Восточной Европы. Он стал президентом Американской экономической ассоциации и получил Нобелевскую премию по экономике. Фридман всю жизнь совмещал научную и преподавательскую работу в Чикагском университете с работой в правительственных структурах с целью практического решения экономических проблем.

В основе концепций Фридмана лежит критика взглядов последователей Дж. М. Кейнса, настаивающих на государственном вмешательстве как средстве преодоления циклических колебаний в экономике. Фридман — сторонник возврата к экономическому либерализму, то есть поощрению свободного предпринимательства и рыночных отношений при сведении к минимуму государственного вмешательства в экономику. Согласно монетарной теории Фридмана, ключевым фактором в экономических процессах являются деньги, изменение количественной массы которых в обращении определяет все остальные стороны экономической жизни. В своей количественной теории денег Фридман также придает первостепенное значение функции спроса на деньги, объясняет циклическое развитие экономики нарушениями в денежно-кредитной сфере, а инфляцию — избыточным предложением денег, которое является, по его мнению, прямым следствием мер государственного регулирования экономики, призванных предотвратить инфляцию, но на деле стимулирующих ее. Экономическую функцию государства Фридман ограничивает регулированием показателя находящейся в обращении денежной массы. Главная книга Фридмана, написанная в 1962 г. в соавторстве с женой Розой Фридман – это «Капитализм и свобода», в которой он критиковал политику предоставления пособий для бедных, поощряющую, по словам авторов, их паразитические наклонности. Фридман был также решительным противником законодательной фиксации уровня МРОТ. Вместе с тем Фридман постоянно оставался объектом острой критики, как со стороны ученых (за одностороннее преувеличение значения денежно-кредитной сферы в экономике), так и сторонников увеличения пособий для бедных.

|

Дополнения

Порча денег

Популярное:

|