|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

ИНСТИТУТ ФИНАНСОВОГО МЕНЕДЖМЕНТАСтр 1 из 8Следующая ⇒

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ УПРАВЛЕНИЯ» ИНСТИТУТ ФИНАНСОВОГО МЕНЕДЖМЕНТА КАФЕДРА «ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ»

КУРСОВАЯ РАБОТА на тему: « Кредитный риск как основной риск банковской деятельности»

ВЫПОЛНИЛ: СТУДЕНТ ДНЕВНОЙ ФОРМЫ ОБУЧЕНИЯ СПЕЦИАЛЬНОСТИ «ФИНАНСЫ И КРЕДИТ» III КУРСА 2 ГРУППЫ Веселов А.М. ПРОВЕРИЛА: Смирнова Л.В.

МОСКВА 2006 г. Содержание: Ведение………………………………………………………………………………………3 Глава 1. Кредитный риск в системе банковских рисков. 1.1. Классификация банковского кредитного риска… ……………… … …………...4 1.2. Взаимосвязь кредитного и других видов банковских рисков……………………..7 .3. Факторы кредитного риска………………………………………………………..10 Глава 2. Анализ и оценка кредитного риска. 2.1. Виды, этапы и методы финансового анализа предприятия……………………..12 2.2. Оценка кредитоспособности предприятия……………………………………….15 2.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка…………………………………………………………..15 2.2.2. Анализ денежного потока как способ оценки кредитоспособности заёмщика………………………………………………………………………..19 2.2.3. Анализ делового риска как способ оценки кредитоспособности клиента 2.2.4. Определение класса кредитоспособности клиента………………………..…22 2.3. Скоринговый метод оценки кредитоспособности частных лиц………………...25 2.4. Оценка качества кредитного портфеля коммерческого банка…………………..28 Глава 3. Управление кредитным риском. 3.1. Система управления банковским кредитным риском……………………………33 3.2. Методы управления кредитным риском…………………………………………..41 3.3. Минимизация кредитного риска…………………………………………………...43 Заключение……………………………………………………..…………………………....51 Список используемой литературы…………………..……………………………………..52 .

Введение

Современный бизнес невозможен без риска. Риск - это оборотная сторона свободы предпринимательства. С развитием рыночных отношений в нашей стране усиливается конкуренция, расширяются возможности деятельности. Чтобы преуспеть в своем деле, нужны оригинальные решения и действия. Нужен постоянный творческий поиск, нужна мобильность и готовность к внедрению всех возможных технических и технологических новшеств, а это неизбежно связано с риском. Проблема управления кредитным риском становится сегодня актуальной для всех рыночных субъектов. Банковские риски отличаются друг от друга местом и временем возникновения, совокупностью внешних и внутренних факторов, влияющих на их уровень, и, следовательно, способом их анализа и методами измерения и снижения. В данной работе речь пойдёт о кредитном риске банковской деятельности. Проблема управления кредитными рисками- чрезвычайно актуальна. Всякая деятельность, какой бы она ни была, и сама жизнь содержат в себе известную долю риска и случайности самого различного характера. Любая экономическая деятельность подвержена неопределённости, связанной с изменениями обстановки на рынках, т.е. в значительной мере с поведением других хозяйствующих субъектов, их ожиданиями и их решениями. Риск представляет элемент неопределённости, который может отразиться на деятельности того или иного хозяйствующего субъекта или на проведении какой-либо экономической операции. Вот и банк не может работать без риска, как и не может быть полностью преодолен ни один из видов риска. А поскольку целью деятельности банка является получение максимальной прибыли, он должен уделять огромное внимание осуществлению своих операций при минимально возможных рисках. Во избежание банкротства её ликвидация, для достижения и сохранения устойчивого положения на рынке банковских услуг банкам необходимо искать и применять эффективные методы и инструменты управления этими рисками. Конкретные риски, с которыми чаще всего сталкиваются банки будут определять результаты их деятельности. Следовательно, пока существуют банки и банковские операции, всегда будут актуальными и значимыми управление рисками банков и проблемы, связанные с ним. По этой же причине для экономистов, банковских работников риски банков всё чаще становятся предметом обсуждения и анализа. Это связано последствием перехода на рыночные принципы хозяйствования. Именно перестройка и вызванные ею в России негативные явления (инфляция, безработица, падение производства, падение курса рубля и др.) увеличили вероятность не благоприятных последствий деятельности банка и расширили круг банковских рисков. Кредитные операции - самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление хозяйств, предприятий, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве. В тоже время данные операции опять-таки связаны с кредитными рисками, которым подвергаются банки. Поэтому особого внимания заслуживает процесс управления кредитным риском, потому что от его качества зависит успех работы банка.

Глава 1. Кредитный риск в системе банковских рисков Глава 2. Анализ и оценка кредитного риска. Оценка кредитоспособности предприятия

Кредитоспособность клиента коммерческого банка – способность заёмщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам). Кредитоспособность заёмщика в отличие от его платёжеспособности не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Уровень кредитоспособности клиента свидетельствует о степени индивидуального риска банка, связанного с выдачей конкретной ссуды конкретному заёмщику.

Оценка кредитоспособности крупных и средних предприятий основывается на фактических данных баланса, отчета о прибыли, кредитной заявке, информации об истории клиента и его менеджерах. В качестве способов оценки кредитоспособности используются система финансовых коэффициентов, анализ денежного потока. Делового риска и менеджмента.

Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка

В мировой и российской банковской практике используются различные финансовые коэффициенты для оценки кредитоспособности заёмщика. Их выбор определяется особенностями клиентуры банка, возможными причинами финансовых затруднений, кредитной политикой банка. Все используемые коэффициенты можно разбить на пять групп:

1. – коэффициенты ликвидности; 2. – коэффициенты эффективности, или оборачиваемости; 3. – коэффициенты финансового левеража; 4. – коэффициенты прибыльности; 5. – коэффициенты обслуживания долга. Показатели кредитоспособности, входящие в каждую из групп. Могут отличаться большим разнообразием. В качестве примера можно привести следующую систему (табл.2.1.).

Таблица 2.1 [4] Показатели | Нормативные уровни* | |||

| 1. Коэффициенты ликвидности: |

| |||

| коэффициенты текущей ликвидности; | 2, 0 - 1, 25 | |||

| коэффициенты быстрой(оперативной) ликвидности; |

| |||

| 2. Коэффициенты эффективности(оборачиваемости): |

| |||

| оборачиваемости запасов; |

| |||

| оборачиваемости дебиторской задолженности; |

| |||

| оборачиваемости основных средств; |

| |||

| оборачиваемости активов; |

| |||

| 3. Коэффициенты финансового левеража: |

| |||

| соотношение всех долговых обязательств и активов; |

| |||

| соотношение всех долговых обязательств |

| |||

| и собственного капитала; | 0, 25 - 0, 6 | |||

| соотношение всех долговых обязательств |

| |||

| и акционерного капитала; | 0, 66 - 2, 0 | |||

| соотношение всех долговых обязательств |

| |||

| и материального акционерного капитала; |

| |||

| соотношение долгосрочной задолженности |

| |||

| и фиксированных(основных) активов; | 0, 5 - 1, 5 | |||

| соотношение собственного капитала и активов; |

| |||

| соотношение оборотного собственного капитала |

| |||

| и текущих активов |

| |||

| 4. Коэффициенты прибыльности: |

| |||

| коэффициенты нормы прибыли; |

| |||

| коэффициенты рентабельности; |

| |||

| коэффициент нормы прибыли на акцию |

| |||

| 5. Коэффициенты обслуживания долга: |

| |||

| коэффициент покрытия процента; | 7, 0 - 2, 0 | |||

| коэффициент покрытия фиксированных платежей |

| |||

| * Рекомендованы в разные периоды специалистами Мирового банка. | ||||

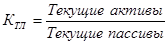

Коэффициент текущей ликвидности показывает, способен ли заёмщик в принципе рассчитаться по своим долговым обязательствам.

.

.

Если текущие пассивы превышают активы клиента, последний является некредитоспособным. Значение коэффициента, как правило, не должно быть менее единицы (исключения допускаются только для клиентов банка с очень быстрой оборачиваемостью капитала).

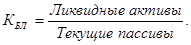

Коэффициент быстрой (оперативной) ликвидности прогнозирует способность заёмщика быстро высвободить из своего оборота средства в денежной форме для погашения долга банка в срок.

Ликвидные активы представляют собой ту часть текущих пассивов, которая относительно быстро превращается в наличность, готовую для погашения долга (денежные средства, дебиторская задолженность).

Коэффициент эффективности (оборачиваемости) дополняют первую группу коэффициентов, позволяет сделать более обоснованное заключение. Например, если показатели ликвидности растут за счёт увеличения дебиторской задолженности и стоимости запасов при одновременном их замедлении, нельзя повышать класс кредитоспособности заёмщика. В группу коэффициентов эффективности входят:

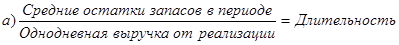

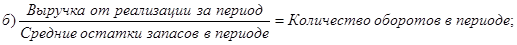

Ø оборачиваемость запасов:

оборота в днях;

оборота в днях;

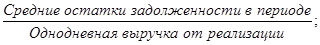

Ø оборачиваемости дебиторской задолженности в днях:

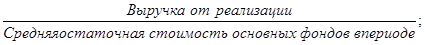

Ø оборачиваемость основного капитала (фиксированных активов):

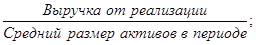

Ø оборачиваемость активов:

Коэффициенты эффективности анализируются в динамике, а также сравниваются с коэффициентами конкурирующих фирм и со среднеотраслевыми показателями.

Показатели финансового левеража характеризуют степень обеспеченности заёмщика собственным капиталом. Варианты расчёта коэффициентов левеража могут быть различны, но экономический смысл их один: оценить размер собственного капитала и степень зависимости клиента от привлечённых ресурсов. Чем выше доля привлечённых средств и меньше доля собственного капитала, тем ниже класс кредитоспособности клиента.

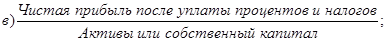

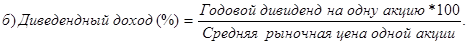

Коэффициенты прибыльности характеризуют эффективность использования всего капитала, включая его привлечённую часть. К этим коэффициентам относятся:

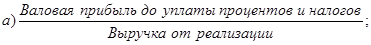

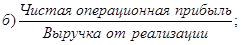

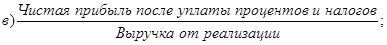

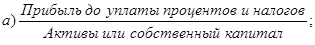

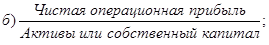

Ø коэффициенты нормы прибыльности:

Ø коэффициенты рентабельности:

Сопоставление трех видов коэффициентов рентабельности показывает степень влияния процентов и налогов на рентабельность фирмы.

Ø Коэффициенты нормы прибыли на акцию:

Если доля прибыли в выручке от реализации растёт, увеличивается прибыльность активов или капитала, то можно не понижать рейтинг клиента даже при ухудшении коэффициента финансового левеража.

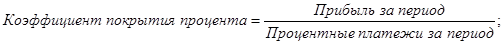

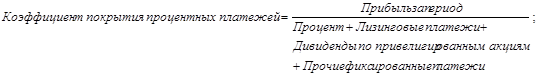

Коэффициенты обслуживания долга (рыночные коэффициенты) показывают, какая часть прибыли поглощается процентными и фиксированными платежами. Общая сумма их расчета заключается в следующем:

Конкретная методика определения числителя зависит от того, относятся ли процентные или фиксированные платежи на себестоимость или уплачиваются из прибыли.

Например, если проценты и лизинговые платежи относятся на себестоимость, а дивиденды и прочие фиксированные платежи уплачиваются из прибыли, а результатом финансовой деятельности при нашей системе учёта является балансовая прибыль, то числитель коэффициента покрытия фиксированных платежей будет исчисляться следующим образом: Балансовая прибыль + Процентные платежи + Лизинговые платежи.

Коэффициенты обслуживания долга показывают, какая часть прибыли используется для возмещения процентных или всех фиксированных платежей. Особое значение эти коэффициенты имеют при высоких темпах инфляции, когда величина процентов уплаченных может приближаться к основному долгу клиента или даже его превышать.

Описанные финансовые коэффициенты кредитоспособности рассчитываются на основе средних остатков по балансам на отчётные даты. Показатели на 1 -е число далеко не всегда отражают реальное положение дел и относительно легко искажаются в отчётности. Поэтому исключения из неё отдельных элементов получают промежуточные показатели и в конечном итоге получают чистую прибыль за период (табл.2.2. ).

На основе счёта данных результатов могут рассчитываться коэффициенты, отражающие кредитоспособность клиента коммерческого банка.

Таблица 2.2. [4]

|

Характеристики клиента

Баллы

Характеристики клиента

Баллы

1. Возраст клиента:

менее 30 лет

менее 50 лет

более 50 лет

5

8

6

6. Профессия, место работы:

управляющий

квалифицированный рабочий

неквалифицированный рабочий

студент

пенсионер

безработный

9

7

5

4

6

2

2. Наличие иждивенцев:

нет

один

менее 3

долее 3

3

3

2

1

7. Продолжительность занятости:

менее 1 года

менее 3 лет

менее 6 лет

более 6 лет

3

4

7

9

3. Жилищные условия:

собственная квартира

арендуемое жильё

другое

10

4

5

8. Наличие в банке счёта:

текущего и сберегательного

текущего

сберегательного

нет

6

3

2

0

4. Длительность проживания по настоящему адресу:

менее 6 месяцев

менее 2 лет

менее 5 лет

более 5 лет

2

4

6

8

9, Наличие рекомендаций

одна

более двух

нет

3

5

1

5. Доход клиента (в год), $:

до 10000

до 30000

до 50000

более 50000

2

5

7

9

Как видно из таблицы, наибольшее количество баллов, которое может набрать клиент в этой 9 – факторной модели кредитного скоринга, равно 67, наименьшее – 20. Если предыдущий опыт кредитования частных лиц показала, что большинство кредитов с рейтингом, например, менее 40 баллов оказались «проблемными», то банк может установить так называемую границу отсечения, при которой в предоставлении кредита будет отказано (табл.2.8. ):

Таблица 2.8. [6]

|

Количество баллов (кредитный скоринг клиента) |

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ «ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ УПРАВЛЕНИЯ» ИНСТИТУТ ФИНАНСОВОГО МЕНЕДЖМЕНТА КАФЕДРА «ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ»

КУРСОВАЯ РАБОТА на тему: « Кредитный риск как основной риск банковской деятельности»

ВЫПОЛНИЛ: СТУДЕНТ ДНЕВНОЙ ФОРМЫ ОБУЧЕНИЯ СПЕЦИАЛЬНОСТИ «ФИНАНСЫ И КРЕДИТ» III КУРСА 2 ГРУППЫ Веселов А.М. ПРОВЕРИЛА: Смирнова Л.В.

МОСКВА 2006 г. Содержание: Ведение………………………………………………………………………………………3 Глава 1. Кредитный риск в системе банковских рисков. 1.1. Классификация банковского кредитного риска… ……………… … …………...4 1.2. Взаимосвязь кредитного и других видов банковских рисков……………………..7 .3. Факторы кредитного риска………………………………………………………..10 Глава 2. Анализ и оценка кредитного риска. 2.1. Виды, этапы и методы финансового анализа предприятия……………………..12 2.2. Оценка кредитоспособности предприятия……………………………………….15 2.2.1. Финансовые коэффициенты оценки кредитоспособности клиентов коммерческого банка…………………………………………………………..15 2.2.2. Анализ денежного потока как способ оценки кредитоспособности заёмщика………………………………………………………………………..19 2.2.3. Анализ делового риска как способ оценки кредитоспособности клиента 2.2.4. Определение класса кредитоспособности клиента………………………..…22 2.3. Скоринговый метод оценки кредитоспособности частных лиц………………...25 2.4. Оценка качества кредитного портфеля коммерческого банка…………………..28 Глава 3. Управление кредитным риском. 3.1. Система управления банковским кредитным риском……………………………33 3.2. Методы управления кредитным риском…………………………………………..41 3.3. Минимизация кредитного риска…………………………………………………...43 Заключение……………………………………………………..…………………………....51 Список используемой литературы…………………..……………………………………..52 .

Введение

Современный бизнес невозможен без риска. Риск - это оборотная сторона свободы предпринимательства. С развитием рыночных отношений в нашей стране усиливается конкуренция, расширяются возможности деятельности. Чтобы преуспеть в своем деле, нужны оригинальные решения и действия. Нужен постоянный творческий поиск, нужна мобильность и готовность к внедрению всех возможных технических и технологических новшеств, а это неизбежно связано с риском. Проблема управления кредитным риском становится сегодня актуальной для всех рыночных субъектов. Банковские риски отличаются друг от друга местом и временем возникновения, совокупностью внешних и внутренних факторов, влияющих на их уровень, и, следовательно, способом их анализа и методами измерения и снижения. В данной работе речь пойдёт о кредитном риске банковской деятельности. Проблема управления кредитными рисками- чрезвычайно актуальна. Всякая деятельность, какой бы она ни была, и сама жизнь содержат в себе известную долю риска и случайности самого различного характера. Любая экономическая деятельность подвержена неопределённости, связанной с изменениями обстановки на рынках, т.е. в значительной мере с поведением других хозяйствующих субъектов, их ожиданиями и их решениями. Риск представляет элемент неопределённости, который может отразиться на деятельности того или иного хозяйствующего субъекта или на проведении какой-либо экономической операции. Вот и банк не может работать без риска, как и не может быть полностью преодолен ни один из видов риска. А поскольку целью деятельности банка является получение максимальной прибыли, он должен уделять огромное внимание осуществлению своих операций при минимально возможных рисках. Во избежание банкротства её ликвидация, для достижения и сохранения устойчивого положения на рынке банковских услуг банкам необходимо искать и применять эффективные методы и инструменты управления этими рисками. Конкретные риски, с которыми чаще всего сталкиваются банки будут определять результаты их деятельности. Следовательно, пока существуют банки и банковские операции, всегда будут актуальными и значимыми управление рисками банков и проблемы, связанные с ним. По этой же причине для экономистов, банковских работников риски банков всё чаще становятся предметом обсуждения и анализа. Это связано последствием перехода на рыночные принципы хозяйствования. Именно перестройка и вызванные ею в России негативные явления (инфляция, безработица, падение производства, падение курса рубля и др.) увеличили вероятность не благоприятных последствий деятельности банка и расширили круг банковских рисков. Кредитные операции - самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление хозяйств, предприятий, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве. В тоже время данные операции опять-таки связаны с кредитными рисками, которым подвергаются банки. Поэтому особого внимания заслуживает процесс управления кредитным риском, потому что от его качества зависит успех работы банка.

|

Последнее изменение этой страницы: 2020-02-16; Просмотров: 155; Нарушение авторского права страницы