|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

Выпускная квалификационная работа. Выпускная квалификационная работаСтр 1 из 10Следующая ⇒

Выпускная квалификационная работа Проведение банковских операций с использованием интернет-технологий

БРОННИЦЫ 2018 г. СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 3 ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ РАЗВИТИЯ ФИНАНСОВЫХ ИННОВАЦИЙ И ДИСТАНЦИОННОГО ОБСЛУЖИВАНИЯ В БАНКАХ.. 1.1. Система дистанционного обслуживания как перспективное направление инновационной деятельности банка. 1.2. Зарубежный опыт внедрения инновационных продуктов и дистанционных банковских услуг. ГЛАВА 2. ОСОБЕННОСТИ СОВРЕМЕННОГО РЫНКА ДИСТАНЦИОННЫХ БАНКОВСКИХ УСЛУГ В РОССИИ.. 35 2.1. Анализ отечественного рынка дистанционного банковского обслуживания 35 2.2. Оценка системы дистанционного обслуживания клиентов в ПАО «Сбербанк» и АО «Тинькофф Банк». 53 ГЛАВА 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ ОТЕЧЕСТВЕННОЙ СИСТЕМЫ ДИСТАНЦИОННОГО БАНКОВСКОГО ОБСЛУЖИВАНИЯ... 3.1 Проблемы внедрения дистанционного обслуживания в российской банковской системе. 66 3.2 Направления совершенствования инновационной деятельности и дистанционного обслуживания в российских банках. 81 ЗАКЛЮЧЕНИЕ. 99 СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ.. 104 ПРИЛОЖЕНИЕ. 117

ВВЕДЕНИЕ Широкомасштабная инновационная активность в кредитной сфере также связана с новациями, введенными Соглашением Базель-III, требующими минимизировать системные риски, сократить дефицит капитала и ликвидности с целью повышения его качества, прозрачности и устойчивости, что призвано в определенной степени предотвратить повторение мировых финансовых кризисов. Одновременно установлен порядок формирования механизма контрциклического регулирования в случае возникновения системного риска, минимальный уровень краткосрочной ликвидности, и с 2018 г. - долгосрочной ликвидности – чистого стабильного фондирования (netstablefundingratio). Отечественная кредитная сфера входит в мировую банковскую систему и является ее неотъемлемой составляющей. Вследствие этого все изменения, которые претерпевает мировая банковская система, все последствия этих изменений и те тенденции, которые проявляются в ходе ее поступательного развития, не могут не отражаться на состоянии российской банковской системы. Введение экономических санкций в отношении ряда крупных финансовых и нефинансовых организаций России и существенное снижение цен на нефть отрицательно сказалось на эффективности всей финансово-хозяйственной системы государства, и привело к сокращению предпринимательской активности, повышению инфляции, ослаблению рубля и стагнации в экономике. Но максимальный урон был нанесен кредитной сфере, поскольку одновременно воздействовало несколько весьма существенных отрицательных факторов: усиление оттока капитала, ограничение доступа к внешним источникам финансирования, девальвационные и инфляционные риски. В таких условиях видоизменилась стратегия кредитных структур и на первый план выходят задачи повышения эффективности деятельности организаций отечественной финансово-кредитной системы за счет адаптации мировых достижений в области инновационных банковских продуктов и услуг, в том числе систем дистанционного обслуживания. Эффективно функционирующая система дистанционного банковского обслуживания снижает операционные издержки банка, повышает эффективность использования финансовых ресурсов, повышает ликвидность инструментов банка и способствует проведению государственной денежно-кредитной политики в части развития безналичного денежного обращения. Тем самым, создавая и поддерживая функциональность систем дистанционного банковского обслуживания, банки выполняют важную общественно значимую функцию. Актуальность темы исследования обусловлена необходимостью осуществления инновационных преобразований в банковской сфере на основе адаптации новых банковских продуктов и услуг. Без инновационной активности кредитных организаций и дешевых банковских продуктов невозможно формирование инвестиционного вектора развития страны. Высокая актуальность и практическая значимость проблемы внедрения дистанционного банковского обслуживания, а также слабая теоретическая и методическая разработанность, обусловили выбор темы, определили цель, задачи, и структуру работы. Целью исследования является анализ инновационной деятельности в банковской системе РФ. Реализация поставленной цели требует решения следующих задач: - определить значение системы дистанционного обслуживания в инновационной деятельности банка; - рассмотреть зарубежный опыт внедрения инновационных продуктов и дистанционных банковских услуг; - провести анализ динамики и структуры отечественного рынка дистанционного банковского обслуживания; - выявить основные проблемы внедрения дистанционного обслуживания в российской банковской системе; - дать оценку системам дистанционного обслуживания клиентов в ПАО «Сбербанк» и АО «Тинькофф Банк»; - определить направления совершенствования инновационной деятельности и дистанционного обслуживания в российских банках. Объектом исследования выступает инновационная деятельность банков, связанная с внедрением дистанционного банковского обслуживания. Предметом исследования является дистанционное банковское обслуживание в ПАО «Сбербанк» и АО «Тинькофф Банк». Информационной базой исследования послужили материалы Федеральной службы государственной статистики Российской Федерации, Центрального Банка РФ, Министерства финансов России, ПАО «Сбербанк», АО «Тинькофф Банк»; экспертные оценки российских и зарубежных ученых, опубликованные в научной литературе и периодической печати, материалах международных и всероссийских научно-практических конференциях; отчетность коммерческих банков России. Структура работы: выпускная квалификационная работа состоит из введения, трех глав, заключения, списка использованной литературы и приложений. ЗАКЛЮЧЕНИЕ Наиболее значимыми причинами усиления роли финансовых инноваций в банковском секторе является появление современных информационных и финансовых технологий и мобильность финансового капитала. На основании изучения мирового опыта внедрения систем дистанционного банковского обслуживания, особенностей высокой конкурентной среды на мировом кредитно-финансовом рынке, обосновано значение развития инновационных банковских продуктов и услуг и инновационных технологий в направлении роста разнообразия розничных банковских услуг и создания новых сегментов рынка обслуживания населения, а также перехода к модели ДБО. В рамках проведенного исследования уточнено определение ДБО, как совокупности технологий предоставления дистанционных банковских продуктов и услуг на основании распоряжений, которые клиент передает удаленным образом. Обоснована необходимость проведения анализа дистанционного банковского обслуживания как системы, включающей соответствующие элементы (терминальный, телефонный банкинг и колл-центр, РС-банкинг, интернет банкинг, мобильный и SMS банкинг), обладающей совокупностью функций, принципов организации и свойств функционирования. В целях увеличения масштабов бизнеса на рынке банковских услуг и повышения уровня его рентабельности, а также с учетом современных аспектов модели поведения клиента, характеризующейся очевидным желанием обеспечить комфортный уровень мобильности, важным конкурентным преимуществом банка должна стать реализация эффективного, максимально доступного и функционального дистанционного канала продаж банковских продуктов и услуг. В целом, определяющим направлением развития банков в современных условиях является активное использование инновационных систем дистанционного банковского обслуживания как основной формы взаимодействия с клиентами, которая позволяет расширить и улучшить качество клиентской базы, а также результативность показателей финансовой деятельности; укрепить конкурентные позиции банка; повысить доступность банковских услуг в отдаленных регионах; а также положительно влияет на имидж банка, его позиционирование как высокотехнологичного финансового института. Анализ современного этапа развития отечественного рынка дистанционных банковских услуг показал стабильный динамичный рост электронных платежей, увеличение форм вне офисного банковского обслуживания юридических и физических лиц, положительную динамику в использовании всех элементов системы ДБО. Система дистанционного обслуживания юридических лиц применяется уже почти всеми банками. В среднем 72% корпоративных клиентов активно пользуются системами ДБО российских банков. По сравнению с юридическими лицами, физические лица используют системы ДБО в меньшей степени – их пользователями являются в среднем 24% частных клиентов крупнейших российских банков. Наиболее активно развивается сегмент «интернет-банкинга», отмечается постоянный рост клиентской базы, расширяется дополнительный функционал систем. Рынок мобильных финансовых сервисов не так хорошо развит в России, как в Западной Европе или США, однако и он набирает обороты, и показывает постоянный интерес клиентов. В целом, конкурентоспособность на рынке дистанционных банковских услуг во многом обусловлена предоставлением ряда возможностей своим клиентам и особенностями интерфейсов. Так, лидеры среди российских интернет-банков по количеству пользователей, предлагают своим клиентам более широкие функциональные возможности и более удобные интерфейсы чем большинство других интернет-банков на рынке. Реализуются более широкие возможности заказа и получения новых банковских продуктов онлайн. Проявляется особое внимание к реализации платежных возможностей, начиная с предоставления клиентам максимально широкого набора форм платежей и переводов, заканчивая удобными возможностями создания и использования шаблонов платежей, создания расписаний для регулярных платежей, сервисов для проверки и автоматической оплаты различных задолженностей. Очевидно, что дальнейшее развитие и внедрение систем ДБО соответствует основным целям, поставленным регулятором в отношении совершенствования банковских технологий в стране. Вместе с тем, анализ практики реализации дистанционного обслуживания в отечественных и зарубежных банках, позволил выявить характерные недостатки, присущие российским системам ДБО, являющихся основными сдерживающими факторами развития данной формы инновационной деятельности отечественных банков. Первое место в списке факторов, сдерживающих развитие ДБО, занимают вопросы информационной безопасности, проявляющиеся в росте активности киберпреступлений и недостаточной надежности аппаратно-программного обеспечения систем ДБО. Среди операционных рисков наиболее часто встречаются при работе с системой дистанционного обслуживания в Российской Федерации следующие виды операционных рисков: риск проникновения в систему и незаконного снятия денежных средств (функционирование системы безопасности); ошибки аутсорсинговых компаний при создании и модернизации системы безопасности; использование незащищенных информационных потоков банковским учреждением или ее клиентами. Таким образом, повышение уровня безопасности становится в настоящее время одной из наиболее актуальных проблем в сфере дистанционного банковского обслуживания. Эффективным решением может стать внедрение биометрической идентификации клиентов. Второй проблемой является недостаточное качество дистанционных банковских услуг и наличие комиссии по ряду из них. Для отечественных систем ДБО характерно увеличение количества систем в ущерб их качеству, под которым подразумеваются объем предоставляемых сервисов, удобство использования, доступность и защищенность. Исследование банковских продуктов и услуг, с точки зрения их инновационной составляющей, приводит к выводу, что новых банковских продуктов и услуг на сегодняшний день не наблюдается. Повышению стоимости дистанционного банковского обслуживания более всего способствуют комиссии за переводы в сторонние банки по номеру карты и по номеру счета, а также комиссии за оплату жилищно-коммунальных услуг. Кроме того, отмечается недостаточная информированность о возможностях современных систем ДБО и способах обеспечения информационной безопасности в этих системах; отсутствие финансовой грамотности у населения. Для усиления позитивных тенденций необходимо дальнейшее продвижение удаленных сервисов с акцентом на их преимуществах над «привычными» способами оплаты. Поэтому в настоящее время усилия банковских служб должно быть направленно не только на дальнейшие новые технологические разработки, но и на совершенствование технических знаний потребителя и повышение его финансовой культуры. Повышению качества отечественных систем ДБО будут способствовать: расширение функционала мобильного и интернет-банка; расширение инфраструктуры рынка мобильного и интернет-банкинга; повышение социальности и персонализации систем электронного обслуживания; упрощение интерфейса и повышение удобства систем ДБО; интеграция с информационными базами органов власти. Реализация данных мероприятий позволит вывести российскую банковскую систему на более высокий уровень развития.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Нормативные правовые акты 1. Конституция Российской Федерации от 12 декабря 1993 г. [с изменениями и дополнениями от 21.07.2014 № 11-ФКЗ] // Собрание законодательства РФ. – 2014. - № 31. - ст. 4398. 2. Федеральный закон от 2 декабря 1990 г. № 395 – 1 «О банках и банковской деятельности» [с изменениями и дополнениями от 4 октября 2014 г. № 289-ФЗ] // Российская газета. – 1996. – № 27. 3. Федеральный закон от 23.08.1996 г. № 127-ФЗ «О науке и государственной научно-технической политике» [с изменениями и дополнениями от 2 ноября 2013 г. № 291-ФЗ] // Российская газета. – 1996. - № 249. 4. Федеральный закон от 27 июня 2011 г. № 161-ФЗ «О национальной платежной системе» [с изменениями и дополнениями от 5 мая 2014 г. № 112-ФЗ] // Российская газета. – 2011. - № 139. 5. Федеральный закон РФ от 23 июля 2013 г. № 251-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с передачей Центральному банку Российской Федерации полномочий по регулированию, контролю и надзору в сфере финансовых рынков» [редакция от 28 декабря 2013 г.] // Российская газета. – 2013. – № 166. 6. Постановление Правительства Российской Федерации от 24.06.1998 г. № 832 «О концепции инновационной политики Российской Федерации на 1998-2000 гг.» // Вестник Банка России. – 1998. - № 26. 7. Положение о безналичных расчетах в РФ: положение Банка России от 03 октября 2002 г. № 2-П (с изм. на 12.12.2011 г.).URL: http: //www.consultant.ru/search. 8. О рекомендациях для кредитных организаций по дополнительным мерам информационной безопасности при использовании систем интернет-банкинга: письмо Банка России от 30.01.2009 № 11-Т. - Режим доступа: http: //www. consultant.ru/ search. 9. О Рекомендациях по подходам кредитных организаций к выбору провайдеров и взаимодействию с ними при осуществлении дистанционного банковского обслуживания: письмо Банка России от 26.10.2010 № 141-Т - Режим доступа: http: //www.consultant.ru/search 10. Об особенностях обслуживания кредитными организациями клиентов с использованием технологии дистанционного доступа к банковскому счету клиента (включая интернет-банкинг): письмо Банка России от 27.04.2007 № 60-Т - Режим доступа: http: //www.consultant.ru/search. 11. О рисках при дистанционном банковском обслуживании: письмо Центрального Банка России от 07 декабря 2007 г. № 197-Т // Вестник Банка России. - 2007. - 12 декабря. 12. Распоряжение Правительства РФ от 17.11.2008 г. № 1662-р «О Концепции долгосрочного социально-экономического развития РФ на период до 2020 года» [редакция от 8 августа 2009 г. № 1121-р] // Собрание законодательства Российской Федерации. – 2009. - № 47. - ст. 5489. 13. Распоряжение Правительства Российской Федерации от 8.12.2011 г. № 2227-р «Об утверждении Стратегии инновационного развития Российской Федерации на период до 2020 года» // Вестник Банка России. – 2012. - № 1. 14. Заявление Правительства РФ № 1472п-П13, Банка России № 01-001/1280 от 05.04.2011 «О Стратегии развития банковского сектора Российской Федерации на период до 2015 года» // Вестник Банка России. – 2011. - № 21. 15. Письмо Банка России от 27.04.2007 № 60-Т «Об особенностях обслуживания кредитными организациями клиентов с использованием технологии дистанционного доступа к банковскому счету клиента (включая интернет-банкинг)». - Электрон. текстовые дан. – Режим доступа: http: //base.garant.ru/12153297/ 16. Письмо Банка России от 07.12.2007 № 197-Т «О рисках при дистанционном банковском обслуживании». - Электрон. текстовые дан. – Режим доступа: http: //base.garant.ru/ 587900

Научная и учебная литература 17. Адамов, H.A. Сущность и правовые основы функционирования банковских объединений/ Н.А. Адамов //Финансовый бизнес. - 2008. - № 4. – С.23-29. 18. Акинин, П.В. Развитие инноваций в банковском секторе США и возможность их реализации в российской действительности / П.В. Акинин // Мир науки, культуры, образования. - 2013. - № 1(38). – С. 300-302. 19. Ананьев, Д. Н. Банковский сектор России: итоги и перспективы развития/Д.Н.Ананьев // Деньги и кредит- 2009. №3. - С. 3 - 8. 20. Андреева, А.В. Роль финансовых инноваций в развитии рынка банковских услуг / А.В. Андреева // Банковские услуги. – 2010. - № 6. – С.31-35. 21. Андреева, А.В. Информационно-сервисные технологии как фактор обеспечения конкурентоспособности российских банков / А.В. Андреева, О.П. Маноле // Банковские услуги. – 2013. - № 4. – С. 13-18. 22. Андреев, А.А. Пластиковые карточки в России / А.А. Андреев // сборник / сост. Г.Морозов, Д.А.Равкин.-М.: БАНКЦЕНТР, 2006. – 256 с. 23. Анискин, Ю. Инвестиционная активность и экономический рост/Ю.Анискин //Проблемы теории и практики управления. - 2002. - №4. - С.23-28. 24. Антонов, К. А. Экономическая эффективность внедрения и использования систем дистанционного банковского обслуживания в российских банках / К.А. Антонов // Банковские услуги. – 2011. - № 6. - С. 27-32. 25. Александрович А. П. Электронные платежи: специфика, регулирование, технологии / А.П. Александрович, Н. К., Борисов, Д. В Громов., В. Л Достов., П. М Шуст. – М: Регламен-Медиа, 2013. – 248 с. 26. Алексеева, Д. Применение систем удаленного доступа в банковских расчетах / Д.Алексеева//Закон. - 2006. - №1 - С.37-44. 27. Ахмедова, А. Интернет-зависимость от клиента / А. Ахмедова // Коммерсантъ-СПБ -2008.-№22(3839) – С.22-29. 28. Банки и небанковские кредитные организации и их операции / под ред. С.Ф. Жукова. 2-е изд., перераб. и доп. - М.: Вузовский учебник, 2011. – 528с. 29. Банковские риски: учебник / Под ред. О.И. Лаврушина, Н.И. Валенцовой. –3-е изд., перераб. и доп. – М.: КНОРУС, 2013. – 292 с. 30. Банковский менеджмент / под ред. О.И. Лаврушина. - М.: КНОРУС, 2010. - 560 с. 31. Банковское дело / под ред. Г.Г. Коробовой. - 2-e изд., перераб. и доп. Магистр, 2011. - 580 с. 32. Балабанов, И. Т. Банки и банковское дело / И. Т. Балабанов. - СПб.: Питер, 2013. – 317 с. 33. Балакина, Р.Т. Влияние инноваций на развитие банковского бизнеса / Р.Т. Балакина // Вестник Омского университета. – 2011. – № 1. – С. 24-33. 34. Баранов, А.М. Недостатки и преимущества систем дистанционного банковского обслуживания / А.В. Баранов // Социально-экономические явления и процессы. - 2013. - № 5 (51). - С. 35-39. 35. Баторова, А. М. Банковские ресурсы: привлечение средства клиентов юридических и физических лиц/А.М. Баторова //Финансы и кредит. - 2008. - №24. - С. 27-31. 36. Бажан, А.И. Денежно-кредитная политика и банки развития / А.И. Бажан // Банковское дело. – 2008. - №6. – С. 44-48. 37. Балабанов, И.Т. Инновационный менеджмент. – СПб.: Питер, 2011.– 303 с. 38. Банковский менеджмент: учеб. / О. И. Лаврушин [и др.]. - 3-е изд., перераб. и доп. - М.: КноРус, 2010. - 554 с. 39. Бекетов, Н. В. Инновационные направления развития интернет-технологий в системе банковского обслуживания / Н. В. Бекетов, И. В. Извольская; Н. В. Бекетов, И. В. Извольская // Финансы и кредит. - 2008. - № 3. - С. 2-5. 40. Белицкая, А.В. Правовое обеспечение развития инновационной деятельности в Российской Федерации / А.В. Белицкая // Законодательство. – 2012.– № 11. – С. 31-39. 41. Белоглазова, Г.Н. Банковское дело. Организация деятельности коммерческого банка: учебник для бакалавров / Г.Н. Белоглазова [и др.]; под ред. Г.Н. Белоглазовой, Л. П. Кроливецкой. – 3-е изд., перераб. и доп. – М.: ИздательствоЮрайт, 2014. – 652 с. 42. Березовская, М. Инновационный аспект экономического развития / М. Березовская // Вопросыэкономики. – 2007. – № 3. – С. 58–66. 43. Бобрик, М.А. Кредитная политика как фактор финансовой устойчивости коммерческого банка / М.А. Бобрик // Управление в кредитной организации. – 2013. – № 1. – С. 83-94. 44. Борозинец, К. Настоящее и будущее российского Интернет – банкинга / К. Борозинец //Аналитический банковский журнал. - 2010. - №4. - С.64-65. 45. Бычкова, И. И. Сегментация потребителей розничных банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Бизнес. Образование. Право. Вестник Волгоградского института бизнеса. - 2015. - 2(31). – С. 68-74. 46. Бычкова, И. И. Технологические инновации в продаже банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Современные технологии управления. - 2015. - №12. – С. 89-93. 47. Вагизова, В.И. Инновационность банковского сектора России как «драйвер» модернизации экономики / В.И. Вагизова, Л.З. Алимбекова // Вестник экономики, права и социологии. - № 2. - 2013. - С. 28-31. 48. Васильев, В.В. Как уберечь себя от мошенников в сети Интернет / В.В. Васильев // Общественный экономический журнал. – 2014. – № 13. – С.5-7. 49. Вилен, Л.А. Перспективы развития Интернет-банкинга и Мобильного банка/ Л.А. Вилен // Финансовые новости. – 2014. – № 17. – С.23-26. 50. Додонова, И.В. Автоматизированная обработка банковской информации / И.В. Додонова, О.В. Кабанова. - М.: КНОРУС, 2014. – 170 с. 51. Дулин, А.Н. Инновационный инструментарий кредитных услуг как основной фактор повышения конкурентоспособности банковской системы России / А.Н. Дулин, В.П. Попова // Вестник ЮРГТУ (НПИ). – 2013. – № 2 – С. 45-51. 52. Езангина, И.А. Финансовые кластеры российских банков: актуальные аспекты / И.А. Евгазина // Молодой ученый. - 2015. - № 6 (86). - С. 401-406. 53. Езангина, И.А. PFM-Система управления личными финансами клиента банка: будущее в России. / И.А. Евгазина // Современные тенденции развития науки и технологий. - 2015. - № 8-7. - С. 56-59. 54. Евдокимова, С.С. Системы удаленного банковского обслуживания как инструмент многоформатного взаимодействия с клиентом / С.С. Евдокимова // Финансы и кредит.– 2013. - № 39. – С.37-44. 55. Жуков, Е.Ф. Менеджмент и маркетинг в банках / Е. Ф. Жуков. - Москва: Банки и биржи, ЮНИТИ, 2013. – 191 с. 56. Зверев, В.А. Совершенствование законодательства в области банковских кредитов / В.А. Зверев // Банковское дело. – 2007. - №1 – С.12-17. 57. Зубкова, Е.И. Перспективы развития и тенденции Интернет-банкинга в России / Зубкова Е.И., Голубева О.А. // Управление. Бизнес. Власть. - 2014. - № 3. - C. 47-52. 58. Карминский, А.М. Современные тенденции банковских инноваций / А.М. Карминский, О.Р. Жданова // Маркетинг і менеджмент інновацій. – 2013. – № 2. – С. 106-118. 59. Карп, М.В. Анализ методик оценки финансового результата коммерческих банков / М.В. Карп // Вестник ГУУ. – 2012. – № 3. – С. 128-132. 60. Кондратенко, Н.А. Тенденции и среднесрочные перспективы российской банковской системы / Н.А. Кондратенко // Банковское дело. – 2013. – №11 (239). – С. 26-30. 61. Кирьянов, М. Стратегии, практика и перспективы развития отечественного направления PrivateBanking / М. Кирьянов // Банковское дело. - 2007. - №9. - С. 88-90. 62. Кидяев, Ю. Успешная деятельность подразделений PrivateBanking: баланс между продажей услуг и экспертной консультацией / Ю. Кидяев// Банковское дело. - 2007. - № 9. - С. 98-99. 63. Кондрашов, В.А. Риск банковских инноваций как неотъемлемая часть системы банковских рисков / В.А. Кондрашов // Финансы и учет. - 2011. - № 3 (5). - С. 4-6. 64. Коросташивец, М.В. Содержание финансовых инноваций в банковском деле / М.В. Коросташивец // Банковские услуги. - 2010. - № 5. - С.2-9. 65. Красавина, Л. Н. Роль финансовой и банковской систем в инновационном развитии экономики страны/Л.Н.Красавина, В.М.Родионова // Финансы и кредит. - 2008. - №23 (311). - С. 2-16. 66. Куприн, Е. А. Дистанционное банковское обслуживание. Как получить прибыль с помощью мобильного банкинга / Е. А.Куприн. // Расчеты и операционная работа в коммерческом банке. – 2014. – № 3 (121). – С. 50–57. 67. Лобанов, А. Риск-менеджмент в privatebanking - ключевое звено на пути к успеху / Алексей, В. Золотарев; А. Лобанов, В. Золотарев // Банковское дело. - 2004. - № 6. - С. 28-33. 68. Лямин, Л.В. Принципы риск-ориентированного банковского контроля в области интернет-банкинга / Л.В. Лямин // Оперативное управление и стратегический менеджмент в коммерческом банке. - 2008. - № 5.-С. 36-38. 69. Масленченков, Ю.С. Финансовый менеджмент в коммерческом банке. Книга 2: Технологический уклад кредитования. / Ю.С. Масленченков. – М..: Норма, 2007. – 246. 70. Митрохин, В.В. К вопросу о классификации системы дистанционного банковского обслуживания / В.В. Митрохин, О.Н. Дьякова // Финансы и кредит. - 2012. - № 17. - С. 50-54. 71. Мосин, А. Новое поколение систем ДБО / А. Мосин //Банковские технологии – 2010 -№1 - С.10-11. 72. Мукаяров, А.А. Мобильные деньги в новой информационной экономике России / А.А. Мукаяров // Социальная политика и социальное партнерство. - 2015. - № 5-6. - С. 36-41. 73. Мукаяров, А.А. Финансовые инновации кредитной сферы в финансовой глобализации / А.А. Мукаяров // Экономика и управление: проблемы, решения. - 2016. - № 6.- С.104-109. 74. Мукаяров, А.А. Инновационный потенциал банковского сектора / А.А. Мукаяров // Экономика и управление: проблемы, решения. – 2015. - № 11. - С. 64-74. 75. Новикова, В. Интернет-банкинг в условиях кризиса: рост эффективности, а не падение / В. Новикова // Аналитический банковский журнал. - 2010. - №4 - С.66-73. 76. Организация деятельности коммерческих банков: учебник / под ред. Г.И. Кравцовой. – 3-е изд., перераб. и доп. – Минск, 2007. – С. 164-201. 77. Пантелеева, Н.Н. Влияние финансовых инноваций на риски банковской деятельности / Н.Н. Пантелеева // Научно-теоретический журнал Наука и экономика. 2013. - Т. 2. - № 4 (32). - С. 55-65. 78. Перекрестова, Л.В. Эволюция платежных инструментов в мировой экономике / Л.В. Перекрестова, О.М. Коорбейникова, Д.А. Коробейников // Экономика и предпринимательство. -2013.- № 11 (40). - С. 126-129. 79. Попова, Е.Ю. Оценка эффективности финансовых инноваций, реализуемых банками с государственным участием / Е.Ю. Попова // Финансовая аналитика: Проблемы и решения. - 2011.- № 6.- С. 21-28. 80. Пригожин, А.И. Нововведения: стимулы и препятствия/ А.И. Пригожин//Банковское дело 2007 – №6 – С.23-31. 81. Прогноз развития финансовых рынков РФ до 2020 года / А. Ведев, Ю. Данилов. - М.: Изд-во Ин-та Гайдара, 2012. - 164 с. 82. Просалова, В.С. Понятие банковских инноваций и их классификация / В.С. Просалова, А.А. Никитина // Науковедение: электронный журнал. – 2013(14). – №1. – С.13-19. 83. Романов, М. CRMна службе корпоративного банкинга / М.Романов// Аналитический банковский журнал. -2010. - №6. - С. 82-84. 84. Ревенков, П.В. Обеспечение информационной безопасности в условиях интернет-банкинга / П.В. Ревенков //Риск -менеджмент в кредитной организации. -2011. -№3. -С.28-37. 85. Роуз, П. Банковский менеджмент. Предоставление банковских услуг. Пер. с англ. – 1995 – 786 с. 86. Рябинина, Е.В. Развитие ДБО в России: тенденции и перспективы / Е.В. Рябинина // Банковское дело, 2016. – № 2.-С.54-57. 87. Стародубцева, Е.Б. Банковское дело: учебник / Е.Б. Стародубцева. – М.: ИД «ФОРУМ»: ИНФРА-М, 2014. – 464 с. 88. Смовженко, Т.С. Инновационные стратегии зарубежных банков / Т.С. Смовженко, С.Б. Егорычева // Деньги и кредит. - 2010. -№ 8. - С. 51-56. 89. Таран, В.А. Электронный банкинг: виды, риски, перспективы развития / В.А. Таран // Машиностроитель. – 2013. - №7. – С. 2-14.http: //www.rbc.ru/magazine/2016/10/5810a6179a7947393de4268d 90. Тедеев, A.A. О проблемах и перспективах развития электронной банковской деятельности (интернет-банкинга) в России / А.А. Тедеев// Финансы и кредит. -2010. - №33(417). - С.55-59. 91. Устинов, М.Ю. Дистанционное банковское обслуживание / М.Ю. Устинов// Общественно-политический журнал г.Саратов. – 2015. – № 6. – С.19-20. 92. Федорова М.А. Стратегия развития платежной системы России как условие обеспечения экономической безопасности страны / М.А. Федорова // В сборнике: ScienceandPractice: newDiscoveriesProceedingsofmaterialstheinternationalscientificconference. Editors: I.M. Shvec, L.A. Ismagilova, V.A. Gur'eva, E.A. Telegina, V.I. Sedenko. - 2015. - С. 517-521. 93. Федунов, В.М. Меры по совершенствованию механизма операций с пластиковыми картами в банке / Федунов В.М., Федотова Г.В. // Управление, Бизнес и Власть. - 2015. - № 1. - C. 54-58. 94. Юденков, Ю.Н. Контрольные точки стресс-тестирования в банковской практике/ Ю.Н. Юденков, Р.В. Пашков// Внутренний контроль в кредитной организации. – 2012 - №3 – С.25-39. 95. Шарп, У. Инвестиции. Учебник. Пер, с англ. - М.: Инфрз-М. - 2003. - с 289. 96. Шумилина О.В. Роль систем дистанционного обслуживания юридических лиц в решении стратегических задач современного российского банка / О.В. Шумилина // Инфраструктурные отрасли экономики: проблемы и перспективы развития. - 2016. - № 12. - С. 137-141.

Литературанаиностранныхязыках

97. Basel II: International Convergence of Capital Measurement and Capital Standards: a Revised Framework Standards // Basel Committee on Banking Super-vision. – 06.2004. 98. Basel III: International Framework for Liquidity Risk Measurement, Standards and Monitoring // Basel Committee on Banking Supervision. – 12.2010. 99. Boyd С., Jacob К. Mobile Financial Services and the Underbanked: Opportunities and Challenges for M-banking and M-payments // The Center for Financial Services Innovation, Chicago, II (April 2007). 100. Bank's Retail Payment Operations at a Tipping Point. - Электрон. текстовыедан. // Gartner Research Paper, May 10, 2007. – Режимдоступа: http: // www.syntelinc.com/ uploadedFiles/ Syntel/ Digital_Lounge/ White_Papers/ Syntel_Gartner_Payments.pdf 101. Hannan T.H., McDowell J.M. Market Concentration and the Diffusion of New Technology in the Banking Industry // The Review of Economics and Statistics. 1984. Vol. 66, № 4. P. 686-691. 102. Roberts P.W., Amit R. The Dynamics of Innovative Activity and Competitive Advantage: The Case of Australian Retail Banking, 1981 to 1995. Organization Science. 2003. Vol. 14, No. 2. P. 107-122. 103. Schurenberg, E. Eight financial Inovations to believe in. - Электрон. текстовыедан. – Режимдоступа: moneywatch.bnet.com. – Загл. сэкрана. Электронные ресурсы 104. Бюллетень банковской статистики -Электрон. текстовые дан. 2(249) – 278 с. – Режим доступа: http: //www.cbr.ru/publ/BBS/Bbs1402r.pdf. – Загл. с экрана. 105. Дяченко О. Средства криптозащиты и создание доверенной среды при ДБО. - Электрон. текстовые дан. / О. Дяченко. – Режим доступа: http: //nbj.ru/ publs/upgrademodernizatsija-i-razvitie/2015/02/05/sredstva-kriptozaschity-i-sozdanie-doverennoi-sredy-pridbo/index.html – Загл. с экрана. 106. Дяченко О. Проблемы рынка систем ДБО -Электрон. текстовые дан. / О. Дяченко. – Режим доступа: http: //www.klerk.ru/bank/articles/279582/ – Загл. с экрана. 107. Информационный портал Банки.ру. - Электрон. текстовые дан. – Режим доступа: http: //www.banki.ru/wikibank/organizatsionnaya_struktura_banka/. – Загл. с экрана. 108. Официальный сайт Банка России. - Электрон. текстовые дан. – Режим доступа: http: //www.cbr.ru. – Загл. с экрана. 109. Официальный сайт Федеральной Службы Государственной Статистики. - Электрон. текстовые дан. – Режим доступа: http: //www.gks.ru. 110. Официальный сайт Сбербанка РФ -Электрон. текстовые дан. Режим доступа: http: //www.sbrf.ru/– Загл. с экрана. 111. Обзор банковского сектора Российской Федерации. Банк России. Информационно-аналитические материалы. Раздел банковская система. - Электрон. текстовые дан.- Режим доступа: http: //www.cbr.ru/analytics/bank_system/obs– Загл. с экрана. 112. Перспективы традиционных банков в эпоху перемен рассмотрели на Гайдаровском форуме. - Электрон. текстовые дан. - Режим доступа: http: //www.ranepa.ru/sobytiya/novosti/perspektivy-tradicionnyh-bankov-v-epohu-peremen-rassmotreli-na-gajdarovskom-forume – Загл. с экрана. 113. Полищук А.И. Коммерческие банки: новые услуги и инновационные технологии коммуникации. -Электрон. текстовые дан. / А.И. Полищук, Е.Б. Зварыкин // Бизнес и банки. – 2010. – 10 июня. - Режим доступа:: http: //www.i-free.com/industry/articles/572 – Загл. с экрана. 114. Рейтинг 10 самых удачных мобильных приложений. - Электрон. текстовые дан. – Режим доступа: http: //www.deloitte.com/assets/DcomRussia/ Local%20Assets/Documents/ FSI_services/Mobile_banking_web.pdf. – Загл. с экрана. 115. Российский рынок дистанционных финансовых сервисов. J'son& PartnersConsulting. - Электрон. текстовые дан. – Режим доступа: http: //www.json.ru/poleznye_materialy/free_market_watches/analytics/rossijskij_rynok_distancionnyh_finansovyh_servisov/ – Загл. с экрана. 116. Рынок интернет-банкинга: тенденции и перспективы развития. Электрон. текстовые дан. - Режим доступа:: http: //www.raexpert.ru/researches/banks/internetbanking_k_dohodam/rinok_internet-bankinga/ – Загл. с экрана. 117. Рейтинг функциональности систем интернет-банкинга. - Электрон. текстовые дан. –Режим доступа:: http: //www.raexpert.ru/researches/banks/internetbanking_k_dohodam/rating_func– Загл. с экрана. 118. Самые интересные для потребителей банковские инновации 2015 года. - Электрон. текстовые дан. - Режим доступа: http: //www.banki.ru/news/lenta/? id=8168124 – Загл. с экрана. 119. Технология NFC для банков. - Электрон. текстовые дан. - Режим доступа: http: //nfc-services.ru/solutions/banks – Загл. с экрана. 120. Федотова, Г.В. Искусство стратегического планирования в коммерческих банках и его значение в развитии банков Электрон. текстовые дан. / Федотова Г.В., Орлова Е.С., Виноградова Е.А. // Управление, Бизнес и Власть: электрон. науч. журнал. - 2015. - № 1. - Режим доступа: http: //ubv.esrae.ru/133. – Загл. с экрана.

ПРИЛОЖЕНИЕ

Приложение А

Рисунок 1 - Элементы банковского продукта

Составлено по: Банковское дело / под ред. Г.Г. Коробовой. - 2-e изд., перераб. и доп. Магистр, 2011. - 580 с.

Приложение Б

Таблица 1 Соответствие банковских продуктов банковским услугам

Источник: Кох Л.В. Инновации в банковском бизнесе. /Л.В. Кох, Е.Н. Смольянинова, В.С. Просалова. – СПб.: Изд-во Политех. ун-та, 2009 - С.165. Приложение В Таблица 2 Подходы различных авторов к пониманию «банковских инноваций»

Составлено по: Банковский менеджмент / под ред. О.И. Лаврушина. - М.: КНОРУС, 2010. - 560 с.; Викулов, В.С. Типология банковских инноваций / В.С. Викулов // Финансовый менеджмент. - 2004. - № 6. - С.15-17.; Попова Е.Ю. Оценка эффективности финансовых инноваций, реализуемых банками с государственным участием / Е.Ю. Попова // Финансовая аналитика: Проблемы и решения. - 2011.- № 6.- С. 21-28.; Березовская М. Инновационный аспект экономического развития // Вопросыэкономики. – 2007. – № 3. – С. 58–66.; Балабанов И.Т. Инновационный менеджмент. – СПб.: Питер, 2011.– 303 с.; Полищук А.И. Коммерческие банки: новые услуги и инновационные технологии коммуникации Электрон. текстовые дан./ А.И. Полищук, Е.Б. Зварыкин // Бизнес и банки. – 2010. – 10 июня. Режим доступа:: http: //www.i-free.com/industry/articles/572

Приложение Г

Рисунок 2 -Типология банковских инноваций

Составлено по: Иванова О.В. Классификация банковских инноваций/О.В. Иванова // ВГТА – Режим доступа: http: //www.vestnik.vsu.ru/pdf/econ/2010/01/2010-01-27.pdf

Приложение Д

Рисунок 3 – Технология разработки и внедрения банковских инноваций

Источник: Бычкова, И. И. Технологические инновации в продаже банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Современные технологии управления. - 2015. - №12. – С. 89.

Приложение Е

Таблица Е.3 - Динамика численности банков и небанковских кредитных организаций в России

Источник: Показатели деятельности кредитных организаций // Официальный сайт ЦБ РФ. – Режим доступа: https: //www.cbr.ru/statistics/? PrtId=pdko_sub

Таблица Е.4 -Концентрация активов по банковскому сектору России, % к итогу

Источник: Отчет о развитии банковского сектора и банковского надзора. Банк России. Издания Банка России. // Официальный сайт ЦБ РФ. – Режим доступа: https: //www.cbr.ru/publ/archive/root_get_blob.aspx? doc_id=9883

Приложение Ж

Таблица Ж. 5- Количество платежей клиентов по способам поступления

Составлено по: Основные показатели развития национальной платежной системы / Статистика национальной платежной системы // Официальный сайт ЦБ РФ. – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet001.htm& pid=psrf& sid=ITM_30245.

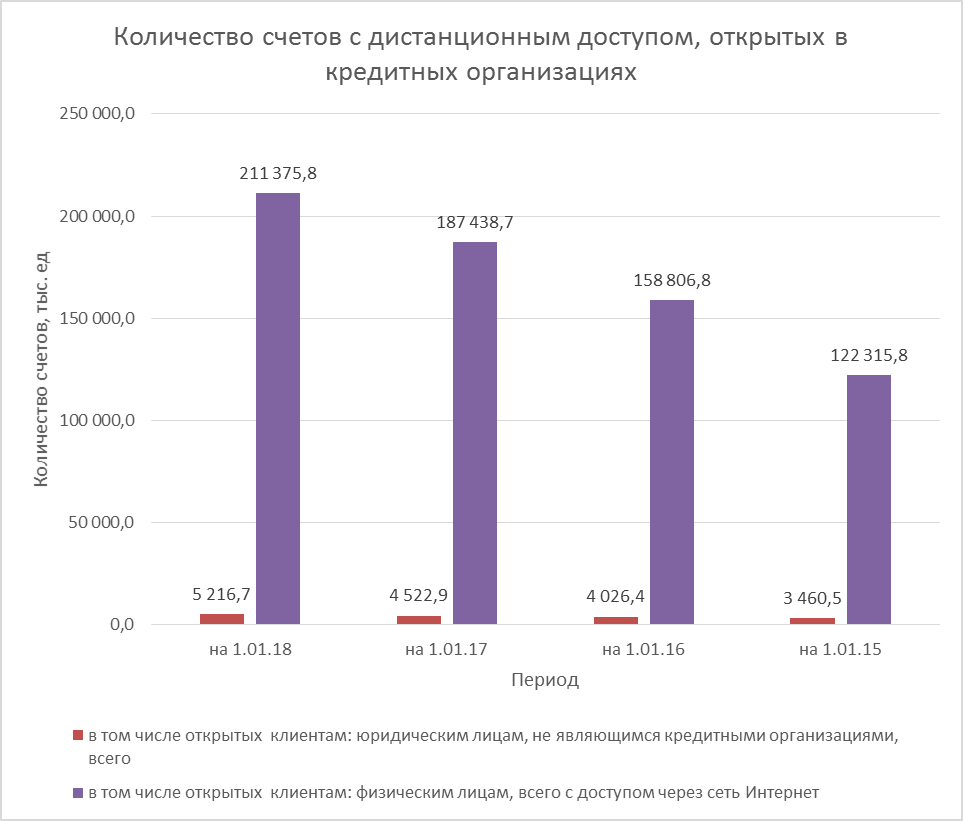

Таблица Ж.6 - Количество счетов с дистанционным доступом, открытых в кредитных организациях, тыс.ед.

Физическим лицам, всего | из них: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| с доступом через сеть Интернет | с доступом через сеть Интернет | с доступом посредством сообщений с использованием абонентских устройств мобильной связи | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Год | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 216592, 5 | 5216, 7 | 5091, 7 | 211375, 8 |

189897, 5 | 166753, 2 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Год | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 191961, 5 | 4 522, 9 | 4360, 9 | 187438, 7 | 161628, 6 | 143088, 6 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Год | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 162833, 2 | 4026, 4 | 3764, 9 | 158806, 8 | 136149, 3 | 117390, 3 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Источник: Статистика национальной платежной системы // Официальный сайт ЦБ РФ. – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet009.htm& pid=psrf& sid=ITM_39338

Приложение З

Рисунок 4- Количество счетов с дистанционным доступом, открытых в кредитных организациях, тыс.ед.

Составлено по: Обзор банковского сектора Российской Федерации. Банк России. Информационно-аналитические материалы. Раздел банковская система. - Режим доступа: http: //www.cbr.ru/analytics/bank_system/obs

Приложение И

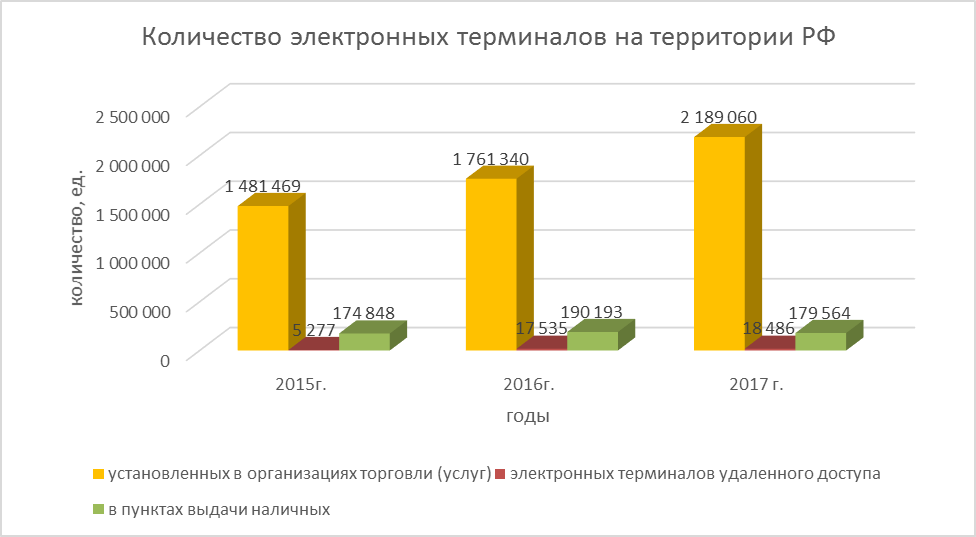

Таблица И.7 - Сведения об устройствах, расположенных на территории России и предназначенных для осуществления операций с использованием и без использования платежных карт* (ед.)

| Период | Итого количество банкоматов | Итого электронных терминалов | Количество электронных терминалов | ||

| установленных в организациях торговли (услуг) | электронных терминалов удаленного доступа | в пунктах выдачи наличных | |||

| 1 | 2 | 3 | 4 | 5 | 6 |

| 2017 г. | 206 316 | 2 387 110 | 2 189 060 | 18 486 | 179 564 |

| 2016 г. | 207 694 | 1 969 068 | 1 761 340 | 17 535 | 190 193 |

| 2015 г. | 213 534 | 1 661 594 | 1 481 469 | 5 277 | 174 848 |

Рисунок И. 5 - Количество устройств на территории РФ для осуществления операций с использованием и без использования платежных карт, ед..

Составлено по: Обзор банковского сектора Российской Федерации. Банк России. Информационно-аналитические материалы. Раздел банковская система. - Режим доступа: http: //www.cbr.ru/analytics/bank_system/obs

Приложение К

Рисунок К.6 - Количество электронных терминалов на территории РФ (ед.)

Составлено по: Основные показатели развития национальной платежной системы / Статистика национальной платежной системы // Официальный сайт ЦБ РФ. – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet001.htm& pid=psrf& sid=ITM_30245.

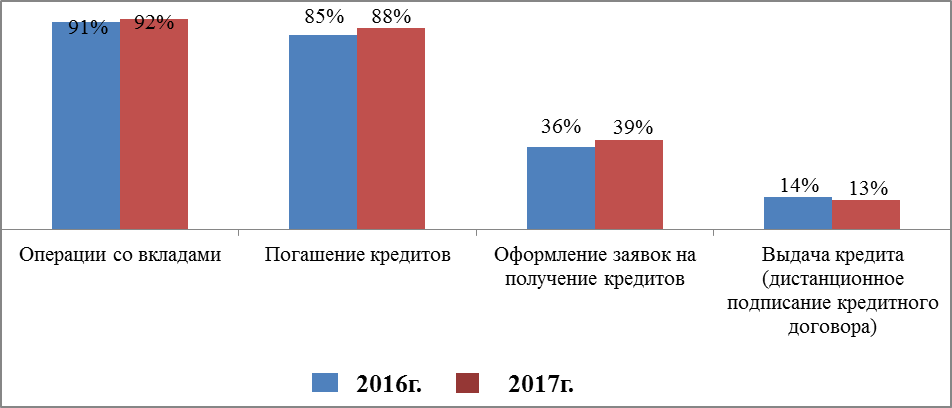

Рисунок К.7 - Доля систем интернет - банкинга, предусматривающих возможность совершения соответствующих операций без посещения офиса банка

Составлено по: Рейтинг функциональности систем интернет-банкинга. / Официальный сайт «Эксперт РА». – Режим доступа: http: //www.raexpert.ru/researches/banks/internet-banking_k_dohodam/rating_func/; Интернет-банкинг в России: время для автоматизации / Официальный сайт «Эксперт РА». – Режим доступа: http: //raexpert.ru/researches/banks/internet-2016

Приложение Л

Таблица Л.8 -Топ-10 банков в рейтинге эффективности интернет-банков для малого бизнеса

| Место | Банк | Оценка |

| 1 | Точка Банк | 91, 3 |

| 2 | Тинькофф Банк | 78, 9 |

| 3 | Альфа-Банк | 74, 4 |

| 4 | ВТБ24 | 70, 5 |

| 5 | УБРиР | 66, 3 |

| 6 | Запсибкомбанк | 58, 3 |

| 7 | Райффайзенбанк | 57, 4 |

| 8 | Азиатско-Тихоокеанский Банк | 57, 1 |

| 9 | Промсвязьбанк | 56, 9 |

| 10 | Авангард | 56, 6 |

Источник: BusinessInternetBankingRank 2017. // Агентство MarkswebbRank& Report. – Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/business-internet-banking-rank-2016/http: //markswebb.ru/e-finance/business-internet-banking-rank-2017/? strIMessage=%D1%EF%E0%F1%E8%E1%EE%21+%CC%FB+%F1%E2%FF%E6%E5%EC%F1%FF+%F1+%C2%E0%EC%E8+%E2+%E1%EB%E8%E6%E0%E9%F8%E5%E5+%E2%F0%E5%EC%FF.& amp; show_link=yes#research-form-jakor

Таблица Л.9 - Рейтинг эффективности мобильных банков для iPhoneи смартфонов Android(для малого бизнеса)

| Место | Банк | Оценка |

| 1 | Точка Банк | 73, 4 |

| 2 | Тинькофф Банк | 72, 8 |

| 3 | Альфа-Банк | 66, 6 |

| 4 | Модульбанк | 64, 3 |

| 5 | Сбербанк России | 57 |

| 6 | Промсвязьбанк | 56, 7 |

| 7 | МДМ Банк | 55, 4 |

| 8 | Райффайзенбанк | 52, 9 |

| 9 | УБРиР | 32, 6 |

| 10 | ВТБ24 | 21, 9 |

| Место | Банк | Оценка |

| 1 | Тинькофф Банк | 72, 8 |

| 2 | Точка Банк | 65, 4 |

| 3 | Альфа-Банк | 65 |

| 4 | Модульбанк | 62, 9 |

| 5 | Сбербанк России | 57, 1 |

| 6 | МДМ Банк | 52, 7 |

| 7 | Райффайзенбанк | 49, 4 |

| 8 | УБРиР | 32, 6 |

| 9 | Промсвязьбанк | 31, 9 |

Источник: BusinessMobileBankingRank 2016 // Агентство MarkswebbRank& Report. – Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/business-mobile-banking-rank-2016/

Приложение М

Таблица М.10 - Топ-10 банков в рейтинге эффективности интернет-банков для физических лиц

| Позиция в рейтинге | Банк | Оценка |

| 1 | Промсвязьбанк | 79, 8 (8, 2 / 4, 1) |

| 2 | Тинькофф Банк | 79, 5 (7, 9 / 4, 2) |

| 3 | Альфа-Банк | 78, 3 (7, 9 / 4, 1) |

| 4 | Запсибкомбанк | 72, 5 (7, 5 / 3, 8) |

| 5 | МДМ Банк | 69, 7 (6, 4 / 4) |

| 6 | Банк Санкт-Петербург | 68, 5 (7, 4 / 3, 5) |

| 7 | Банк Москвы | 67, 5 (6, 5 / 3, 8) |

| 8 | Московский Кредитный Банк | 64, 3 (6, 6 / 3, 5) |

| 9 | Банк Траст | 63, 9 (6 / 3, 7) |

| 10 | Банк Русский Стандарт | 63, 8 (6, 5 / 3, 5) |

Источник: InternetBankingRank 2016 // Агентство MarkswebbRank& Report. – Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/internet-banking-rank-2016/

Таблица М.11 - Топ-10 банков в рейтинге эффективности мобильных банков для физических лиц - (iPhone)

| Место | Банк | Оценка |

| 1 | Тинькофф Банк | 67, 3 |

| 2 | Сбербанк | 62, 3 |

| 3 | Почта Банк | 60, 5 |

| 4 | Альфа-Банк | 59, 8 |

| 5 | МИнБанк | 58, 8 |

| 6 | МДМ Банк | 57, 4 |

| 7 | ЮниКредит Банк | 55, 7 |

| 8 | ВТБ24 | 55, 2 |

| 9 | Открытие | 54, 5 |

| 10 | Райффайзенбанк | 54 |

Источник: MobileBankingRank 2016. // Агентство MarkswebbRank& Report. – Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/mobile-banking-rank-2016/

Приложение Н

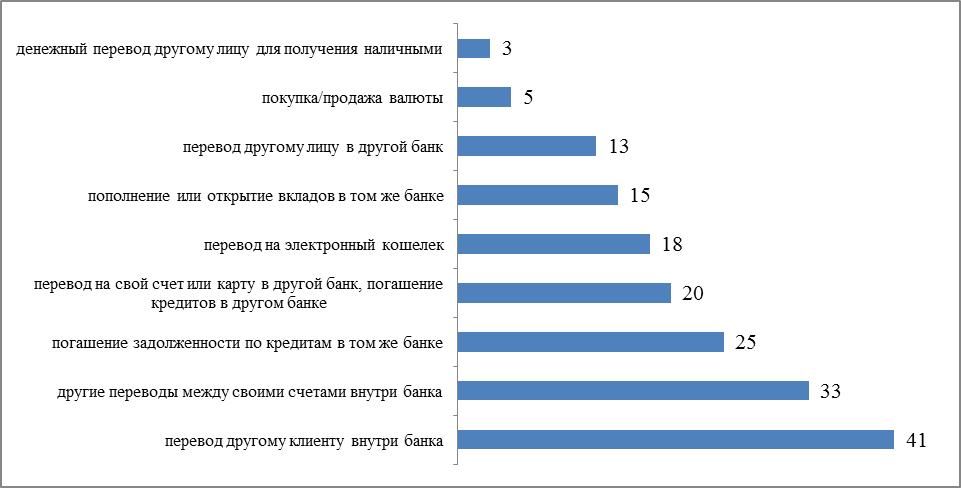

Рисунок 9 – Доля пользователей мобильного банкинга, совершивших переводы за месяц (относительно всей аудитории мобильного банкинга), %

Источник: Агентство MarkswebbRank& Report. - Электронные текст. данные – Режим доступа: http: //markswebb.ru/

Приложение О

Таблица 12- Потери клиентов банков на комиссиях при осуществлении онлайн-платежей, руб. в месяц (по состоянию на ноябрь 2016 г.)

| Категория клиента | «Руководитель» | «Специалист» | «Бюджетник» |

| Общая сумма транзакций в месяц | 86 900 руб. | 61 500 руб. | 32 600 руб. |

| Тинькофф банк | 0 | 0 | 0 |

| Русский стандарт | 210 | 105 | 75 |

| Авангард | 290 | 206 | 184 |

| Кредит Европа банк | 300 | 225 | 225 |

| Ситибанк | 300 | 225 | 225 |

| ХоумКредитбанк | 320 | 160 | 150 |

| МКБ | 360 | 260 | 160 |

| Санкт-Петербург | 375 | 275 | 250 |

| МДМ Банк | 430 | 315 | 240 |

| УБРиР | 433 | 303 | 243 |

| МТС Банк | 450 | 315 | 220 |

| Бинбанк | 570 | 420 | 310 |

| Росбанк | 600 | 430 | 295 |

| Возрождение | 612 | 385 | 240 |

| Банк Москвы | 624 | 360 | 240 |

| Промсвязьбанк | 625 | 430 | 300 |

| ВТБ24 | 645 | 434 | 272 |

| Почта Банк | 673 | 460 | 315 |

| Россельхозбанк | 680 | 460 | 315 |

| Альфа-Банк | 707 | 509 | 380 |

| МИнБ | 745 | 430 | 270 |

| Ак Барс | 760 | 530 | 280 |

| ОТП Банк | 770 | 505 | 370 |

| Уралсиб | 770 | 505 | 345 |

| Открытие Банк | 790 | 550 | 375 |

| Райффайзенбанк | 800 | 488 | 300 |

| Юникредит банк | 800 | 575 | 325 |

| Газпромбанк | 836 | 489 | 295 |

| Сбербанк | 865 | 605 | 345 |

| Восточный | 964 | 667 | 417 |

*Исследование учитывает все абонентские и разовые платежи, которые банки могут взимать в рамках дистанционного обслуживания

Источник: Результаты исследования стоимости дистанционных услуг компанией MarkswebbRank& Report, а также e-FinanceUserIndex 2016. Электронные текст. данные - Режим доступа: http: //www.vedomosti.ru/finance/articles/2016/11/01/663241-chei-onlain-bank-dorozhe

[1] Баранов А.М. Недостатки и преимущества систем дистанционного банковского обслуживания / А.В. Баранов // Социально-экономические явления и процессы. - 2013. - № 5 (51). - С. 35-39.

[2] Додонова И.В. Автоматизированная обработка банковской информации / И.В. Додонова, О.В. Кабанова. - М.: КНОРУС, 2014. – 170 с.

[3] Устинов, М.Ю. Дистанционное банковское обслуживание / М.Ю. Устинов// Общественно-политический журнал г. Саратов. – 2015. – № 6. – С. 19-20.

[4] ATM-банкинг – обслуживание с использованием платежных терминалов, банкоматов, информационных киосков (основано на программном обеспечении, установленном на банкоматах, терминалах банка).

[5] телефонный банкинг и колл-центры – доступ к банковским услугам посредством автоматических голосовых систем управления с использованием кнопочного телефона (TouchToneTelephone) и средств компьютеризированной телефонной связи (технологии IVR (InteractiveVoiceResponse), SpeechtoText, TexttoSpeech) или с использованием операторов телефонного обслуживания (колл-центров).

[6] PC-банкинг (системы «Клиент-Банк» и подобные ей, использующие прямое модемное соединение).

[7] интернет-банкинг – доступ к банковским услугам с любого компьютера через сеть Интернет.

[8] мобильный и SMS-банкинг – доступ к банковским услугам с мобильного телефона через WAP, GPRS, систему SMS-запросов и уведомлений.

[9] Устинов, М.Ю. Дистанционное банковское обслуживание / М.Ю. Устинов// Общественно-политический журнал г.Саратов. – 2015. – № 6. – С.19-20.

[10] Рябинина Е.В. Развитие ДБО в России: тенденции и перспективы // Банковское дело, 2016. – № 2.-С.54-57.

[11] Андреева, А.В. Роль финансовых инноваций в развитии рынка банковских услуг / А.В. Андреева // Банковские услуги. – 2010. - № 6. – С.34.

[12]Гадисова, Т.М. Внедрение инновационных стратегий и технологий как фактор достижения успеха коммерческих банков / Т.М. Гадисова // Креативная экономика. – 2011.– № 10 (58). – С. 99.

[13] Балакина, Р.Т. Влияние инноваций на развитие банковского бизнеса / Р.Т. Балакина // Вестник Омского университета. – 2011. – № 1. – С. 28.

[14] Баранов А.М. Недостатки и преимущества систем дистанционного банковского обслуживания / А.В. Баранов // Социально-экономические явления и процессы. - 2013. - № 5 (51). - С. 37.

[15]Акинин, П.В. Развитие инноваций в банковском секторе США и возможность их реализации в российской действительности / П.В. Акинин // Мир науки, культуры, образования. - 2013. - № 1(38). –С. 300.

[16]Бычкова, И. И. Технологические инновации в продаже банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Современные технологии управления. - 2015. - №12. – С.92.

[17]Колмыкова Т.С. Кредитные ресурсы в решении задач модернизации национальной экономики // Финансы и кредит. 2015. № 14 (638). С. 2-11.

[18]Дериг, Ханс-Ульрих. Финансовая стратегия на рубеже века: Финансовая стратегия на рубеже века / Х.-У. Дериг; Пер.с нем. Л.Ф. Концебовской. Москва: Международные отношения, 2001. – С.102.

[19]Коросташивец, М.В. Содержание финансовых инноваций в банковском деле / М.В. Коросташивец // Банковские услуги. - 2010. - № 5. - С. 6.

[20]Мукаяров, А.А. Финансовые инновации кредитной сферы в финансовой глобализации / А.А. Мукаяров // Экономика и управление: проблемы, решения. - 2016. - № 6.- С. 107.

[21]Consumers and Mobile Financial Services 2015 – Электронныетекст. данные: Publications Fulfillment Board of Governors of the Federal Reserve System – Режимдоступа: http: //www.federalreserve.gov/econresdata/consumers-and-mobilefinancial-services-report-201503.pdf

[22]Смовженко, Т. С. Инновационные стратегии зарубежных банков / Т. С. Смовженко, С. Б. Егорычева // Деньги и кредит. – 2010. – № 8. – С. 55.

[23] Обзор банковского сектора Российской Федерации. Банк России. / Информационно-аналитические материалы. / Раздел банковская система. // Официальный сайт ЦБ РФ. – Электронные текст. данные – Режим доступа:: https: //www.cbr.ru/analytics/bank_system/obs_1602.pdf– Загл. с экрана.

[24]Основные показатели развития национальной платежной системы / Статистика национальной платежной системы // Официальный сайт ЦБ РФ. - Электрон. текстовые дан. – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet001.htm& pid=psrf& sid=ITM_30245.

[25]Статистика национальной платежной системы / Аналитические и статистические материалы. // Официальный сайт ЦБ РФ. - Электрон. текстовые дан. – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet011.htm& pid=psrf& sid=ITM_51883

[26] Жаворонкова И.А. Жанр кризиса/ И.А. Жаворонкова // Банковское обозрение. – 2011. − № 8.

[27]Афльфа-банк: официальный сайт- Электрон. текстовые дан. – Режим доступа: http: //www.alfabank.ru

[28]Тенденции развития банковских инноваций в современной России // Российское предпринимательство» - 2012 - № 8 (206) - Электрон. текстовые дан. – Режим доступа: http: //www.creativeconomy.ru/articles/23456/

[29] Бычкова, И. И. Технологические инновации в продаже банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Современные технологии управления. - 2015. - №12. – С. 89-93.

[30]Статистика национальной платежной системы // Официальный сайт ЦБ РФ. - Электронные текст. данные – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet009.htm& pid=psrf& sid=ITM_39338

[31] Бюллетень банковской статистики – Электронные текст. данные – Режим доступа: http: //www.cbr.ru/publ/BBS/Bbs1402r.pdf.

[32]Статистика национальной платежной системы / Аналитические и статистические материалы. // Официальный сайт ЦБ РФ. - Электронные текст. данные – Режим доступа: https: //www.cbr.ru/statistics/p_sys/print.aspx? file=sheet011.htm& pid=psrf& sid=ITM_51883-? стат. По картам

[33] Шумилина О.В. Роль систем дистанционного обслуживания юридических лиц в решении стратегических задач современного российского банка / О.В. Шумилина // Инфраструктурные отрасли экономики: проблемы и перспективы развития. - 2016. - № 12. - С. 137-141.

[34] Интернет-банкинг в России: время для автоматизации / Официальный сайт «Эксперт РА». - Электрон. 6текстовые дан. – Режим доступа: http: //raexpert.ru/researches/banks/internet-2016– Загл. с экрана.

[35]e-FinanceUserIndex 2016. // АгентствоMarkswebbRank& Report. - Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/e-finance-user-index-2016/– Загл. с экрана.

[36] Бычкова, И. И. Сегментация потребителей розничных банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Бизнес. Образование. Право. Вестник Волгоградского института бизнеса. - 2016. - 2(31). – С. 68-74.

[37]InternetBankingRank 2016 // АгентствоMarkswebbRank& Report.- Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/internet-banking-rank-2016/–Загл. с экрана.

[38] RAEX (Эксперт РА): в 2016 году объем онлайн-платежей покажет скромный прирост. / Официальный сайт «Эксперт РА». - Электронные текст. данные – Режим доступа: https: //raexpert.ru/releases/2016/Jul07a/

[39]Рейтинг функциональности систем интернет-банкинга. / Официальный сайт «Эксперт РА». - Электронные текст. данные – Режим доступа: http: //www.raexpert.ru/researches/banks/internet-banking_k_dohodam/rating_func/– Загл. с экрана.

[40]Рынок интернет-банкинга: тенденции и перспективы развития. - Электронные текст. данные - Режим доступа:: http: //www.raexpert.ru/researches/banks/internetbanking_k_dohodam/rinok_internet-bankinga/

[41]Российский рынок дистанционных финансовых сервисов. J'son& PartnersConsulting. - Электронные текст. данные – Режим доступа: http: //www.json.ru/poleznye_materialy/free_market_watches/analytics/rossijskij_rynok_distancionnyh_finansovyh_servisov/– Загл. с экрана.

[42] Обзор банковского сектора Российской Федерации. / Информационно-аналитические материалы. Раздел банковская система. // Официальный сайт ЦБ РФ.- Электронные текст. данные – Режим доступа: http: //www.cbr.ru/analytics/bank_system/obs– Загл. с экрана.

[43]e-FinanceUserIndex 2016. // АгентствоMarkswebbRank& Report- Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/e-finance-user-index-2016/– Загл. с экрана.

[44]Мукаяров, А.А. Мобильные деньги в новой информационной экономике России / А.А. Мукаяров // Социальная политика и социальное партнерство. - 2016. - № 5-6. - С. 36-41.

[45]InternetBankingRank 2016 // АгентствоMarkswebbRank& Report. - Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/internet-banking-rank-2016/–Загл. с экрана.

[46]Рейтинг 10 самыхудачныхмобильныхприложений. - Электронные текст. данные – Режимдоступа: http: //www.deloitte.com/assets/DcomRussia/ Local%20Assets/Documents/ FSI_services/Mobile_banking_web.pdf

[47]BusinessMobileBankingRank 2016 // АгентствоMarkswebbRank& Report. - Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/business-mobile-banking-rank-2016/– Загл. с экрана.

[48]BusinessInternetBankingRank 2016. // АгентствоMarkswebbRank& Report. - Электронные текст. данные – Режим доступа: http: //markswebb.ru/e-finance/business-internet-banking-rank-2016/– Загл. с экрана.

[49]MobileBankingRank 2016. // АгентствоMarkswebbRank& Report. - Электрон. текстовыедан. – Режимдоступа:: http: //markswebb.ru/e-finance/mobile-banking-rank-2016/

[50] Официальный сайт ПАО «Сбербанк» - Электрон. текстовые дан. – Режим доступа: http: //www.sberbank.com/ru – Загл. с экрана.

[51]Стратегия инновационного развития Российской Федерации на период до 2020 года (утв. распоряжением Правительства РФ от 8 декабря 2011 г. № 2227-р). - Электронные текст. данные – Режим доступа: http: //base.consultant.ru/cons/cgi/online.cgi? base; Стратегия развития ПАО «Сбербанк России» до 2018 г. - - Электрон. текстовые дан. – Режим доступа: http: //www.sberbank.ru/ru/about/today/strategy_2018– Загл. с экрана.

[52] Официальный сайт ПАО «Сбербанк». - Электронные текст. данные – Режим доступа: http: //www.sberbank.com/common/– Загл. с экрана.

[53]Официальный сайт ПАО «Сбербанк». - Электронные текст. данные – Режим доступа: http: //www.sberbank.ru/ru/press_center/all/cib/article? newsID=200004593-1-1& blockID=11008141& regionID=20& lang=ru – Загл. с экрана.

[54] Официальный сайт ПАО «Сбербанк». - Электронные текст. данные – Режим доступа:: http: //www.sberbank.com/common/ – Загл. с экрана.

[55]Официальный сайт ПАО «Сбербанк». - Электронные текст. данные – Режим доступа: http: //www.sberbank.ru/ru/legal/bankingservice/remote – Загл. с экрана.

[56] Информационный портал Банки.ру. - Электронные текст. данные – Режим доступа: http: //www.banki.ru/wikibank/organizatsionnaya_struktura_banka/– Загл. с экрана.

[57]PayPal по-русски: зачем Сбербанк запускает новую систему онлайн-платежей. - Электрон. текстовые дан. – Режим доступа: http: //www.rbc.ru/magazine/2016/10/5810a6179a7947393de4268d– Загл. с экрана.

[58]«Тинькофф банк». - Электронные текст. данные – Режим доступа:

https: //www.tinkoff.ru/static/media/terms_of_integrated_banking_services.pdf – Загл. с экрана.

[59]Информация о «Тинькофф Банке». Информация по кредитным организациям. Официальный сайт ЦБ РФ.- Электронные текст. данные – Режим доступа: https: //www.cbr.ru/credit/– Загл. с экрана.

[60]«Тинькофф банк» раскрыл подробности своего онлайн-банка для предпринимателей. VC.ru. - Электрон. текстовые дан. – Режим доступа: https: //vc.ru/n/tinkoff-business-info– Загл. с экрана.

[61]«Тинькофф банк»- Электронные текст. данные – Режим доступа: https: //www.tinkoff.ru/about/news/011111-start-integrated-banking-services/– Загл. с экрана.

[62]Тинькофф банк.- Электрон. текстовые дан. – Режим доступа: https: //www.tinkoff.ru/about/news/23112016-tinkoff-bank-runet-prize-rus/– Загл. с экрана.

[63]Тинькофф Банк: рейтинг, справка. Банки.ру.- Электрон. текстовые дан. – Режим доступа: http: //www.banki.ru/banks/bank/tcs/– Загл. с экрана.

[64]Онлайн-банки: будущее или реальность. Dailymoneyexpert. - Электрон. текстовые дан. – Режим доступа: http: //dailymoneyexpert.ru/how-to-save/2016/11/15/onlajn-banki-budushhee-ili-realnost-12874.html– Загл. с экрана.

[65]Тинькофф Банк.- Электрон. текстовые дан. – Режим доступа: https: //www.tinkoff.ru/about/news/22072016-tinkoff-global-finance/– Загл. с экрана.

[66]Тинькофф Банк.- Электронные текст. данные – Режим доступа: https: //www.tinkoff.ru/about/news/22072016-tinkoff-global-finance/– Загл. с экрана.

[67]«Тинькофф банк». - Электронные текст. данные – Режим доступа: https: //www.tinkoff.ru/about/news/07042014-tcs-ib-the-most-effective-in-russia/– Загл. с экрана.

[68] Агентство финансово-экономической аналитики. - Режим доступа: http: //finecru.ru/banki/item

[69]Тинькофф Банк» запустил приложение «С карты на карту - быстрые переводы денег» для планшетов и десктопов на базе Windows. Cnews.ru.- Электронные текст. данные – Режим доступа: http: //www.cnews.ru/news/line/2016-01-26_tinkoff_bank_zapustil_prilozhenie_s_karty– Загл. с экрана.

[70]«ТинькоффБанк» масштабировалтехнологиюMoneyTalkподприложениеTelegram. Cnews.ru. - Электронные текст. данные – Режим доступа: http: //www.cnews.ru/news/line/2016-02-25_tinkoff_bank_masshtabiroval_tehnologiyu_moneytalk– Загл. с экрана.

[71]Google и «Тинькофф банк» выпустили совместную банковскую карту. VC.ru.- Электронные текст. данные – Режим доступа: https: //vc.ru/n/tinkoff-google-play– Загл. с экрана.

[72]ТинькоффБанк. - Электронные текст. данные – Режим доступа: https: //www.tinkoff.ru/invest/– Загл. с экрана.

[73]Заявление Правительства РФ № 1472п-П13, Банка России № 01-001/1280 от 05.04.2011 «О Стратегии развития банковского сектора Российской Федерации на период до 2015 года» // Вестник Банка России. – 2011. - № 21.

[74] Отчет по исследованию «Отслеживание динамики знания и пользования каналами совершения платежей и денежных переводов» - Ipsos-ASI, 2015.- Электронные текст. данные – Режим доступа: http: //sovman.ru/article/6306/– Загл. с экрана.

[75]Портал правовой статистики / Генеральная прокуратура РоссийскойФедерации - Электрон. текстовые дан. – Режим доступа: http: //crimestat.ru.– Загл. с экрана.

[76] Климов, А.В. Концептуальные основы категорирования банковских устройств самообслуживания / А.Н. Членов, А.В. Климов, Н.А. Рябцев // Технологии техносферной безопасности. – 2016. – Вып. 1 (59) – С. 120-127.

[77]Климов, А.В. Совершенствование управления оперативными службами централизованной охраны объектов дистанционного банковского обслуживания / А.Н. Членов, А.В. Климов, Е.В. Самышкина и др. // Технологии техносферной безопасности. – 2016. – Вып. 1 (65). – С.49.

[78] Климов, А.В. Методика оценки эффективности системы безопасности объектов дистанционного банковского обслуживания / А.Н. Членов, А.В. Климов // Технологии техносферной безопасности. – 2015. Вып. 2 (60). – С.205-211.

[79] Basel II: International Convergence of Capital Measurement and Capital Standards: a Revised Framework Standards // Basel Committee on Banking Super-vision. – 06.2004.; Basel III: International Framework for Liquidity Risk Measurement, Standards and Monitoring // Basel Committee on Banking Supervision. – 12.2010.

[80]Указания оперативного характера Центрального Банка России от 23 июня 2004 г. N 70-Т «О типичных банковских рисках» по состоянию на июль 2011 г.

[81]Проблемы рынка систем ДБО. - Электронные текст. данные – Режим доступа: http: //www.klerk.ru/bank/articles/279582/– Загл. с экрана.

[82] Ущерб от мошенничества в ДБО растет с каждым годом. - Электрон. текстовые дан. – Режим доступа: http: //www.pcidss.ru/articles/129.html – Загл. с экрана.

[83]DoS-атака (от англ. DenialofService - отказ в обслуживании) и DDoS-атака (от англ. DistributedDenialofService - распределенный отказ в обслуживании) - это разновидности атак на вычислительную систему. Цель этих атак - довести систему до отказа, т. е. создать такие условия, при которых легитимные (правомерные) пользователи системы не смогут получить доступ к предоставляемым системой ресурсам либо этот доступ будет затруднен.

[84]Мукаяров, А.А. Финансовые инновации кредитной сферы в финансовой глобализации / А.А. Мукаяров // Экономика и управление: проблемы, решения. - 2016. - № 6.- С. 107.

[85] Бычкова, И. И. Технологические инновации в продаже банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Современные технологии управления. - 2015. - №12. – С. 92.

[86] Результаты исследования стоимости дистанционных услуг компанией MarkswebbRank& Report. - Электрон. текстовые дан. – Режим доступа: http: //www.vedomosti.ru/finance/articles/2016/11/01/663241-chei-onlain-bank-dorozhe– Загл. с экрана.

[87]Тинькофф Банк.- Электрон. текстовые дан. – Режим доступа: https: //www.tinkoff.ru/about/news/02112016-tinkoff-bank-markswebb-rank-report-rus/– Загл. с экрана.

[88]Мукаяров, А.А. Мобильные деньги в новой информационной экономике России / А.А. Мукаяров // Социальная политика и социальное партнерство. - 2015. - № 5-6. - С. 39.

[89]Мукаяров, А.А. Инновационный потенциал банковского сектора / А.А. Мукаяров // Экономика и управление: проблемы, решения. – 2015. - № 11. - С. 68.

[90] Бычкова, И. И. Сегментация потребителей розничных банковских продуктов / И. И. Бычкова, О. Г. Семенюта // Бизнес. Образование. Право. Вестник Волгоградского института бизнеса. - 2015. - 2(31). – С. 71.

[91]Езангина, И.А. Финансовые кластеры российских банков: актуальные аспекты / И.А. Евгазина // Молодой ученый. - 2015. - № 6 (86). - С. 404.

[92]Технология NFC для банков. - Электронные текст. данные - Режим доступа: http: //nfc-services.ru/solutions/banks – Загл. с экрана.

[93]Расчеты и операционная работа в коммерческом банке. №1 (2015). - Электронные текст. данные - Режим доступа: http: //futurebanking.ru/post/2804 – Загл. с экрана.

Выпускная квалификационная работа

Последнее изменение этой страницы: 2019-06-08; Просмотров: 239; Нарушение авторского права страницы