|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

|

Архитектура Аудит Военная наука Иностранные языки Медицина Металлургия Метрология Образование Политология Производство Психология Стандартизация Технологии |

В ЭКОНОМИЧЕСКОЙ СИСТЕМЕ ОБЩЕСТВАСтр 1 из 15Следующая ⇒

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

Уральский государственный экономический университет

Центр дистанционного образования

Р.Ф. Шайбаков

НАЛОГООБЛОЖЕНИЕ И НАЛОГОВОЕ ПРАВО

Учебное пособие

Екатеринбург Составитель: Р.Ф. Шайбаков Рецензент: Кафедра экономики и права Уральского государственного университета; С.н.с. отдела социально-экономических проблем Свердловской области УрО РАН, к.э.н. Е.Ф. Солодовникова.

Учебное пособие разработано на основе государственных образовательных стандартов. В нем рассмотрены важнейшие финансово - экономические категории, на основании которых государство формирует финансовую государственную политику, разрабатывает стратегию развития налогового производства и налоговых правоотношений. Рассматриваются характеристики основных понятий и институтов налоговой системы и налогового права Российской Федерации, которые студент обязан изучить при подготовке к испытаниям, установленным учебным планом, а также методические указания по усвоению учебного материала в соответствии с утвержденной программой. Пособие содержит методические указания к выполнению контрольных работ по изучаемому курсу, а также варианты заданий десяти наиболее важных тем.

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

Текущие перемены в экономической сфере Российского государства стимулируют рост общественного интереса к налоговой деятельности и связанных с этим процессом налоговых отношений. Активные поиски законодателями, правоведами и экономистами оптимальной модели налогообложения все больше выявляют связанные с нею новые (а зачастую и старые) проблемы действующего законодательства. Этому способствует и прямая зависимость государственного бюджета от налоговых поступлений, которая сделала налоговый метод государственного управления одним из главных в системе управления рынком и социально-экономическим процессам в обществе. Налоговые законодательные и нормативные акты содержат основные экономические и юридические параметры, обеспечивающие комплексную правовую регламентацию налогового метода в управлении экономикой и государственными ресурсами. Процесс изменения норм налогового законодательства выявил особую актуальность многих институтов налогового законодательства и сфер налоговых отношений. Изменения, проводимые в налоговой сфере посредством налоговых реформ, становятся важнейшим регулятором социально-экономического развития общества и непосредственно затрагивают жизненные интересы граждан и бюджетные интересы государства. В этих условиях особое значение приобретает институт защиты прав налогоплательщиков как непосредственных участников воспроизводственной деятельности. Именно они в процессе становления налоговой реформы и налогового законодательства испытывают на себе всю остроту проблем, связанных с неурегулированностью ключевых моментов имущественных и властных налоговых отношений. Наряду с обзором информационного и аналитического материала в соответствии с действующим законодательством рассматриваются теоретические основы регулирования системы налоговых норм и кодификации налогового законодательства, много внимания уделяется разнообразию подходов налогового права Российской Федерации, как важнейшего источника правоприменительной практики. Анализ норм налогового производства, механизма реализации процесса кодификации необходим для осмысления перспектив становления теории налоговой системы как отрасли в системе финансово-бюджетных отношений в соответствии с базовым кодификационным актом – Налоговым кодексом Российской Федерации. Весь круг налоговых проблем характеризуется сложностью и масштабностью. Развитие налогового законодательства невозможно без комплексного и системного подхода к применению налоговых норм. Для понимания пределов действия норм различных отраслей налогового производства и связанных с этим процессом налоговых отношений, регламентированных налоговым законодательством, важен анализ различных правовых методов и принципов. Налоговые законы разрабатываются исходя из режима специального регулирования управленческих и имущественных отношений при налогообложении. В результате нередки противоречивые ситуации, порожденные гражданско-правовым характером имущественных отношений, для урегулирования которых необходимы нормы специальных налоговых законов. Отсутствие всестороннего законодательного регулирования властных и имущественных налоговых отношений вынуждает практиков прибегать к аналогам права, принципам справедливости и целесообразности, что не всегда допустимо в налоговых отношениях. В предлагаемом курсе «Налогообложение налоговое право» показа0но, что системное рыночное регулирование является основой формирования нового налогового механизма, обеспечивающего собираемость налогов и как результат – последующее позитивное влияние на повышение инвестиционной активности. Материалы учебного пособия разработаны на основе научно-педагогического и практического опыта комплексного исследования налоговых проблем[1]. В конце каждой главы учебного пособия представлен перечень вопросов для самопроверки и контрольных вопросов, ответы на которые находятся в конце пособия. Кроме того, там же вы можете ознакомиться с методикой по выполнению контрольных работ. Для упрощения восприятия информации в каждой главе широко представлены графические рисунки, логические схемы и табличный материал. В системе ЦДО студент УрГЭУ обязан выполнить контрольную работу по одному из рассмотренных в учебном пособии вариантов, подготовиться и в сессию сдать контрольный тест, в который включены вопросы из представленного комплекса тем.

ГЛАВА 1. РОЛЬ НАЛОГОВ Таблица 1.1

Общие теории налогов

Суть теории обмена – возмездный характер налогообложения, т. е., уплачивая налог, граждане покупают у государства услуги по охране, поддержанию порядка и др. Согласно атомистической теориикак разновидности предыдущей, налог – результат договора между сторонами, по которому подданный вносит государству плату за различные услуги. Никто не может отказаться от налогов, которые являются платой граждан за получаемые выгоды. В соответствии с теорией наслаждения налоги – это цена, уплачиваемая гражданином за получаемые удовольствия от общественного порядка, справедливого правосудия, обладания собственностью. Теория налога как страховой премии рассматривает налоги как платеж, уплачиваемый на случай наступления какого-либо риска. Налогоплательщик как коммерсант в зависимости от доходов страхует свою собственность от войны, стихийного бедствия, пожара и т. д. Сторонники классической теории рассматривают налоги как один из видов государственных доходов, которые должны покрывать затраты по содержанию правительства. При этом какая-либо другая роль (например, регулирование экономики) налогам не отводится; пошлины и сборы не рассматриваются в качестве налогов. Центральная идея кейнсианской теории заключается в том, чтоналоги – это главный рычаг регулирования экономики и одно из слагаемых ее развития. При этом большие сбережения как пассивный источник дохода не содействуют росту экономики, поэтому их следует изымать с помощью налогов. На количественной оценке денежного обращения основана монетаристская теория, согласно которой налоги наряду с иными компонентами воздействуют на обращение, изымая излишнее количество денег (а не сбережений, как в кейнсианской теории) и тем самым снижая количество неблагоприятных факторов для развития экономики. Теория экономики предложения в большей степени, чем две предыдущие, рассматривает налоги как один из важных факторов экономического развития и регулирования. Согласно этой теории снижение налогового гнета приводит к бурному росту предпринимательской и инвестиционной деятельности. К частным теориям налогов относятся теория соотношения прямого и косвенного налогообложений, теория единого налога, теория пропорционального и прогрессивного налогообложения и теория переложения налогов (табл. 1.2).

Таблица 1.2 Частные теории налогов

Налоги и бюджетный процесс

Сущность налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, т. е. централизованных финансовых ресурсов. Единственным источником налогов независимо от их объекта является валовый национальный доход. Налог – не первая форма аккумуляции денежных средств бюджетом. Из истории развития налогообложения известно о существовании доменов, регалий (бесхозной, таможенной, судебной, монетной) и др. Налог же предполагает наличие высокого уровня развития правосознания и экономики. Никакое государство не может существовать без взимания налоговых платежей. Основная доходная часть бюджета – это именно налоги. Так к началу 2000 г. в США налоги составляли 86-90% бюджета, в Германии – 80-85%, в Японии – 75-86%. В России доля налогов в основном соответствует мировым показателям и составляет 92-96%. К неналоговым источникам доходов российского бюджета можно отнести поступления от реализации государственных запасов, внешнеэкономической деятельности, продажи принадлежащего государству имущества, а также доходы от имущества, находящегося в федеральной собственности (рис. 1.1). Без налогов нет бюджета. Состояние бюджета также влияет на развитие налогообложения. Связь налогов и бюджета имеет двусторонний и неразрывный характер. В бюджетном процессе приоритет сохраняется за расходами, величина которых предопределяет доходную часть, а в связи с постоянной необходимостью увеличения государственных расходов закономерным становится и постоянное увеличение налогообложения. Функции налогов

Налогообложение выполняет четыре важнейшие функции, каждая из которых реализует то или иное практическое назначение налогов (рис. 1.2). Фискальная функция – основная; означает формирование доходов посредством аккумулирования в бюджете и внебюджетных фондах средств для реализации государственных программ. Эти средства расходуются на социальные услуги, хозяйственные нужды, поддержку внешней политики, безопасности, административно-управленческие расходы, платежи по государственному долгу. Социальная функция реализуетсяпосредством неравного налогообложения разных сумм доходов. С помощью данной функции доходы перераспределяются между различными категориями населения. Примерами реализации распределительной (социальной) функции являются прогрессивная шкала налогообложения прибыли и личных доходов, налоговые скидки, акцизы на предметы роскоши[2]. Регулирующая функция нацелена на достижениепосредством налоговых механизмов тех или иных задач налоговой политики государства. Данная функция предполагает влияние налогов на инвестиционный процесс, спад или рост производства, а также его структуру.

рисунок 1.1.

Суть регулирующей функции в том, что налогами облагаются ресурсы, направляемые на потребление, а ресурсы, направляемые на накопление производственных фондов, освобождаются от налогообложения. Поэтому данная функция имеет три составляющие: стимулирующая подфункция подразумевает систему льгот и освобождений, например для сельскохозяйственных производителей; дестимулирующая подфункция имеет целью посредством повышения ставок налогов ограничить развитие игорного бизнеса, повысить таможенные пошлины, приостановить вывоз капитала из страны и т.д.; воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Контрольная функция позволяет государству отслеживать своевременность и полноту поступления в бюджет налоговых платежей, сопоставлять их величину с потребностями в финансовых ресурсах и в конечном счете определять необходимость реформирования налоговой системы и бюджетной политики. Рис. 1.3. Совокупность принципов налогообложения

|

Принцип справедливости. Согласно этому принципу каждый должен принимать участие в финансировании расходов государства соразмерно своим доходам и возможностям. Две центральные идеи этого принципа таковы: 1) сумма взимаемых налогов должна определяться в зависимости от величины доходов налогоплательщика; 2) тот, кто получает больше благ от государства, должен платить большую сумму налогов. (Методологической основой принципа справедливости является прогрессивное и шедулярное налогообложение).

Принцип соразмерности предусматривает сбалансированность интересов налогоплательщика и государственного бюджета. Этот принцип характеризуется кривой Лэффера4 (рис. 1.4.), показывающей зависимость налоговой базы от изменения ставок налога, а также зависимость бюджетных

рис. 1.4.

доходов от налогового бремени. Эффект кривой состоит в росте поступлений в бюджет с ростом налогов, если ставка составляет до 50%, и в падении поступлений, если ставка более 50%. Данная концепция получила признание в 70 – 80-е гг. XX в.

Принцип учета интересов налогоплательщиков основан на двух принципах А. Смита: принципе определенности (сумма, способ и время платежа должны быть точно известны налогоплательщику) и принципе удобства (налог взимается в такое время и таким способом, которые наиболее удобны для плательщика). Проявлением этого принципа является также простота исчисления и уплаты налога.

Принцип экономичности базируется ещена одном принципе А. Смита, согласно которому необходимо сокращать издержки взимания налога. По своей сути принцип экономичности (эффективности) означает, что суммы сборов по отдельному налогу должны превышать затраты на его обслуживание, причем в несколько раз.

Юридические принципы налогообложения – это общие и специальные принципы налогового права, суть которых будет раскрыта в главе IV настоящего пособия.

Организационные принципы налогообложения – это положения, на которых базируется построение налоговой системы и осуществляется взаимодействие ее структурных элементов. Совокупность организационных принципов рассмотрена в главе VII.

Рис. 1.5. Ставки корпорационного налога в развитых странах

В 1993 г. разработан документ, выполняющий роль Мирового налогового кодекса 5, в котором дано современное понимание налоговой системы, проверенное на опыте многих стран; приведены рекомендации для разработки национального налогового законодательства; рассмотрены вопросы создания эффективного налогового аппарата.

Высокое налоговое бремя в развитых странах привело к применению оффшорных механизмов в международном налогообложении. Сущность использования этого механизма – юридическое перенесение объектов налогообложения из стран с высоким уровнем налогообложения в страны с низким уровнем. Поэтому развитые государства пытаются бороться с утечкой капиталов и налоговых платежей: вводятся налоги и лицензирование подобных операций; в национальном законодательстве устанавливается принцип «резидентства»; создаются собственные налоговые центры и оазисы.

Вопросы для самопроверки

1.1. В результате какого процесса возникли налоги?

1.2. Кто считается основоположником теории налогообложения?

1.3. К какой теории относится теория пропорционального налогообложения?

1.4. Для какой теории характерно определение налога как дохода для покрытия государственных расходов?

1.5. Что является основной доходной частью бюджетных доходов?

1.6. Какая функция осуществляет пополнение средств государственной казны?

1.7. Кто сформулировал впервые экономические принципы налогообложения?

1.8. Какую зависимость доходов бюджета выражает кривая Лэффера?

1.9. Чему уделялось основное внимание в налоговой реформе в 80-90-е годы XX в. в развитых странах?

1.10. Какие тенденции наблюдаются в мировой налоговой на данный момент?

Контрольные вопросы

1.1. Какую роль играет государство в системе налогообложения?

1.2. Какие теории представляют процессы развития системы налогообложения?

1.3. Сущность классической теории о налогах.

1.4. Теория переложения налогов, сущность основные черты.

1.5. Роль налогов в формировании государственного бюджета.

1.6. Функции налогообложения и их виды.

1.7. Экономическая сущность налогов, основные принципы налогового права.

1.8. График А. Лэффера, основные характеристики и изменения.

1.9. Налоговое реформирование: цели и задачи.

1.10. Цели и задачи налоговых реформ на рубеже 90-х – 2000 гг.

1.11. Политика гармонизации налоговых систем в развитии налоговой политики.

1.12. Основные принципы Мирового налогового кодекса.

И ПРАВОВАЯ КАТЕГОРИЯ

Классификация налогов

В теории налогообложения для классификации налогов используют различные основания. Один из возможных вариантов приведен на рис. 2.3.

По способу взимания различают:

прямые налоги, которые взимаются непосредственно с имущества или доходов налогоплательщика. Окончательным плательщиком прямых налогов является владелец имущества (дохода). Эти налоги подразделяются на:

– реальные прямые налоги, которые уплачиваются с учетом не действительного, а предполагаемого среднего дохода плательщика;

– личные прямые налоги, которые уплачиваются с реально полученного дохода и учитывают фактическую платежеспособность налогоплательщика;

косвенные налоги, которые включаются в цену товаров и услуг. Окончательным плательщиком косвенных налогов является потребитель товара.

Рисунок 2.3.

В зависимости от объектов взимания косвенные налоги подразделяются на:

– косвенные индивидуальные, которыми облагаются строго определенные группы товаров;

– косвенные универсальные, которыми облагаются в основном все товары и услуги;

– фискальные монополии, которыми облагаются все товары, производство и реализация которых сосредоточены в государственных структурах;

– таможенные пошлины, которыми облагаются товары и услуги при совершении экспортно-импортных операций.

В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, последние подразделяются на:

федеральные (общегосударственные) налоги, элементы которых определяются законодательством страны и являются едиными на всей ее территории. Их устанавливает и вводит в действие высший представительный орган. Однако эти налоги могут зачисляться в бюджеты различных уровней;

региональные налоги, отличительной чертой которых является установление элементов налога в соответствии с законодательством страны законодательными органами ее субъектов;

местные налоги, которые вводятся местными органами власти в соответствии с законодательством страны. Они вступают в действие только на основании решения, принятого на местном уровне. Эти налоги всегда поступают в местные бюджеты.

По целевой направленности введения налогов различают:

абстрактные (общие) налоги, предназначенные для формирования доходной части бюджета в целом;

целевые (специальные) налоги, которые вводятся для финансирования конкретного направления государственных расходов. Для целевых платежей часто создается специальный внебюджетный фонд.

В зависимости от субъекта-налогоплательщика выделяют следующие виды налогов:

налоги, взимаемые с физических лиц;

налоги, взимаемые с юридических лиц (предприятий и организаций);

смежные налоги, которые уплачивают физические и юридические лица.

По уровню бюджета, в который зачисляется налоговый платеж, различают:

закрепленные налоги, которые непосредственно и целиком поступают в тот или иной бюджет и внебюджетный фонд;

регулирующие налоги – разноуровневые, т.е. налоговые платежи поступают одновременно в различные бюджеты в пропорции, принятой согласно бюджетному законодательству.

По порядку введения налоговые платежи делятся на:

общеобязательные налоги, которые взимаются на всей территории страны независимо от бюджета, в который они поступают;

факультативные налоги, которые предусмотрены основами налоговой системы, но их введение и взимание являются компетенцией органов местного самоуправления.

По срокам уплаты налоги делятся на срочные и периодично-календарные (последние, в свою очередь, подразделяются на декадные, ежемесячные, ежеквартальные, полугодовые, годовые).

Вопросы для самопроверки

2.1. В чем заключено основное понятие – налоговое обязательство?

2.2. В каком размере взыскиваются пени за просрочку налоговых платежей?

2.3. Какие органы утверждают законодательные акты в налоговой системе?

2.4. Что относится к неналоговым платежам?

2.5. В виде какой платы за совершение действий государственными органами осуществляются платежи?

2.6. Как подразделяются налоги по способу взимания?

2.7. Актами какого органа регламентируется право взимать налоги?

2.8. Какие налоги являются регулирующими?

2.9. К какому виду налогов относятся акцизы по срокам уплаты?

Контрольные вопросы

2.1. В чем заключается проблема дефиниции налога?

2.2. В чем основное отличие налога от других государственных изъя-тий?

2.3. Какие разграничения имеют понятия: налог, сбор, пошлина?

2.4. Основной юридический критерий отличия налога от неналого-вого платежа.

2.4. Характерные черты налогов.

2.5. Обоснуйте сферу использования целевых налогов.

2.6. Сущность понятия смежных налогов.

2.7. В чем определена сущность регулирующих налогов?

2.8. С какой целью введены факультативные налоги?

Рис. 3.1. Определение налогового статуса граждан

В соответствии с экономической и налоговой политикой государства кроме деления юридических лиц по принципу резидентства проводится их деление на виды и другим основаниям.

| Таблица 3.1 Определение налогового статуса юридических лиц | |

| В рамках основного принципа – резидентства | По дополнительным признакам |

| Тест инкорпорации Тест юридического адреса Тест места центрального управления и контроля Тест места текущего управления компанией Тест деловой цели | Организационно-правовая форма Форма собственности Численность работающий на предприятии Вид хозяйственной деятельности Подчиненность предприятия |

С позиций налогоплательщика важное значение может иметь деление юридических лиц по организационно-правовой форме, численности работающих, виду хозяйственной деятельности, подчиненности предприятия.

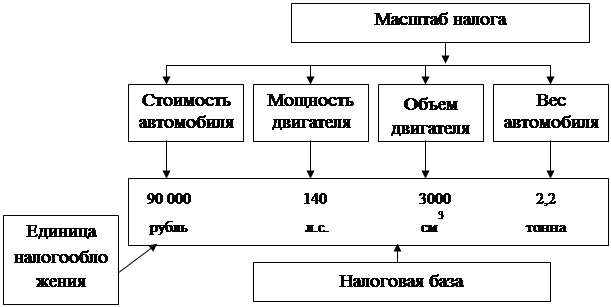

Налоговая база

Налоговая база – количественное выражение предмета налогообложения. Налоговая база является основой для исчисления суммы налога (налогового оклада), так как именно к ней применяется ставка налога (рис. 3.3.).

|

|

|

| |||

| |||

|

Владение

Владение

|

Рис. 3.3. Основные элементы закона о налоге

Различают налоговые базы со стоимостными показателями (сумма дохода), объемно-стоимостными показателями (объем реализованных услуг) и физическими показателями (объем добытого сырья).

Налоговая база в ряде случаев является частью предмета налогообложения (например, налогооблагаемая прибыль), в других случаях не входит в состав предмета налогообложения (например, при сборе за использование местной символики наличие соответствующих слов и графических символов рассматривается как объект налога, тогда как базой является полученная налогоплательщиком выручка от реализации).

Для правильного определения момента возникновения налогового обязательства важное значение имеет метод формирования налоговой базы.

Существуют два основных метода: кассовый и накопительный.

При использовании кассового метода доходом объявляются все суммы, реально полученные налогоплательщиком в конкретном периоде, а расходами – реально выплаченные суммы. Этот метод имеет и другое название – метод присвоения.

При использовании накопительного метода доходомпризнаются все суммы, право на получение которых возникло в данном налоговом периоде, вне зависимости от того, получены ли они в действительности.

Для выявления затрат подсчитывается сумма имущественных обязательств, возникших в отчетном периоде. При этом не имеет значения, произведены ли по этим обязательствам выплаты.

Кассовый метод используется, например, при налогообложении имущества, переходящего в порядке наследования; накопительный – при исчислении налога на доходы физических лиц. Иногда лица могут выборочно использовать один из методов (пример – налог на прибыль предприятий и организаций).

Последнее изменение этой страницы: 2017-03-08; Просмотров: 619; Нарушение авторского права страницы